Résultats financiers d’Amazon

Analyse des résultats financiers d’Amazon par Fabernovel

Gafanomics Quarterly- les valeurs de l’économie numérique analysées par Fabernovel

Amazon : premier trimestre 2019 – Une croissance faible mais une marge en progression

L’investissement dans la diversification et l’innovation : les alternatives au retail pour Amazon

Comme depuis plusieurs trimestres, Amazon confirme les attentes fixées par les analystes, le géant du E-commerce atteignant même le haut de son prévisionnel, annoncé lors de son rapport annuel 2018. Avec une croissance de son chiffre d’affaires de 17% (atteignant 59,7 milliards de dollars) au T1 2019, et une croissance de son résultat opérationnel de presque 130% (très supérieur au 62% attendu), Amazon justifie sa place dans la course à la plus grosse capitalisation boursière mondiale. C’est notamment grâce à ses activités les plus rentables mais surtout grâce à une meilleure gestion sur le territoire américain qu’Amazon peut encore surprendre ses investisseurs. Malheureusement, avec des prévisions de résultat opérationnel encore une fois inférieurs aux attentes des analystes pour le T2 2019, le bilan d’Amazon reste mitigé.

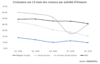

Malgré ces résultats particulièrement bons, ces derniers démontrent un fort ralentissement de la croissance du chiffre d’affaires d’Amazon : 17% au T1 2019 par rapport au T1 2018 contre 43% l’année précédente, la plus faible croissance depuis le premier trimestre 2015. Après un premier trimestre record en 2018, certains secteurs d’activité d’Amazon, et notamment son activité historique, le E-commerce, stagnent depuis plusieurs trimestres.

Les ambitions d’Amazon sont pourtant claires : depuis le début, le groupe a placé le client au centre de son expérience et de ses préoccupations, en voulant lui proposer l’excellence au prix le plus accessible. Et pour engager les utilisateurs, Amazon mise en particulier sur son offre d’abonnement Prime, transformant les clients en abonnés fidèles. Fort de cette communauté fidèle et engagée, Amazon doit désormais réfléchir aux moyens lui permettant de transposer cet engagement au sein des nouveaux marchés dans lesquels le groupe s’engage.

|

|

Amazon déçoit en effet sur le E-commerce avec la plus faible croissance (seulement 9.5% pour 17% de croissance globale sur ce trimestre contre 18% l’année précédente pour le E-commerce). Une tendance au ralentissement qui semble aller de pair avec le secteur : les revenus en ligne de Whole Foods stagnent eux aussi depuis plusieurs trimestres.

La raison principale : un marché qui connaît une concurrence de plus en plus accrue sur les différentes zones géographiques d’Amazon. Aux États-Unis, Walmart investit de plus en plus massivement dans ces solutions d’E-commerce pour concurrencer Amazon. En Chine, Amazon s’est récemment retiré partiellement du marché, n’arrivant pas à s’imposer face à un duopole qui s’est établit progressivement entre Alibaba et JD.com (82% du marché à deux). Toutefois, le marché chinois, qui n’échappe pas à ce ralentissement, s’essouffle à son tour : en janvier, Alibaba a enregistré la plus faible croissance trimestrielle de son bénéfice depuis 2016, tandis que JD.com a décidé de réduire ses effectifs. En Afrique, de nouveaux acteurs émergent, et très récemment Jumia (le “Alibaba africain”) a été la première entreprise technologique africaine à s’introduire à la Bourse de New York. En France, de nombreux acteurs spécialisés font front face à Amazon comme Fnac-Darty sur les biens culturels et électroménagers ou d’autres pure-players comme ManoMano ou BackMarket.

Cependant, malgré un ralentissement de la croissance et un environnement concurrentiel qui se densifie, l’activité E-commerce d’Amazon reste la pierre angulaire de son business model.

Rappelons néanmoins que le cloud et la publicité restent des secteurs en forte croissance pour Amazon ce trimestre (+41% pour AWS).

C’est en faisant le choix de placer le client au centre de son expérience qu’Amazon a construit son empire depuis 1994. Le groupe de Jeff Bezos doit désormais capitaliser sur l’ensemble du travail accompli, sur les 300 millions d’utilisateurs réunis et sur la connaissance qu’Amazon a de ces derniers via ses algorithmes de recherche, pour construire ses nouvelles offres.

|

|

Si les ventes d’Amazon dans le E-commerce ralentissent, l’entreprise a su anticiper ce changement stratégique en commençant à capitaliser sur sa solide base utilisateurs et sur ses segments les plus rentables. L’objectif est clair : se diversifier et devenir progressivement moins dépendant de sa vente de produits en ligne, qui représentaient plus de 62% dans les résultats du premier trimestre 2017.

Cette part des revenus de ventes en ligne passe pour la première fois de l’histoire d’Amazon en-dessous de la barre des 50% de chiffre d’affaires du groupe au premier trimestre 2019. Et c’est grâce aux activités de services qu’Amazon ambitionne de continuer sur le chemin de sa croissance insolente, en dégageant une marge s’élevant aujourd’hui à 7,4%, un record pour Amazon. En cause notamment : des investissements plus faibles que prévus et un effet mix favorable pour Amazon (moins de ventes à l’international et plus d’abonnements à Prime que prévu).

Cependant, si le résultat opérationnel d’Amazon rassure, les perspectives de croissance opérationnelle pour le second trimestre de 2019 sont bien moins réjouissantes : entre 2,6 et 3,6 Mds de dollars pour le T2 2019, contre les 4,2 Mds attendus.

La diversification d’Amazon est visible depuis début 2017, avec un poids croissant dans les résultats trimestriels. Alors que le triptyque Amazon Prime – AWS – Publicité ne représentait que 17% du chiffre d’affaires en 2017, il représente aujourd’hui un quart de son activité. Et ce constat est d’autant plus significatif lorsque nous analysons les dynamiques : 38% de croissance pour le tryptique, contre 9% pour les ventes en ligne entre le premier trimestre 2018 et le premier trimestre 2019.

Amazon Web Service, leader sur les solutions de cloud computing, croît à 41% et participe même à hauteur de 50% à la marge opérationnelle du groupe.

La publicité, faisant parti de ce triptyque, représente une part de plus en plus importante de ses revenus. Amazon s’appuie sur sa base de plus de 300 millions d’utilisateurs (dont plus de 100 millions d’utilisateurs Prime) comme effet de levier pour booster son système de régie publicitaire. Désormais considéré comme le troisième acteur sur ce marché, Amazon vient menacer un duopole établi depuis plusieurs années, constitué de Google et Facebook.

Jeff Bezos, qui a déclaré dans sa lettre annuelle à destination des actionnaires qu’Amazon serait prêt à prendre des paris afin de continuer à être innovant, vient conforter ses ambitions de diversification.

|

|

Amazon fait le pari de la livraison autonome pour enrichir son offre et réduire les frais associés à la livraison, qui s’élèvent aujourd’hui à 12% du chiffre d’affaires d’Amazon : un défi qui pourrait lui permettre d’augmenter significativement sa marge opérationnelle.

D’autre part, au T2 2019, Amazon a annoncé un investissement de 800 millions de dollars dans son nouveau programme de livraison en 1 jour (contre 2 comme auparavant). Cet investissement est en partie responsable de la revue à la baisse des attentes de marge opérationnelle pour le T2 2019 (qui sont globalement inférieures de plus de 500 millions aux attentes des analystes).

L’efficacité, la fiabilité et l’excellence du service de livraison d’Amazon ont été clés tout au long de son développement, et ce service de livraison est toujours la raison principale du succès de son offre d’abonnement, toujours en forte croissance (+30%). C’est la raison pour laquelle 79% des abonnés Amazon Prime sont ainsi motivés par l’efficacité du service de livraison, loin devant les 11% qui sont encouragés par l’offre de streaming vidéo, entre autres.

La réalisation d’un tel projet n’est pas une fiction pour Amazon puisque des essais ont déjà été réalisés dans l’état de Washington, avec Scout, le robot autonome de livraison déployé par Amazon. Ce robot servirait de complément à d’éventuels drones de livraison, compris dans le programme Amazon Prime Air. Un projet de longue date, qui se développe de plus en plus avec de nombreux brevets déposés.

Outre le gain financier, l’enjeu environnemental est de taille quand la livraison participe à la congestion du trafic des villes mais aussi aux émissions carbones élevés Plus de 6 000 employés d’Amazon ont poussé l’entreprise à adopter la résolution pro-climat déposée par des salariés en début d’année 2019, réclamant une meilleure transparence et un plan ayant pour objectif zéro émission carbone. Amazon s’est engagé dans ce sens dans l’initiative Shipment Zero, visant à atteindre un objectif de neutralité carbone dans 50% des livraisons réalisées par Amazon d’ici 2030.

LES EXPERT.E.S

Malgré une marge opérationnelle largement supérieure aux attentes ce trimestre, force est de constater que le business historique d’Amazon s’essouffle. La croissance est plus faible et les attentes de résultats opérationnels pour le prochain trimestre sont faibles. Avec les forts résultats au T1 2019, l’entreprise a tout de même su montrer qu’elle pouvait déclencher de bons effets de levier sur sa marge, dans le cas d’un ralentissement des investissements. Si Amazon a toujours privilégié les investissements dans la diversification (Whole Foods, assurance santé, etc.), la marge en a souffert : une situation qui risque de se reproduire au trimestre prochain. Mais ne serait-ce pas le prix à payer pour permettre à Amazon de prétendre à son titre de plateforme internationale, à travers laquelle transitent des clients du monde entier ?