Mauvais présage : ce que la courbe des taux dit sur les actions

Par Luca Paolini, chef stratège chez Pictet Asset Management

L’inversion de la courbe des taux aux États-Unis est annonciatrice d’un recul de l’économie et des marchés boursiers.

Une récession aux États-Unis et des marchés d’actions atones. Si l’histoire peut nous guider, alors c’est ce que nous prédit la courbe des taux aux Etats-Unis.

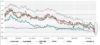

Pour la première fois depuis 2008, les rendements de référence des bons du Trésor à 10 ans sont passés ce mois-ci sous ceux des titres à 2 ans. Cette situation survient après qu’une autre partie de la courbe s’est inversée un peu plus tôt cette année. Cette tendance ne se limite pas non plus aux États-Unis: les courbes britannique et suisse se sont elles aussi inversées, tandis que le Japon n’en est qu’à un cheveu (voir le graphique).

PASSAGE DANS LE ROUGE

Écart de rendement entre les obligations souveraines à 10 et 2 ans, points de pourcentage

Source: Refinitiv. Données couvrant la période allant du 01.08.2018 au 14.08.2019

D’après nos recherches, cela signifie que le ciel s’assombrit sur l’économie et les marchés boursiers. Jusqu’à présent, une inversion (ou un aplatissement) de la courbe des taux a toujours été annonciatrice de récessions et de marchés des actions baissiers. Aux États-Unis, chacune des sept dernières baisses recensées a ainsi été précédée par une inversion de la courbe.

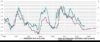

En règle générale, une récession américaine survient un an après cette inversion de la courbe des taux entre les obligations à 10 et 2 ans. En effet, la courbe des taux a toujours été étroitement corrélée à l’écart de la production à sa tendance de long terme (output gap) (voir le graphique)

LES LEÇONS DE L’HISTOIRE

Écart de rendement entre les bons du Trésor à 10 et 2 ans et «output gap» aux États-Unis, points de pourcentage

Source: Refinitiv. Données couvrant la période allant du 14.08.1986 au 14.08.2024.

Si l’histoire se répète, la croissance économique américaine devrait fortement ralentir: d’après notre analyse, la courbe annonce une croissance moyenne du PIB réel de 1% sur les cinq prochaines années. Cette moyenne masque probablement une période de contraction de l’économie.

Rien de bon pour les marchés d’actions. Chaque période de baisse des marchés depuis 1950 a commencé et s’est terminée avec une reprise et une récession aux États-Unis, et nous avons traversé 10 récessions depuis cette année-là. Cela laisse entendre que dans 12 mois les plus hauts seront derrière nous.

Si la courbe des taux n’est qu’une variable parmi d’autres dans notre modèle de prévision de la performance de cette classe d’actifs, l’écart négatif entre les bons du Trésor américains à 10 et à 2 ans suggère que le rendement des actions pourrait ne pas dépasser 2% par an au cours des cinq prochaines années, en valeur nominale. Ce niveau n’est que très légèrement inférieur aux prévisions de notre Secular Outlook et en baisse par rapport à une performance annualisée d’environ 10% au cours des cinq dernières années. Si l’on y intègre l’inflation, la performance réelle sera proche de zéro.

En d’autres termes, la courbe des taux américaine nous annonce que, dans cinq ans, le S&P 500 se situera à environ 3 000 points, soit sensiblement au même niveau qu’actuellement. Cela ne signifie pas que le marché restera calme sur l’ensemble de la période. Tout au contraire, nous devrions observer une forte volatilité, une autre conséquence d’une courbe des taux inversée.

Cette dernière coïncide en effet avec une augmentation de l’indice VIX, qui mesure la volatilité attendue des actions américaines d’après les cours des options, d’environ 30% au cours des deux prochaines années.

Quelles sont les implications pour les investisseurs? Sur le plan stratégique, c’est le bon moment pour réduire son allocation en actions. Sur le plan tactique, le marché pourrait donner lieu à un dernier «point d’entrée» pour ce cycle, mais le potentiel de hausse est limité aussi bien en durée qu’en ampleur.