ACTIONS : ASSISTONS-NOUS À UN DÉBUT DE ROTATION ?

Par Michel Bourgon, Head of US Equity Portfolio Management chez Indosuez Wealth Management

Le mois d’août a été un mois volatil, exacerbé par la faible liquidité qui lui est généralement associée. Un krach sur le Japon a entraîné dans son sillage les marchés mondiaux avant de reprendre le chemin de la hausse. La forte correction des marchés financiers japonais a été principalement déclenchée par plusieurs facteurs économiques et financiers.

La hausse soudaine du yen, due à la fin d’un mouvement spéculatif appelé carry trade a créé un une vague de panique sur les marchés. D’ailleurs, le VIX surnommé l’indice de la peur a même atteint des niveaux que l’on avait plus vu depuis la COVID-19. Cette correction rapide a été pour le moins éphémère puisque les marchés actions ont rapidement repris le chemin de la hausse en s’approchant à nouveau de leurs points hauts historiques.

EUROPE

Le marché européen (MSCI Europe) s’est montré très volatil au mois d’août, corrigeant de près de 6 % sur les cinq premiers jours du mois, avant de revenir sur ses plus hauts en fin de mois puis d’effacer près de la moitié du rebond sur les premiers jours de septembre.

En zone euro, les indices des directeurs d’achat ont montré des signaux encourageants, avec une poursuite de la hausse du PMI des services pour le mois d’août, à 52,9 et une légère hausse du PMI manufacturier qui reste néanmoins déprimé à 45,8. Quant à l’inflation globale en zone euro, elle s’est établie à son plus bas niveau depuis trois ans à 2,2 % en août, permettant à la BCE de procéder le 12 septembre à une deuxième baisse de son taux directeur. Parallèlement, l’incertitude qui régnait autour de la politique française a commencé à se dissiper avec la nomination d’un Premier Ministre (Michel Barnier) le 5 septembre.

Après une saison de publications en demi-teinte et une visibilité assez faible pour beaucoup d’entreprises pour le deuxième semestre, les perspectives de croissance de bénéfices-par-action (BPA) pour 2024 ont été révisées à la baisse sur le mois. Cependant, le marché européen reste relativement attractif en termes de valorisation, particulièrement sur le segment des petites et moyennes entreprises qui devraient de plus tirer parti de l’environnement de baisse de taux.

ÉTATS-UNIS

Après une saison de publications en ligne avec les attentes, les surprises à la hausse se sont montrées plus mitigées. Au global, les attentes de bénéfices dans la région demeurent résilientes, toujours tirées par les « 7 Fantastiques » ainsi que par le secteur technologique au global.

Malgré la récente volatilité, les marchés américains ont de nouveau renoué avec leurs plus hauts historiques. Le marché présente toujours un niveau de valorisation élevé par rapport à son historique, même si plus récemment la baisse des taux longs apporte du soutien.

Comme attendu par les marchés, Jerome Powell a baissé les taux d’intérêts, enclenchant le début de l’assouplissement de la politique monétaire. Cela s’inscrit dans un contexte économique de production industrielle solide, une inflation qui décélère progressivement en lien avec le marché de l’emploi. La première baisse de taux de la banque centrale est historiquement un bon catalyseur en termes de performance pour les marchés actions mais attire également des flux sur la région. Une certaine timidité devrait rester chez les investisseurs jusqu’aux élections présidentielles en novembre, les sondages montrant une course serrée entre les deux candidats. Une fois cette incertitude levée, assistera-t-on au traditionnel rallye de fin d’année ?

ASIE

Les marchés boursiers asiatiques ont également connu une volatilité accrue au cours des dernières semaines, comme en témoigne la liquidation en deux temps des actions (début août et début septembre). Ce mouvement a été principalement motivé par des craintes concernant la valorisation de certaines grandes entreprises technologiques américaines ainsi que des inquiétudes quant au calendrier des prochaines baisses de taux d’intérêt aux États-Unis.

La plupart des entreprises asiatiques intégrées à la chaîne d’approvisionnement technologique américaine ont été pénalisées, notamment les entreprises taïwanaises et sud-coréennes.

Toutefois, les économies davantage orientées sur le marché intérieur et les entreprises non-américaines axées sur la technologie ont mieux résisté (y compris les retardataires asiatiques de 2024), à savoir la Thaïlande, l’Indonésie et les Philippines.

Malgré une récente rotation sectorielle en Asie, les secteurs les plus performants jusqu’à présent en 2024 sont les services publics, les services de communication, les technologies de l’information et l’énergie. Quant à la Chine, les données économiques récentes ont été mitigées : les indicateurs de l’industrie manufacturière des entreprises d’État sont négatifs, tandis que les indicateurs de CAIXIN (principalement des entreprises du secteur privé) et des services restent positifs. En outre, les chiffres très élevés des exportations, bien que positifs pour la croissance globale du PIB, rendent les mesures de relance majeures moins probables à court terme. Le secteur immobilier reste un frein pour l’instant.

STYLES D’INVESTISSEMENT

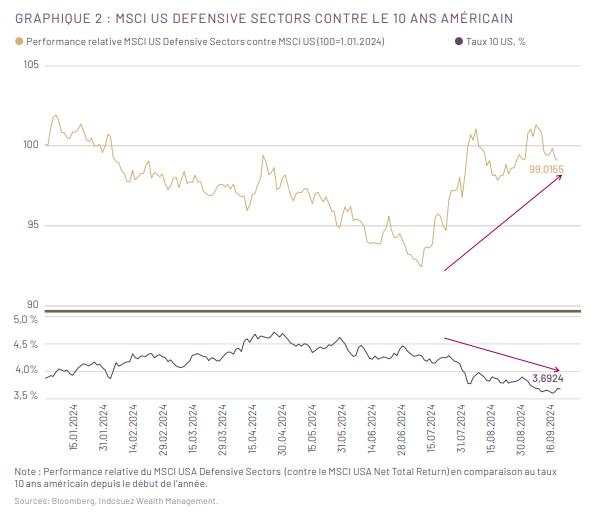

Après ce récent choc pendant la trêve estivale, la rotation commencée les mois précédents entre la Croissance et les styles Défensif s’est poursuivie (graphique 2).

Les secteurs tels que les services publics, les télécommunications ainsi que l’immobilier ont une excellente visibilité sur leurs flux de trésorerie futurs quel que soit le contexte économique. Elles sont également caractérisées par des niveaux de dette élevés, ainsi une baisse des taux longs devrait leur apporter un soulagement, ce qui pourrait supporter le niveau de rotation observé récemment.