Point de marché, production industrielle allemande, BCE, accord sino-américain

L’Eco du matin – Par Stéphane Déo – LBPAM

Point d’inflexion ?

Si la production industrielle allemande est, une fois de plus, décevante, les indicateurs avancés montrent un début de retournement. Le marché du crédit change de configuration : hausse des taux mais aussi accroissement de la dispersion. Le marché devient plus discriminant. Une étude de la BCE permet d’estimer la part de Bund et d’OATs détenue par les banques centrales : probablement les ¾, ce qui ne laisse pas grand-chose pour les investisseurs… ces papiers vont rester chers, très chers, et les taux bas. La saga négociations sino-américaines rebondit une fois de plus : un accord plus ambitieux avec des tarifs réduits, mais donc, peut-être, moins certain.

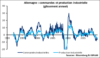

Point de marché : remontée des taux sur le credit

Depuis la fin de l’été il semble que le marché du credit en Europe ait changé d’avis. Comme le montre le graphique ci-dessous les taux sur les papiers IG émis en Zone Euro ont eu tendance à baisser sur la première moitié de l’année et à ce concentrer autour d’un taux zéro. En janvier, la majorité des emprunts IG avaient des taux qui s’étalaient pour entre 0% et 2%. Début septembre, la quasi-totalité de ces mêmes taux étaient resserrés entre -0,5% et +0,5%. Non seulement des taux bien plus bas en moyenne, mais aussi beaucoup plus concentrés autour d’une valeur médiane de zéro.

Depuis, le mouvement s’est inversé : les taux remontent et la dispersion des rendements elle aussi progresse. Le marché devient plus discriminent.

Résultat, si seulement 3% des emprunts affichaient des taux négatifs en janvier ou février, ils étaient 45% début septembre mais la proportion est retombée à 22% début novembre.

Il faut néanmoins rappeler qu’une grande partie de cette hausse des taux sur le marché du credit est aussi une fonction directe des hausses sur le taux sans risque, les spreads de crédit s’étant en moyenne resserrés sur la période.

Illustration 1:

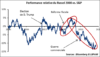

Production industrielle allemande : point d’inflexion ?

Les chiffres de production industrielle allemands sont très loin d’être encourageants : -0,6% sur le mois de septembre et -4,3% sur l’année. Pire, la baisse de production cumulée depuis novembre 2017 est maintenant de 6,3%.

Oui mais : ces chiffres sont passés, en même temps les commandes se redressent +1,3% en septembre. Et ces commandes donnent d’habitude un signal avancé de 3 mois sur la production industrielle.

Bref lorsqu’on regarde dans le rétroviseur (la production industrielle) les chiffres restent très préoccupants et se détériorent toujours, mais lorsqu’on regarde l’avenir les choses semblent s’améliorer. Une situation typique des phases de retournement. Les chiffres allemands semblent apporter une fois de plus un soutien à l’idée que le creux de la vague en termes de croissance est peut-être proche et qu’on pourrait assister à une ré-accélération modérée l’année prochaine.

Graph 2:

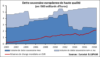

Qui détient les Bunds et les OATs ?

La BCE vient de publier une étude « Tendances des réserves de change des banques centrales et le cas de la BCE », disponible sur https://www.ecb.europa.eu/pub/economic-bulletin/articles/2019/html/ecb.ebart201907_01~c2ae75e217.en.html#toc1

Une occasion pour mettre à jour nos calculs sur la détention de titres souverains européens par les banques centrales. Le niveau des réserves de toutes les banques centrales dans le monde est stable depuis 2013 à un niveau proche de 12 000 milliards de dollars (Cf. chart 1 sur le papier de la BCE). La part de ces réserves investies en Euro est proche de 20% (Cf. chart 3 sur le papier de la BCE) puisque la majeure partie est en dollars, 62% des réserves actuellement. Il y a donc à peu près 2 400 milliards de dette européenne détenues par les banques centrales dans le monde. Si on ne connait pas la composition exacte de ces détentions, on sait qu’elles sont très largement investies en papier très peu risqué, des emprunts gouvernementaux notés AAA ou AA. Cet ensemble regroupe :

– AAA : l’Allemagne et les Pays Bas

– AA+ : la Finlande et l’Autriche

– AA : la France et la Belgique

– AA- : La Slovénie et l’Estonie.

Au total, les banques centrales détiendraient donc presque 40% de la dette existante de ces pays. Ce à quoi il faut ajouter le QE, entre un quart et un tiers de la dette émise par les pays.

Bref, la partie de la dette allemande détenue par des banques centrales est probablement proche de 75 à 80% du total existant. Le ratio est probablement supérieur à 70% dans le cas des OATs. Cela ne laisse pas grand-chose aux investisseurs. Ces papiers vont rester chers ! Les taux vont rester bas !

Graph 3 :

Accord sino-américain : plus ambitieux, plus incertain ?

La virevoltante saga de la guerre commerciale sino-américaine nous a réservé une surprise de plus. Alors qu’il était question d’un accord « de phase 1 » et d’un gel de toutes les hausses de tarifs futures, il est maintenant question de revenir sur certaines hausses passées. Demande qui avait été exprimée par les négociateurs chinois, la nouveauté c’est qu’hier Larry Kudlow a validé la demande « S’il y a un accord de phase 1, il s’accompagnera d’un accord sur les taxes douanières et de concessions ». Un accord plus ambitieux donc.

En contrepartie l’accord semble peut-être moins certain qu’il ne l’était, l’administration américaine se montrant plus réservée sur une résolution rapide.

Bref un accord plus ambitieux, mais aussi plus incertain.

Pour l’instant les tarifs douaniers en place portent essentiellement sur des biens intermédiaires. Ils pénalisent donc de manière disproportionnée les petites entreprises qui ne peuvent pas ajuster rapidement leur chaine de fournisseurs. C’est une des raisons de la sous-performance du Russel 2000. Une baisse de ces droits de douanes constituerait alors un point d’inflexion important pour ces entreprises.

Graph 4: