AB InBev publie les résultats du troisième trimestre 2024

Notre empreinte mondiale diversifiée et l’exécution cohérente de notre stratégie ont généré une hausse de 7.1% de l’EBITDA et une croissance de 14% du bénéfice sous-jacent par action

BRUXELLES--(BUSINESS WIRE)--Anheuser-Busch InBev (Brussel:ABI) (BMV:ANB) (JSE:ANH) (NYSE:BUD):

Information réglementée et privilégiée1

« La bière suscite une véritable passion chez les consommateurs. La demande des consommateurs pour nos méga-marques et la mise en place de nos méga-plateformes ont permis la délivrance d’un nouveau trimestre de croissance des produits et des bénéfices, avec une expansion des marges. Nos équipes et partenaires continuent à mettre en œuvre notre stratégie et nous restons confiants quant à notre capacité à atteindre nos prévisions de croissance de l’EBITDA pour l’exercice 2024, s’élevant à 6-8%. » – Michel Doukeris, CEO, AB InBev

Produits totaux + 2.1% Les produits ont augmenté de 2.1% au 3T24 avec une hausse des produits par hl de 4.6%, et de 2.5% durant les 9M24, avec une hausse des produits par hl de 3.9%.

3.1% d’augmentation pour les produits combinés de nos méga-marques, Corona en tête, enregistrant une croissance de 10.2% en dehors de son marché domestique au cours du 3T24.

72% de nos produits réalisés via les plateformes numériques B2B, la base d’utilisateurs actifs mensuels de BEES atteignant 3.9 millions d’utilisateurs au 3T24.

Environ 140 millions d’USD de produits générés par notre écosystème direct-to-consumer au 3T24.

Volumes totaux - 2.4% Au 3T24, les volumes totaux ont diminué de 2.4%, les volumes de nos propres bières marquant un recul de 3.1% et les volumes non-bières une hausse de 0.6%. Aux 9M24, les volumes totaux ont diminué de 1.3%, les volumes de nos propres bières marquant un recul de 1.9% et les volumes non-bières une hausse de 2.5%.

|

EBITDA normalisé + 7.1% Au 3T24, l’EBITDA normalisé de 5 424 millions d’USD représente une hausse de 7.1%, avec un accroissement de la marge EBITDA normalisé de 169 points de base à 36.0%. Aux 9M24, l’EBITDA normalisé de 15 712 millions d’USD représente une hausse de 7.6%, avec un accroissement de la marge EBITDA normalisé de 166 points de base à 35.0%.

Bénéfice sous-jacent 1 971 millions d’USD Le bénéfice sous-jacent (bénéfice attribuable aux porteurs des capitaux propres d’AB InBev hors éléments non sous-jacents et hors impact de l’hyperinflation) était de 1 971 millions d’USD au 3T24 par rapport à 1 735 millions d’USD au 3T23, et de 5 291 millions d’USD aux 9M24 par rapport à 4 497 millions d’USD aux 9M23.

Bénéfice sous-jacent par action 0.98 USD Le bénéfice sous-jacent par action (« BPA sous-jacent ») était de 0.98 USD au 3T24, en hausse par rapport à 0.86 USD au 3T23, et de 2.64 USD aux 9M24, en hausse par rapport à 2.23 USD aux 9M23. |

Allocation de capital 2 milliards d’USD Programme de rachat d’actions Le conseil d’administration d’AB InBev a approuvé un programme de rachat d’actions d’un montant de 2 milliards d’USD qui sera exécuté au cours des 12 prochains mois. Pour plus de détails, veuillez consulter la section « Événements Récents » en page 16. |

|

1L'information ci-jointe constitue une information privilégiée au sens du Règlement (UE) N° 596/2014 du Parlement européen et du Conseil du 16 avril 2014 sur les abus de marché, et une information réglementée au sens de l'arrêté royal belge du 14 novembre 2007 relatif aux obligations des émetteurs d'instruments financiers admis à la négociation sur un marché réglementé. Pour consulter les mentions légales importantes et les notes sur la base de préparation, veuillez vous référer à la page 17. |

Commentaires de la direction

Notre empreinte mondiale diversifiée et l’exécution cohérente de notre stratégie ont généré une hausse de 7.1% de l’EBITDA et une croissance de 14% du bénéfice sous-jacent par action

Nos produits ont augmenté de 2.1%, avec une croissance des produits sur plus de 60% de nos marchés, stimulée par une augmentation des produits par hl de 4.6% résultant d’initiatives de gestion des produits et de la premiumisation continue. Nous estimons avoir étendu ou maintenu notre part de marché sur 60% de nos marchés, augmentant nos volumes sur 50% d’entre eux. La performance générale des volumes a toutefois été impactée par un environnement consommateur peu favorable en Chine et en Argentine, entraînant une baisse générale de 2.4%. L’EBITDA a augmenté de 7.1%, stimulé par des gains d’efficacité au niveau des coûts de production et par une gestion disciplinée des frais généraux, entraînant un accroissement de la marge EBITDA de 169 points de base. Le BPA sous-jacent s’élevait à 0.98 USD, une augmentation de 14% par rapport au 3T23, stimulée principalement par la croissance nominale de l’EBIT et l’optimisation continue de nos coûts financiers nets.

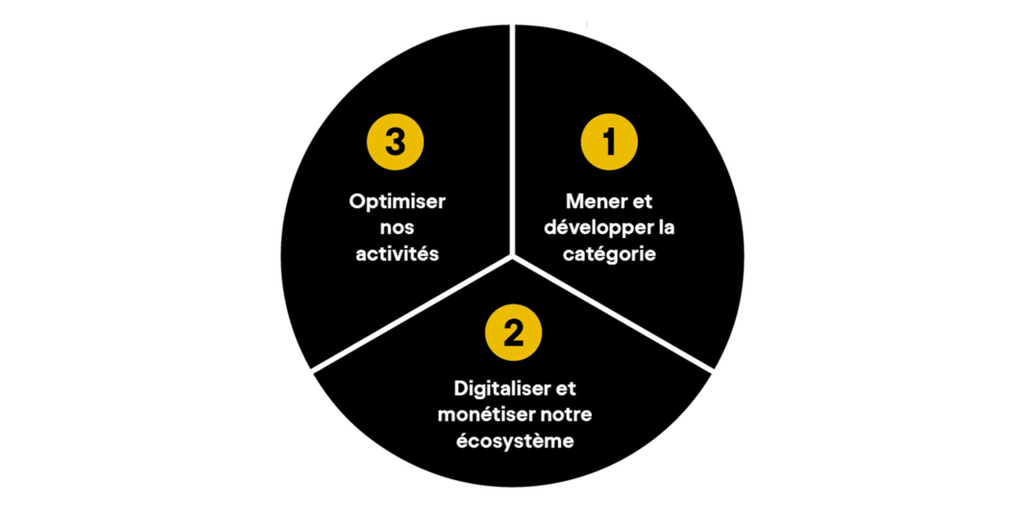

Progression de nos priorités stratégiques

Nous poursuivons la mise en œuvre de nos trois piliers stratégiques clés et les investissements dans ceux-ci afin de réaliser une croissance constante et d’assurer une création de valeur à long terme.

(1) Mener et développer la catégorie :

Nous estimons avoir étendu ou maintenu notre part de marché sur 60% de nos marchés au cours de ce trimestre, les investissements continus dans nos marques renforçant le pouvoir de marque de l’ensemble de notre portefeuille.

(2) Digitaliser et monétiser notre écosystème :

BEES a réalisé 12.1 milliards d’USD en valeur brute des marchandises, une hausse de 14% par rapport au 3T23, 72% de nos produits étant générés par nos canaux numériques B2B. BEES Marketplace a généré 630 millions d’USD en valeur brute des marchandises provenant des ventes de produits tiers, soit une croissance de 51% par rapport au 3T23.

(3) Optimiser nos activités :

Notre BPA sous-jacent s’élevait à 0.98 USD, soit une augmentation de 14%, stimulée principalement par une croissance nominale de l’EBIT, l’accroissement continu de la marge et l’optimisation de nos coûts financiers nets. Tenant compte de la flexibilité accrue dans nos choix d‘allocation du capital, le conseil d’administration d’AB InBev a approuvé un programme de rachat d’actions d’un montant de 2 milliards d’USD qui sera exécuté au cours des 12 prochains mois.

(1) Mener et développer la catégorie

Nous utilisons nos cinq leviers reproductibles pour favoriser l’expansion de catégorie. Notre performance au niveau de chaque levier a été tirée par nos méga-marques, qui ont stimulé une hausse de 3.1% des produits au 3T24.

- Participation à la catégorie : Grâce à l’attention portée aux innovations en matière de marques, d’emballages et de liquides, le pourcentage de consommateurs de bière achetant nos marques a augmenté sur une majorité de nos marchés au 3T24, selon nos estimations. Les hausses de participation sont surtout attribuables aux améliorations réalisées auprès de tous les groupes de consommateurs aux États-Unis.

- Supériorité core : Notre portefeuille mainstream a réalisé une croissance des produits à un chiffre dans le bas de la fourchette au 3T24, stimulée par une hausse à deux chiffres en Corée du Sud et en République dominicaine.

- Développement des occasions : Notre portefeuille mondial de bières sans alcool a enregistré une hausse des produits d’environ 35% au cours de ce trimestre. Corona Cero, la bière partenaire officielle des Jeux Olympiques, a enregistré une croissance des volumes à trois chiffres et Budweiser Zero a enregistré une hausse des volumes d’un peu plus de 20%.

- Premiumisation : Au 3T24, la marque Corona a réalisé une hausse des produits de 10.2% au niveau mondial, en dehors du Mexique. Notre portefeuille global de bières above core a enregistré une croissance des produits à un chiffre dans le bas de la fourchette, la croissance étant limitée par la faiblesse de l’industrie en Chine.

- Beyond Beer : Notre activité mondiale Beyond Beer a généré environ 365 millions d’USD de produits au 3T24, soit une baisse à un chiffre dans le bas de la fourchette par rapport au 3T23, la croissance de nos marques clés telles que Brutal Fruit, Cutwater, Nutrl et Beats, ayant été principalement atténuée par un secteur faible des seltzer à base de malt en Amérique du Nord.

(2) Digitaliser et monétiser notre écosystème

-

Digitaliser nos relations avec plus de 6 millions de clients dans le monde : Au 30 septembre 2024, BEES est désormais opérationnelle sur 28 marchés, 72% de nos produits ayant été générés à travers les plateformes numériques B2B. Au 3T24, BEES a atteint 3.9 millions d’utilisateurs actifs mensuels et réalisé 12.1 milliards d’USD en valeur brute des marchandises, ce qui représente dans les deux cas une croissance de 14% par rapport au 3T23.

BEES Marketplace a généré 9.5 millions de commandes et 630 millions d’USD en valeur brute des marchandises provenant des ventes de produits tiers au 3T24, soit une croissance de 31% et de 51%, respectivement, par rapport au 3T23. - Se placer en tête des solutions DTC : Notre écosystème omnicanal DTC de produits numériques et physiques a généré environ 350 millions d’USD de produits au 3T24. Nos méga-marques DTC, Zé Delivery, TaDa Delivery et PerfectDraft sont disponibles sur 21 marchés, ont généré 18.6 millions de commandes e-commerce et ont rapporté environ 140 millions d’USD de produits au cours de ce trimestre, ce qui représente une hausse de 11% par rapport au 3T23.

(3) Optimiser nos activités

- Maximiser la création de valeur : Notre BPA sous-jacent s’élevait à 0.98 USD ce trimestre, une augmentation de 14% par rapport au 3T23, stimulée principalement par la croissance nominale de l’EBIT et l’optimisation de nos coûts financiers nets. Grâce à la poursuite de notre dynamique mondiale et à notre solide génération de flux de trésorerie disponible, le conseil d’administration d’AB InBev a approuvé un programme de rachat d’actions d’un montant de 2 milliards d’USD qui sera exécuté au cours des 12 prochains mois.

- Promouvoir nos priorités de développement durable : Dans le cadre de l’action pour le climat, nos émissions de scopes 1 et 2 par hectolitre produit s’élevaient à 4.48 kgCO2e/hl pour les 9M24, une amélioration de 46% par rapport à 2017, notre année de référence. Dans le cadre de la gestion de l’eau, notre taux d’efficacité de consommation d’eau est passé à 2.47 hl par hl pour les 9M24 par rapport à 2.53 hl par hl pour les 9M23, tandis que nous poursuivons notre ambition d’atteindre 2.50 hl par hl sur une base annuelle d’ici 2025.

Créer un avenir avec plus de célébrations

Au cours de ce trimestre, notre entreprise a de nouveau réalisé une croissance rentable, enregistrant une hausse de l’EBITDA de 7.1%. La croissance des produits par hl, l’augmentation de l’EBIT nominal et l’optimisation continue de nos activités ont entraîné une croissance à deux chiffres du BPA sous-jacent, tant au 3T24 que durant les 9M24. Notre performance témoigne de la force de la catégorie bière, de la diversité de notre empreinte mondiale, ainsi que du dévouement et du travail acharné constants de nos collaborateurs. La catégorie bière est importante et en pleine croissance, et nos avantages uniques de leadership mondial, nos vecteurs de croissance réplicables et notre rentabilité supérieure nous placent en bonne position pour réaliser notre objectif de créer un avenir avec plus de célébrations.

Perspectives 2024

- Performance générale : Nous prévoyons une hausse de notre EBITDA entre 6 et 8% pour l’EX24. Les perspectives pour l’EX24 reflètent notre évaluation actuelle de l’inflation et du contexte macroéconomique.

- Coûts financiers nets : Les charges nettes d’intérêts liées aux retraites et les charges de désactualisation devraient se situer entre 220 et 250 millions d’USD par trimestre, en fonction de la fluctuation des devises et des taux d’intérêt. Pour l’EX24, le coupon moyen de la dette brute devrait se situer autour de 4%.

- Taux d’imposition effectif (TIE) : Le TIE normalisé devrait se situer entre 27% et 29% au cours de l’EX24. Les perspectives relatives au TIE ne tiennent pas compte de l’impact d’éventuelles modifications futures de la législation.

- Dépenses nettes d’investissement : Les dépenses nettes d’investissement devraient se situer entre 4.0 et 4.5 milliards d’USD au cours de l’EX24.

Tableau 1. Résultats consolidés (millions d'USD) |

||||||

3T23 |

3T24 |

Croissance |

||||

interne |

||||||

Volumes totaux (milliers d'hls) |

151 891 |

148 039 |

-2.4% |

|||

Nos propres bières |

132 325 |

128 124 |

-3.1% |

|||

Volumes des non-bières |

18 589 |

18 691 |

0.6% |

|||

Produits de tiers |

977 |

1 223 |

25.2% |

|||

Produits |

15 574 |

15 046 |

2.1% |

|||

Marge brute |

8 394 |

8 366 |

5.6% |

|||

Marge brute en % |

53.9% |

55.6% |

183bps |

|||

EBITDA normalisé |

5 431 |

5 424 |

7.1% |

|||

Marge EBITDA normalisé |

34.9% |

36.0% |

169bps |

|||

EBIT normalisé |

4 027 |

4 091 |

8.9% |

|||

Marge EBIT normalisé |

25.9% |

27.2% |

171bps |

|||

|

||||||

Bénéfice attribuable aux porteurs des capitaux propres d'AB InBev |

1 472 |

2 071 |

||||

Bénéfice sous-jacent attribuable aux porteurs des capitaux propres d'AB InBev |

1 735 |

1 971 |

||||

|

||||||

Bénéfice par action (USD) |

0.73 |

1.03 |

||||

Bénéfice sous-jacent par action (USD) |

0.86 |

0.98 |

||||

9M23 |

9M24 |

Croissance |

||||

interne |

||||||

Volumes totaux (milliers d'hls) |

440 021 |

433 877 |

-1.3% |

|||

Nos propres bières |

382 135 |

374 438 |

-1.9% |

|||

Volumes des non-bières |

54 812 |

56 157 |

2.5% |

|||

Produits de tiers |

3 075 |

3 282 |

6.7% |

|||

Produits |

44 907 |

44 927 |

2.5% |

|||

Marge brute |

24 190 |

24 827 |

5.1% |

|||

Marge brute en % |

53.9% |

55.3% |

140bps |

|||

EBITDA normalisé |

15 099 |

15 712 |

7.6% |

|||

Marge EBITDA normalisé |

33.6% |

35.0% |

166bps |

|||

EBIT normalisé |

11 099 |

11 638 |

8.6% |

|||

Marge EBIT normalisé |

24.7% |

25.9% |

147bps |

|||

|

||||||

Bénéfice attribuable aux porteurs des capitaux propres d'AB InBev |

3 450 |

4 635 |

||||

Bénéfice sous-jacent attribuable aux porteurs des capitaux propres d'AB InBev |

4 497 |

5 291 |

||||

|

||||||

Bénéfice par action (USD) |

1.71 |

2.31 |

||||

Bénéfice sous-jacent par action (USD) |

2.23 |

2.64 |

Tableau 2. Volumes (milliers d'hls) |

||||||||||||

3T23 |

Scope |

Croissance |

3T24 |

Croissance interne |

||||||||

interne |

Volumes totaux |

Volumes de nos propres bières |

||||||||||

Amérique du Nord |

23 007 |

-159 |

-83 |

22 764 |

-0.4% |

0.0% |

||||||

Amériques du Centre |

37 931 |

-4 |

- 819 |

37 107 |

-2.2% |

-1.7% |

||||||

Amérique du Sud |

39 733 |

- |

- 231 |

39 502 |

-0.6% |

-1.6% |

||||||

EMEA |

23 407 |

- |

632 |

24 039 |

2.7% |

0.9% |

||||||

Asie-Pacifique |

27 672 |

- |

-3 158 |

24 514 |

-11.4% |

-11.5% |

||||||

Exportations Globales et Sociétés Holding |

141 |

- |

-29 |

112 |

-20.5% |

-49.4% |

||||||

AB InBev au niveau mondial |

151 891 |

- 163 |

-3 688 |

148 039 |

-2.4% |

-3.1% |

||||||

9M23 |

Scope |

Croissance |

9M24 |

Croissance interne |

||||||||

interne |

Volumes totaux |

Volumes de nos propres bières |

||||||||||

Amérique du Nord |

70 401 |

-470 |

-3 175 |

66 756 |

-4.5% |

-5.1% |

||||||

Amériques du Centre |

110 095 |

-13 |

1 097 |

111 179 |

1.0% |

1.4% |

||||||

Amérique du Sud |

115 756 |

- |

61 |

115 818 |

0.1% |

-1.0% |

||||||

EMEA |

66 249 |

- |

2 672 |

68 921 |

4.0% |

3.1% |

||||||

Asie-Pacifique |

77 261 |

- |

-6 303 |

70 958 |

-8.2% |

-8.1% |

||||||

Exportations Globales et Sociétés Holding |

259 |

- |

-14 |

244 |

-5.6% |

1.3% |

||||||

AB InBev au niveau mondial |

440 021 |

- 484 |

-5 661 |

433 877 |

-1.3% |

-1.9% |

||||||

États-Unis : L’amélioration de la tendance en termes de part de marché et les initiatives de productivité ont stimulé une croissance des produits à un chiffre dans le bas de la fourchette et une croissance à deux chiffres des bénéfices

-

Performance opérationnelle :

- 3T24 : Les produits ont augmenté de 1.8%, avec une progression des produits par hl de 2.0% stimulée par les initiatives de gestion des produits. Les ventes aux grossistes ont diminué de 0.2%, prenant en compte un jour de vente supplémentaire au cours du trimestre. Les ventes aux détaillants ont diminué de 3.0% sur une base ajustée des jours de vente, surpassant le secteur selon nos estimations. L’EBITDA a augmenté de 13.7%, avec un accroissement de la marge d’environ 375 points de base, stimulé par des initiatives de productivité et des gains d’efficacité en matière de frais de vente, dépenses administratives et autres frais généraux.

- 9M24 : Les produits ont diminué de 2.8%, avec une progression des produits par hl de 1.8%. Nos ventes aux grossistes ont régressé de 4.5% et nos ventes aux détaillants ont diminué de 6.8%. L’EBITDA a augmenté de 2.9%.

- Faits commerciaux marquants : Le secteur de la bière est resté résilient au 3T24, les tendances s’améliorant à la fois en termes de volumes et de produits d’un trimestre à l’autre selon Circana, soutenu par les effets d’échelonnement des périodes de vacances clés. Notre portefeuille de bières semble avoir remporté des parts de marché au cours de ce trimestre, l’amélioration de la tendance étant due à Michelob Ultra et Busch Light, qui ont été deux des trois principales marques ayant gagné le plus de part de marché en termes de volume dans le secteur. Dans le segment Beyond Beer, notre portefeuille de boissons spiritueuses prêtes-à-boire a enregistré une croissance des volumes d’environ 15%, surpassant le secteur.

Mexique : Gains de parts de marché avec un accroissement de la marge

-

Performance opérationnelle :

- 3T24 : Les produits sont restés stables, les produits par hl affichant une croissance à un chiffre dans le bas de la fourchette, stimulée par les initiatives de gestion des produits. Les volumes ont régressé d’un chiffre dans le bas de la fourchette, surpassant le secteur qui a été impacté négativement par les conditions météorologiques défavorables et par un environnement consommateur peu favorable. L’EBITDA a enregistré une hausse à un chiffre dans le milieu de la fourchette, avec une expansion continue de la marge.

- 9M24 : Les produits ont augmenté d'un chiffre dans le milieu de la fourchette, avec une hausse des produits par hl à un chiffre dans le bas de la fourchette. Les volumes ont progressé d’un chiffre dans le bas de la fourchette, surpassant le secteur. L’EBITDA a augmenté d’un chiffre dans le haut de la fourchette avec un accroissement de la marge.

- Faits commerciaux marquants : Notre portefeuille above core s’est surpassé, affichant une croissance continue des volumes au cours de ce trimestre, sous l’impulsion des performances de Modelo et Pacifico. Nous avons continué à faire progresser nos initiatives numériques, BEES Marketplace enregistrant une croissance de 14% en valeur brute des marchandises par rapport au 3T23, et notre plateforme DTC numérique, TaDa Delivery, générant environ 1.1 million de commandes, soit une hausse de 36% par rapport au 3T23.

Colombie : Croissance à deux chiffres des bénéfices avec un accroissement de la marge

-

Performance opérationnelle :

- 3T24 : Les produits ont augmenté d’un chiffre dans le haut de la fourchette, avec une hausse des produits par hl à un chiffre dans le haut de la fourchette, stimulée par des opérations de tarification et d’autres initiatives de gestion des produits. Les volumes de bière sont restés stables tandis que les volumes totaux ont régressé d’un chiffre dans le bas de la fourchette, les niveaux de service du secteur ayant été impactés par une grève nationale des routiers qui a duré une semaine en septembre. L’EBITDA a augmenté d’un peu plus de 20% avec un accroissement de la marge.

- 9M24 : Les produits ont augmenté d’un peu plus de 10%, avec une hausse des produits par hl à un chiffre dans le haut de la fourchette. Les volumes ont augmenté d’un chiffre dans le bas de la fourchette. L’EBITDA a augmenté d’un peu moins de 20%, avec un accroissement de la marge.

- Faits commerciaux marquants : La catégorie bière est restée résiliente ce trimestre, notre portefeuille continuant à gagner des parts de marché dans le secteur de l’alcool. Notre performance a été tirée par nos marques premium et super premium, qui ont enregistré un accroissement des volumes d’un peu moins de 20%, Corona et Stella Artois en tête. Notre portefeuille de bières core a continué de croître, affichant une hausse des produits à un chiffre dans le bas de la fourchette.

Brésil : Croissance à deux chiffres des bénéfices avec un accroissement de la marge

-

Performance opérationnelle :

- 3T24 : Les produits ont augmenté de 5.2% avec une croissance des produits par hl de 3.8%, stimulée par la premiumisation et les initiatives de gestion des produits. Les volumes totaux ont augmenté de 1.3%, les volumes de bière enregistrant une hausse de 0.6%. Les volumes des non-bières ont augmenté de 3.4%. L’EBITDA a augmenté de 10.9% avec un accroissement de la marge de 174 points de base.

- 9M24 : Les volumes totaux ont augmenté de 3.2%, les volumes de bière enregistrant une hausse de 2.3% et les volumes des non-bières une hausse de 5.8%. Les produits ont augmenté de 6.3%, avec une croissance des produits par hl de 2.9%. L’EBITDA a augmenté de 17.6% avec un accroissement de la marge de 309 points de base.

- Faits commerciaux marquants : Nos marques de bières premium et super premium ont continué à tirer notre croissance au cours de ce trimestre, enregistrant une croissance des volumes d’un peu plus de 20% menée par Corona, Spaten et Original. Au sein du segment des bières core, la dynamique de Brahma s’est poursuivie, assurant une hausse des volumes à un chiffre dans le haut de la fourchette. La performance des non-bières a été stimulée par notre portefeuille de boissons à faible teneur en sucre et sans sucre, qui affiche une hausse des volumes d’un peu plus de 20%. Nous avons continué de faire progresser nos initiatives numériques, BEES Marketplace enregistrant une croissance de 43% en valeur brute des marchandises par rapport au 3T23, et notre plateforme DTC numérique, Zé Delivery, générant plus de 16 millions de commandes au 3T24, soit une augmentation de 8% par rapport au 3T23.

Europe : Premiumisation continue avec un redressement de la marge

-

Performance opérationnelle :

- 3T24 : Les produits sont restés stables, avec une légère hausse des produits par hl stimulée par la premiumisation continue. Les volumes ont régressé d’un chiffre dans le bas de la fourchette, surpassant un secteur faible dans une majorité de nos marchés clés, selon nos estimations. L’EBITDA a progressé d’un chiffre dans le bas de la fourchette avec un redressement de la marge.

- 9M24 : Les volumes ont augmenté d’un chiffre dans le bas de la fourchette, surpassant le secteur dans une majorité de nos marchés clés, selon nos estimations. Les produits et les produits par hl ont augmenté d’un chiffre dans le bas de la fourchette. L’EBITDA affiche une croissance d’un peu plus de 10%, le redressement de la marge étant stimulé par la croissance des produits et par des efficacités en termes de coûts.

- Faits commerciaux marquants : Nous avons poursuivi la premiumisation de notre portefeuille en Europe, notre portefeuille premium et super premium représentant environ 57% de nos produits au 3T24. Notre performance au cours de ce trimestre a été tirée par nos méga-marques, et principalement Corona, qui a à nouveau enregistré une hausse à deux chiffres des volumes. Dans le segment des bières sans alcool, Corona Cero, la bière partenaire officielle des Jeux Olympiques, a enregistré une croissance à trois chiffres des volumes.

Afrique du Sud : La dynamique continue a généré une croissance à deux chiffres des produits et des bénéfices avec un accroissement de la marge

-

Performance opérationnelle :

- 3T24 : Les produits ont augmenté d’un peu plus de 10%, avec une croissance des volumes à un chiffre dans le bas de la fourchette et une hausse des produits par hl à un chiffre dans le haut de la fourchette, stimulées par les initiatives de gestion des produits et la premiumisation continue. L’EBITDA a augmenté d’environ 15%, avec un accroissement de la marge.

- 9M24 : Les produits ont progressé d’un peu plus de 10%, avec une croissance des produits par hl à un chiffre dans le haut de la fourchette et une hausse des volumes à un chiffre dans le milieu de la fourchette, surpassant le secteur à la fois au niveau bière et Beyond Beer, selon nos estimations. L’EBITDA a progressé d’un peu plus de 20% avec un accroissement de la marge.

- Faits commerciaux marquants : La dynamique de nos activités s’est maintenue, nos portefeuilles de bières premium et Beyond Beer ayant tous les deux gagné des parts de marché dans leurs segments respectifs, selon nos estimations. Notre performance a été tirée par nos marques de bière above core, qui ont enregistré une croissance des volumes de près de 20%, stimulée par Corona et Stella Artois. Dans le Beyond Beer, notre portefeuille affiche une croissance des volumes à un chiffre dans le haut de la fourchette, stimulée par Flying Fish.

Chi

Contacts

Investisseurs

Shaun Fullalove

E-mail : shaun.fullalove@ab-inbev.com

Ekaterina Baillie

E-mail : ekaterina.baillie@ab-inbev.com

Cyrus Nentin

E-mail : cyrus.nentin@ab-inbev.com

Médias

Media Relations

E-mail : media.relations@ab-inbev.com

Read full story here