Actions: L’ECONOMIE DES BOUCLES D’OR TIENT LES OURS A DISTANCE

Par Laura Corrieras, Equity Portfolio Manager – Indosuez Wealth Management

L’Année 2024 commence prudemment. Les investisseurs sont dans l’expectative de tout élément confirmant le changement de ton des politiques monétaires. Il faut rappeler qu’historiquement, après la première coupe de taux de la Fed, dans un environnement sans récession, le marché actions américain progresse de +10 % dans les 12 mois qui suivent.

À plus court terme, les publications des résultats du quatrième trimestre vont être au centre des attentions. Le ratio de préannonces laisse envisager une saison plutôt favorable, les entreprises semblent globalement confiantes sur leur capacité à délivrer des résultats conformes à leurs anticipations.

Après un fort rebond sur les deux derniers mois de 2023, les marchés européens reprennent leur souffle en ce début d’année 2024, avec une surperformance des secteurs défensifs (santé, télécommunications notamment).

Le discours de Christine Lagarde sur un potentiel atterrissage en douceur de l’économie est plutôt encourageant.

Les niveaux de valorisation restent toujours très attractifs (notamment en relatif aux actions américaines). Les révisions bénéficiaires stagnent et les anticipations de croissance des bénéfices-paraction (BPA) pour 2024 sont actuellement autour de 5 %, soit un niveau relatif plutôt faible par rapport aux attentes sur les autres zones.

En outre, certaines incertitudes demeurent, notamment en ce qui concerne les aspects économiques et géopolitiques (impact de l’élection américaine, conflit en Ukraine). Compte tenu du caractère plus cyclique du marché actions européen, si les indicateurs macroéconomiques venaient à être plus faibles qu’anticipé ou le scénario Goldilocks (Boucles d’or) remis en question, la zone pourrait sous-performer les autres marchés. Mais il est trop tôt pour acter vers ce scénario.

En ce sens, la saison de publications qui approche sera déterminante, notamment en ce qui concerne les perspectives données par les sociétés.

ÉTATS-UNIS

L’année 2023 a été, contre toute attente au vu du contexte, exceptionnelle pour les marchés actions américains. Le S&P 500 enregistre une performance annuelle de +26,3 % et nous avons assisté au traditionnel rallye de fin d’année, notamment sur les petites et moyennes entreprises avec un rebond de +22 % sur les deux derniers mois de l’année.

Même si 2023 a été essentiellement tirée par les fameux « 7 Fantastiques » et plus globalement par les valeurs de croissance typées technologiques, le consensus est positif pour 2024. Les prévisions de croissance bénéficiaires pour 2024 sont bien orientées aux États-Unis avec +11 % de croissance des BPA pour le MSCI US, et +23 % pour le Nasdaq.

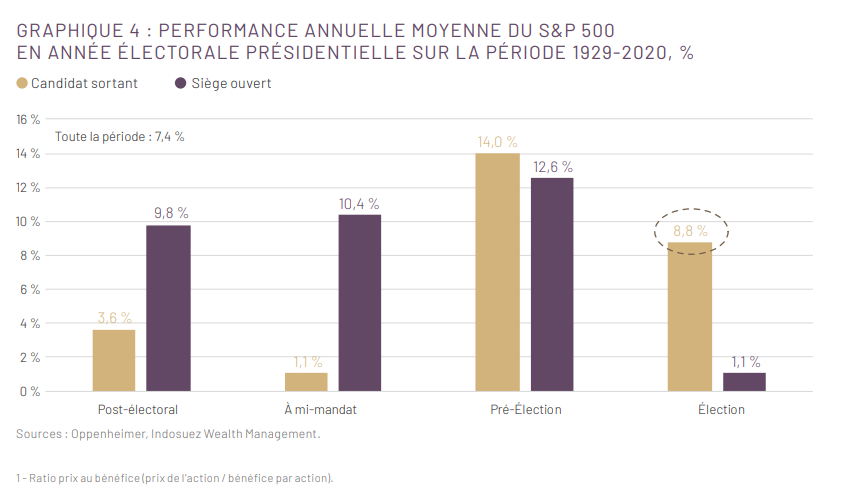

D’un point de vue plus prospectif, l’année 2024 sera animée par la campagne présidentielle américaine, qui devrait amener de la volatilité, notamment autour des thèmes liés à l’environnement et la géopolitique ; ce qui pourrait être favorable aux petites et moyennes entreprises plus domestiques. Rappelons qu’historiquement, en année électorale, lorsqu’un président sortant se représente, la performance du S&P 500 est en moyenne de 8,8 % (graphique 4).

ASIE

La volatilité reste élevée en ce début d’année 2024 sur les marchés boursiers asiatiques. Le pessimisme et le sentiment négatif à l’égard de l’économie chinoise restent de mise. De nouvelles mesures de relance ont été prises pour soutenir l’économie mais cela n’a pas eu d’impact sur les données macro-économiques ou le sentiment des investisseurs.

Pourtant, les valorisations restent très attractives en Chine (et nettement plus faibles pour les actions asiatiques par rapport au MSCI World) et l’amélioration progressive des bénéfices dans certains secteurs semble être un signe encourageant.

Enfin, la baisse anticipée des taux d’intérêt de la Fed, le potentiel affaiblissement du dollar américain et les ratios PER1 attrayants en Asie du Nord pourraient être les principaux moteurs des marchés d’actions de l’Asie émergente en 2024.

STYLE D’INVESTISSEMENT

Le rallye de fin d’année, dans l’anticipation de futures coupes de taux, a particulièrement profité aux entreprises de moins bonne qualité, avec des valorisations élevées, voir non profitables. Dans ce contexte, seul le style Croissance a surperformé les autres styles. En effet, la baisse des taux observée lors de la fin d’année a bénéficié aux business modèles à longue duration. Malgré le récent rebond, nous restons constructifs sur le segment qui concentre les acteurs clés de l’intelligence artificielle (IA) et affiche une meilleure croissance des bénéfices pour 2024. En outre, les sociétés de croissance sont généralement riches en liquidités, qui sont désormais bien rémunérées au vu du niveau actuel des taux.

Nous conservons tout de même une vue positive sur les valeurs de Qualité, dans une approche Barbell notamment en anticipation d’un rebond à court terme des taux longs. Toutefois, une réalisation du scénario Goldilocks (Boucles d’or) au cours de l’année rendrait ce segment moins attractif.

Enfin, courant 2024, nous pensons qu’il pourrait être opportun de revenir sur la partie Cyclique (chimie, ressources de base, automobile, industrie,…) si les indicateurs PMI venaient à rebondir. Les données historiques confirment que les secteurs cycliques, en particulier l’industrie et la finance, ont tendance à surperformer après le pivot de la banque centrale, tandis que les secteurs défensifs ont tendance à sous-performer.