BCE : pas de baisse des taux avant juin

Par Maxime Mura, Gérant Taux et Crédit IG de Swiss Life Asset Managers France

A l’occasion de la réunion du Conseil des gouverneurs prévue jeudi 11 avril, la Banque centrale européenne (BCE) devrait opter sans surprise pour le statuquo, la première baisse des taux ne devant intervenir au plus tôt que lors de la réunion de juin. La bonne tenue des chiffres de l’emploi, malgré le recul de l’inflation, justifie le maintien provisoire des taux directeurs aux niveaux actuels. Les membres de la BCE regarderont avec attention les données de mai, notamment sur les salaires, pour prendre leur décision en juin.

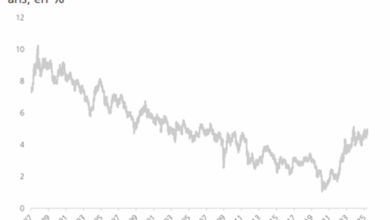

Sur le plan macroéconomique, nous anticipons une croissance de la zone euro de 0,3% (vs. 0,5% pour le consensus) en 2024 alors que l’inflation devrait ressortir à 2,5% selon nos prévisions (+2,3% selon le consensus). La BCE va donc devoir piloter avec adresse cette phase de baisse des taux, au cours du deuxième semestre, avec le risque d’un coup de frein brutal de l’activité si elle tardait trop à agir. A ce titre, l’institution monétaire basée à Francfort devra peut-être agir la première sur les taux, avant la Réserve Fédérale. En effet, la probabilité d’une baisse des taux en juin de la part de la Fed n’est plus partagée désormais que par 50% des analystes.

Des flux d’investissement élevés sur les marchés obligataires

Au cours de la réunion de jeudi, nous surveillerons également les annonces concernant le programme de liquidités PEPP (Pandemic Emergency Purchase Programme) instauré en mars 2020 pour contrer les effets de la crise liée à la crise sanitaire. La BCE devrait confirmer la réduction des volumes de liquidité injectés dans l’économie à hauteur de 7,5 milliards d’euros en rythme mensuel, à partir de juillet.

Sur les marchés obligataires, la hausse récente des taux longs (qui entraîne mécaniquement une baisse du prix des obligations) liée au sentiment que les taux directeurs américains ne reculeront peut-être pas au rythme attendu au préalable n’a pas déclenché de fuite des investisseurs vers d’autres classes d’actifs. Les flux d’investissement sur la partie crédit restent élevés malgré une offre importante observée sur le marché primaire depuis le début de l’année. La demande est globalement soutenue aussi bien pour le compartiment Investment Grade et High Yield. La persistance de l’inflation aux Etats-Unis n’a pas entraîné d’écartement des spreads. Sur le segment du High Yield, les investisseurs doivent toutefois demeurer vigilants dans la sélection des émetteurs en cas de remontée des taux de défaut, après une année 2023 particulièrement favorable.