« Consensus, banques allemandes et agences de notation aucun rapport mais une constante : Attention ! »

Par Matthieu Bailly, directeur général délégué et gérant obligataire – Octo AM

En cette mi-février, les statistiques économiques et les banques centrales continuent de contredire le consensus de marché d’une baisse rapide et massive des taux directeurs : l’inflation ralentit moins que prévu voire repart à la hausse dans certaines zones ou certains secteurs, l’emploi se porte plutôt bien, la croissance aussi et les gouverneurs divers continuent d’asséner que les taux directeurs baisseront modérément et plutôt dans quelques mois que dans quelques semaines.

Alors les marchés s’ajustent… D’une « probabilité » de baisse de taux de la FED calculée fin décembre à 85% pour mars et quasiment 100% pour mai, on est passé actuellement à environ 10% pour mars, soit presque rien, et seulement 30% en mai…

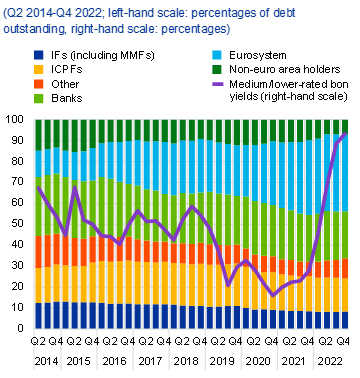

Ces probabilités nous les avons volontairement mises entre guillemets car elles n’ont en fait que peu de sens vu qu’elles sont calculées a posteriori comme une dérivée des rendements des actifs longs – sachant que les actifs obligataires longs répondent à des logiques qui ne sont pas forcément ni des logiques de rentabilité, ni des logiques de calcul financier ; rappelons notamment que l’essentiel des obligations d’Etat, dont le prix détermine les taux longs et inversement, sont traitées par les investisseurs institutionnels, banques centrales, banques et assureurs en tête. Et ces investisseurs n’acquièrent pas tant les obligations d’Etat pour leur rendement relatif vis-à-vis des taux courts ou d’autres classes d’actifs, mais essentiellement pour des sujets de politique monétaire, d’adossement actif/passif généralement long ou d’exigence réglementaire. Au total, le graphe ci-dessous indique ainsi que la somme de détention de ces investisseurs ‘Eurosystem + assureurs (nommés ici ICPF) + banques’ totalisent environ 80% du marché des obligations d’Etat, dont 40% pour la BCE…

Le « marché » calcule donc son consensus sur les hausses ou baisses de taux de la BCE en fonction de prix d’obligations d’Etat définis à 80% sur les obligations longues par des investisseurs qui ne les achètent pas pour la réalisation d’un scénario financier mais pour répondre à une contrainte qui leur est propre, généralement d’ordre réglementaire, ou pour simplement injecter des liquidités dans le système. On pourrait donc en conclure que ce consensus n’a qu’à peu près 20% de crédibilité… Et c’est d’ailleurs bien ce qu’on observe depuis plusieurs mois, même si, évidemment, il finira bien par avoir raison de temps en temps, sans doute une fois sur cinq environ !

Les semaines se suivent donc en termes de volatilité sur les taux avec une tendance certaine à la hausse des taux longs comme en témoigne le graphe ci-dessous du taux allemand à dix ans, ce qui a entraîné une surperformance notable, ces dernières semaines, des fonds d’obligations d’entreprise de maturité courte car 1/ ils bénéficient d’un plus fort portage, 2/ d’une sensibilité plus faible ; positionnement que nous défendons depuis mi-décembre et que nous conservons pour le moment.

Sur le crédit, nous noterons cette semaine deux évènements qui relèvent plus de l’anecdote à l’échelle des marchés mais viendront rappeler qu’un investisseur obligataire ne devrait accorder que peu de crédit aux agences de notation et que les banques allemandes restent les plus agressives et parmi les moins fiables de la Zone Euro, n’ayant que très peu tiré les leçons de 2008, qui leur avaient pourtant coûté relativement cher…

Sur les agences de notation :

Ce lundi, alors que les obligations Atos avaient déjà sombré depuis plusieurs semaines et cotaient sur des niveaux de restructuration relativement dure ou de défaut, entre 20 et 30% du nominal en fonction des maturités, S&P a annoncé réviser la note de B- à CCC avec une perspective négative, indiquant dans son communiqué que le groupe pourrait rencontrer des difficultés de liquidité dans les 12 prochains mois pouvant conduire à une restructuration voire à un défaut…

C’est donc plus l’énoncé d’une évidence qu’une analyse qu’a livré l’agence et on peut surtout s’étonner qu’elle ait maintenu une note de B- jusqu’à présent, c’est-à-dire la même note que des obligations comme Loxam, Verisure ou Elior, toujours largement solvables, alors même qu’un mandataire ad hoc était nommé la semaine passée, que des retards de paiement sont déjà survenus sur des fournisseurs et des bailleurs, que Monsieur Mustier, nouveau patron d’Atos préparait un recours auprès du Tribunal de commerce de Nanterre il y a déjà un mois…

Mais encore, s’il s’agissait seulement d’un retard de quelques jours alors que la situation s’emballe, on pourrait le tolérer, trouvant une certaine logique à ce qu’une institution comme S&P ait une certaine inertie pour publier… Mais en réalité les retards les plus longs et les plus dangereux pour les investisseurs, encore sur ce dossier, se produisent souvent bien en amont de ces paniques de fin de parcours. Pour illustration, voici le graphique parallèle des cours des obligations Atos, des actualités majeures représentant des signaux importants de mauvaise santé et des notations de l’agence S&P.

- Février 2022 : alerte significative par une dépréciation d’actifs de 1.9Mds euros alors même que l’entreprise publiait régulièrement des résultats positifs, malgré des cash-flows négatifs qui s’accumulaient régulièrement dans des postes exceptionnels ou du goodwill… Une dépréciation massive correspondant environ à 50% de la capitalisation boursière de fin 2021 et de 25% des actifs long terme de l’époque…

- Juin 2022 : le DG Rodolphe Balmer, arrivé 5 mois avant, quitte son poste suite à des désaccords stratégiques, une scission est envisagée. Les créanciers obligataires voient dans ces nouvelles un manque de fiabilité flagrant (la fiabilité étant la base du crédit), s’inquiètent de leur sort en cas de scission (où serait la dette et où seraient les bons et mauvais actifs) et dégradent massivement la prime de crédit d’Atos, donnant un rendement aux obligations 2025 de 12% sur le marché secondaire, plus du tout en ligne avec la note BBB- assignée par l’agence. Cette dernière réagit quelques semaines plus tard en dégrandant Atos à BB… tandis que le BB 3 ans moyen à l’époque traite lui autour de 3%… 9 points de rendement d’écart donc entre le marché et la notation… Sur ce genre d’écart, même un gérant value peut se poser quelques questions…

- Octobre 2022 : aucune des améliorations annoncées ne se produit, tous les chiffres plongent, le management conserve des perspectives financières positives « méthode Coué » sans annoncer aucun changement opérationnel ce qui ne convainc personne ; l’action Atos vaut 10% de ce qu’elle valait début 2021, le crédit s’enfonce encore. Mais S&P conserve sa note à BB, et ce jusqu’en novembre 2023… Pour rappel, les statistiques de défaut à un an d’une entreprise réellement BB selon une analyse fiable sont proche de 0% sur longue période et de moins de 1% dans les périodes difficiles. Une entreprise BB est donc relativement solide à horizon court terme et un investisseur faisant confiance aux agences aurait très bien pu voir Atos comme une opportunité pour placer sa trésorerie jusqu’au 27 novembre 2023… date à laquelle S&P décida d’une action majeure : une dégradation à BB- ! Un petit cran de rating alors que l’entreprise sombrait dans sa crise financière et opérationnelle et souffrait d’un taux d’emprunt sur le marché secondaire à 35% sur les obligations 2025 alors même qu’elle continuait de brûler de la trésorerie (800M€ environ en 2023) et était donc relativement dépendante du financement pour être viable…

Bref, si nous continuons de devoir, on ne sait trop pourquoi, utiliser les notations d’agence comme des référentiels communs à tous les investisseurs, elles doivent surtout être évitées pour toute prospective, toute recherche de rentabilité de ses investissements et toute analyse de la fiabilité d’une entreprise.

Sur les banques allemandes

Dans un hebdo récent, nous évoquions les déboires de la banque américaine New York Community Bank pour son exposition à des actifs douteux, notamment immobiliers. Nous avons également souvent évoqué les risques pris par les Landesbanken allemandes, banques commerciales qui appartiennent au réseau des Sparkassen (les caisses d’épargne) et sont plutôt orientées sur la BFI tandis que leurs actionnaires se concentrent sur les dépôts. Parce qu’elles sont filiales mais indépendantes du point de vue du financement, parce qu’elles ont des dépôts moindres et plus volatiles et parce qu’elles ont une activité plutôt consommatrice de fonds propres, les landesbanken émettent beaucoup d’obligations et de titrisations (les pfandbrief) et ont souvent cherché à maximiser à outrance leur rentabilité, prenant souvent aussi des risques inconsidérés. Ainsi en 2008, les principales banques exposées aux subprimes américains étaient les banques allemandes, avec le cas emblématique d’IKB sauvée de la faillite par l’établissement public KFW. Rappelons que l’objet social d’IKB était le financement des PME et ETI allemandes… on voit mal le rapport avec des titrisations d’immobilier américain… En 2009, c’était au tour de HSH d’être sauvée par l’Etat. En 2012, après quatre ans de tentatives de restructuration, WestLB était démantelée. Puis BremenLB, surexposée à des crédit maritimes dut être reprise par NordLB en 2017…

Les années passent mais certaines constantes perdurent et l’année 2024 verra peut-être une nouvelle banque allemande sauvée ou non après des investissements hasardeux trop importants… Ainsi, alors qu’on pouvait imaginer que la New York Community Bank était un établissement américain de taille modeste, uniquement local et auquel quasiment aucun investisseur européen ne risquait d’être exposé, on a découvert il y a quelques jours qu’une banque européenne risquait gros sur ce dossier. Sans grande surprise, il s’agit d’une banque allemande spécialisée dans le financement immobilier et des collectivités locales : la Deutsche Pfandbriefbank. La cocasserie est que cet établissement avait changé de nom il y a quelques années car il se nommait auparavant Hypo Real Estate mais avait déjà été nationalisé durant la crise de 2008 à cause de ses investissements dans les subprimes américains… La différence cette fois pourrait-être que ce ne soit plus l’Etat qui paie mais les obligations subordonnées (cf graphe ci-dessous), qu’on a créées précisément pour cela à l’issue de la crise de 2008, passant du principe de bail-out (sauvetage externe) au principe de bail-in (sauvetage interne).

Après le cas du Crédit Suisse qui avait fait grand bruit, cet exemple pourrait d’ailleurs montrer que :

- Il n’y pas qu’en Suisse qu’on peut préempter et annuler des obligations tout en maintenant l’établissement viable

- les Tier 2 sont aussi éligibles à la préemption par le régulateur si la banque devait ne pas avoir émis d’obligations de type coco, ou pas assez…

Prix des obligations subordonnées Tier 2 de PBB entre 2022 et 2024