Dans le contexte de remontée des taux d’intérêt, la dette bancaire européenne permet de concilier rendement et protection

Par Nordea AM

Les ‘senior leveraged loans’, ces instruments de dette bancaire dont le niveau de sécurité est ‘senior’, se distinguent par leurs propriétés protectrices et des spreads attractifs.

Depuis des années, les investisseurs sont confrontés à un environnement de taux bas qui, progressivement, a significativement réduit leurs espérances de rendement, y compris dans les segments qui sont traditionnellement les plus rémunérateurs à l’image du crédit High Yield. Par ailleurs, le cycle de politique ultra-accommodante qui prévaut en Europe s’achève. La BCE a annoncé la fin de son « Quantitative Easing » et elle prépare le marché à la hausse de ses taux directeurs prévue l’an prochain.

Un scénario qui inquiète car il sera évidemment impactant pour les instruments de dette à taux fixe. « Dans ce contexte, la recherche d’alternatives aux classes d’actifs obligataires traditionnelles s’impose. A ce titre, les ‘senior leveraged loans’ peuvent représenter une solution pertinente pour traverser le prochain régime monétaire et pourrait, selon nous, continuer à profiter de rendements attractifs » juge Pieter Staelens, Managing Director chez CVC Credit Partners et gérant du fonds Nordea European Senior Loan Fund*.

Une double protection contre les risques de taux et de crédit

Ces instruments de dette bancaire dont le niveau de sécurité est ‘senior’ ‒ les créanciers détenteurs de ces titres bénéficient de « sécurités » supérieures en cas d’évènement de crédit ou de défaut de l’émetteur et sont ainsi remboursés en priorité par rapport aux autres créanciers ‒ se différencient généralement des obligations traditionnelles, par une notation crédit de catégorie High Yield (principalement BB, B), des taux variables, avec des maturités de l’ordre de 5 à 7 ans et par une option de remboursement (‘callable’) qui peut être exercée dans les 6 à 12 mois qui suivent l’émission.

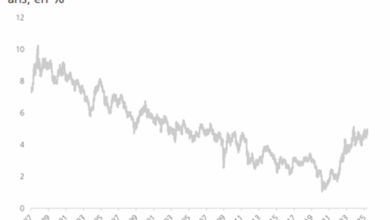

La séniorité des titres permet donc de réduire le risque de crédit, tandis que leurs taux variables offrent une protection contre le risque de taux associé au resserrement attendu des conditions monétaires. Un autre atout essentiel est la faible corrélation des senior leveraged loans aux autres actifs obligataires. « Il est également intéressant de constater que les fondamentaux de cette classe d’actifs sont robustes, notamment en Europe, où le segment gagne en profondeur avec un flux constant de nouvelles émissions ces dernières années (à 83 milliards d’euros en 2018, à fin septembre, contre moins de 25 en 2009 – Source : S&P LCD’s Global Leveraged Lending Review). Le taux de défaut est quasi nul** et les spreads affichés sont légèrement supérieurs à ceux des obligations High Yield*** » souligne Pieter Staelens.

Plus spécifiquement, l’amélioration du couple rendement-risque des portefeuilles via le recours à ces instruments, passe par une stratégie d’investissement dynamique et sélective sur les marchés primaire et secondaire. « Nous privilégions les émetteurs européens qui affichent de solides positions de marché, des flux de trésorerie robustes et des équipes dirigeantes expérimentées. La dimension « value » des titres, c’est-à-dire un niveau de décote attractif au regard de la qualité de leurs fondamentaux, est également importante à nos yeux » conclut Pieter Staelens.

————

*Nordea AM a délégué la gestion du fonds Nordea European Senior Loan Fund à l’équipe de CVC Credit Partners.

Fondé en 2005, CVC est une société internationale leader en Private Equity et en Crédit. CVC Capital Partners fait partie du top 5 mondial en termes de levée de capitaux en PE et est n°1 pour le placement de bank loans en Europe. Les 57 gérants de son département CVC Credit sont répartis entre Londres et New York : ils gèrent près de 19 Mds USD d’actifs (au 28/09/2018).

**0,1% en septembre 2018, selon l’indice S&P European Leveraged Loan Index LTM Default Rates

*** Source : Leveraged Loan Data via S&P LCD; High Yield Data via Bank of America Merrill Lynch, au 30 Septembre 2018