Economie américaine : un parfum de 2007

Par Bastien Drut, Stratégiste Sénior chez CPR AM

Lors des mois de novembre et décembre 2018, les marchés actions avaient baissé en raison de l’accumulation de sujets d’inquiétudes au sujet du cycle américain : la perspective d’un resserrement monétaire trop rapide de la part de la Fed, le shutdown (fermeture partielle du gouvernement américain), la guerre commerciale entre les Etats-Unis et la Chine et la forte baisse des prix du pétrole (les Etats-Unis sont devenus le premier producteur mondial de pétrole brut récemment).

Une récession américaine avait fini par devenir imminente aux yeux des intervenants de marché. Pourtant, les marchés avaient fini par rebondir à la fin décembre avec la dissipation des craintes sur chacun de ces sujets : les présidents Xi et Trump ont entamé une trêve dans la guerre commerciale le 1er décembre avant d’intensifier leurs négociations, les pays de l’OPEP+ se sont mis d’accord le 6 décembre pour baisser leur production de brut, le président de la Fed Jerome Powell a indiqué le 4 janvier que la Fed serait « patiente » et attentive aux développements de marché. Enfin, le shutdown le plus long de l’histoire a pris fin le 25 janvier. La plupart des risques pour l’économie semblaient donc s’être dissipés ou en passe de l’être au début de l’année, ce qui avait donné le coup d’envoi d’un puissant rebond des marchés, qui allait durer quatre mois.

La dissipation du pessimisme a masqué la décélération de l’économie américaine

Sur la première partie de 2019, l’apaisement des risques et d’un pessimisme sans doute exagéré a masqué un phénomène de fond : le ralentissement de l’économie américaine. L’effet négatif sur la croissance des hausses des taux directeurs se matérialise généralement avec un retard de 18 mois en moyenne or la Fed a monté 3 fois ses taux en 2017 et 4 fois en 2018, dont les effets négatifs se matérialiseront à plein en 2019 et 2020. Par ailleurs, les effets des baisses d’impôt massives de 2018 ont commencé à s’estomper, d’autant plus que celles-ci ont été contrebalancées dès février 2018 par des hausses de droits de douane – qui sont factuellement des hausses d’impôts – décidées par Donald Trump, dans un contexte où les entreprises ont préservé leurs marges en répercutant les hausses de coûts sur les consommateurs.

Alors que les indicateurs économiques envoyaient des signaux contradictoires jusqu’il y a encore quelques semaines, ils sont désormais en train de converger (dans le mauvais sens) :

- Les enquêtes ISM sont revenues vers leurs plus bas niveaux depuis l’élection de Donald Trump,

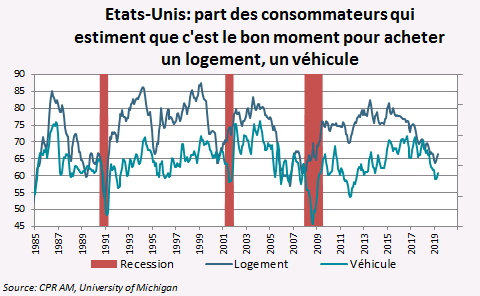

- Les enquêtes de l’Université du Michigan montrent que de moins en moins de ménages américains estiment que c’est le bon moment pour acheter une maison, un véhicule ou même des biens durables, notamment car ils estiment désormais que ces biens sont trop chers,

- Les conditions de crédit ont commencé à être durcies pour les cartes de crédit, une forme de crédit à la consommation utilisée par les ménages les plus vulnérables. De plus, la demande pour ce type de crédits a eu tendance à baisser sur les derniers trimestres alors que le taux de défaut sur les cartes de crédit a eu tendance à augmenter. Au passage, l’un des dangers d’une courbe des taux trop plate voire inversée est de voir les banques resserrer les conditions de crédit sur d’autres types de crédit,

- Le taux d’utilisation des capacités de production a baissé chaque mois sur les cinq derniers mois,

- Le marché du travail montre des signes de ralentissement. Les créations d’emplois et la progression des salaires, qui avaient été très dynamiques en 2018, ont nettement ralenti en 2019, ce qui illustre que les entreprises sont plus anxieuses sur les perspectives économiques,

- Au T1 2019, la demande interne (consommation des ménages et investissement privé) a connu sa plus faible progression depuis le T2 2015 (à +1,3% en trimestre sur trimestre annualisé) et les profits des entreprises financières ont baissé de 3,5% (et même 4,4% pour les entreprises non-financières), du jamais vu depuis le T4 2015.

Pour ne rien arranger, le début de l’année 2019 (et particulièrement le mois de mai) a été marqué par un nombre de tornades historiquement élevé.

Evidemment, tout n’est pas noir. Le secteur des services résiste mieux que le secteur manufacturier, qui est directement perturbé par les hausses de droits de douane. Par ailleurs, la baisse des taux longs a stimulé la demande de crédits immobiliers mais malheureusement pas dans des proportions qui permettrait à l’investissement résidentiel de contribuer positivement à la croissance de façon très significative. Les prix immobiliers continuent à progresser mais sont en franche décélération par rapport aux années précédentes.

In fine, le contexte de l’économie américaine en 2019 n’est pas sans rappeler celui de 2007, c’est-à-dire une période de ralentissement de l’économie qui avait précédé la Récession de 2008/2009.

La guerre commerciale tous azimuts

Il aura suffi d’un tweet de Donald Trump le 5 mai pour que les doutes reviennent. Par celui-ci, le président américain annonçait que les négociations commerciales avec la Chine n’avançaient pas assez vite à son goût et qu’il reprenait sa politique de hausses de droits de douane sur les produits chinois : à partir du 10 mai, la surtaxe sur 200 Mds $ d’importations de produits chinois est passée de 10 à 25 points de pourcentage (au total, 250 Mds$ d’importations de produits chinois étaient donc surtaxées de 25 points de pourcentage par rapport à l’ère pré-Trump). Certaines estimations qui ont alors circulé ont indiqué que cette seule mesure constituait de l’une des plus fortes hausses d’impôts décidée sur les dernières décennies. Pire, Donald Trump a menacé de taxer les importations de produits chinois qui avaient été épargnées jusque-là (325 Mds$) mais aussi de taxer la totalité des importations de produits mexicains (environ 350 Mds$), au motif que le Mexique n’en ferait pas assez pour stopper le flux de migrants provenant d’Amérique centrale (le nombre de personnes arrêtées à la frontière mexicaine a atteint un plus haut de 13 ans en mai).

En ce qui concerne le dossier sino-américain, il apparaît que les négociations commerciales pourraient prendre beaucoup plus de temps que prévu, voire des années, et que le risque est désormais que la confrontation change de nature. En effet, les deux superpuissances se trouvent opposées sur plusieurs dossiers (Corée du Nord, Iran, Venezuela).

Par ailleurs, quelle que soient les décisions de Donald Trump au sujet des droits de douane sur les importations de produits chinois, mexicains et européens, les entreprises et les ménages américains font désormais face à une instabilité fiscale inédite, dépendant des humeurs et stratégies d’un seul homme. Le parti républicain, le propre camp de Donald Trump, s’interroge d’ailleurs sur la possibilité de le désavouer sur le sujet… ce qui ternirait le lancement de sa campagne de réélection.

Un certain nombre d’estimations ont circulé au sujet du coût de la guerre commerciale pour le consommateur américain. Juste avant la menace de sur-taxation des importations de produits mexicains, la Fed de New York estimait que les hausses de droits de douane décidées en 2018 et 2019 couteraient 1235$ par an et par ménage.

Enfin, la guerre commerciale exacerbe la vigueur du dollar. Les annonces de surtaxes d’importations de produits chinois et mexicains ont conduit respectivement à une dépréciation du renminbi et du peso mexicain par rapport au dollar. Au final, le taux de change effectif du dollar (trade-weighted dollar) est au plus haut niveau de ces deux dernières décennies, ce qui va notamment peser sur la croissance et peut potentiellement attiser la guerre commerciale sur d’autres fronts (la baisse du prix de certaines importations peut renforcer les déséquilibres).

Vers un nouveau cycle d’assouplissement monétaire au niveau mondial

Les six derniers mois ont marqué un revirement radical des anticipations de politique monétaire. Alors que les marchés de taux anticipaient début novembre deux hausses de taux de la Fed en 2019, ils anticipaient début juin 2019 jusqu’à quatre baisses de taux d’ici la fin 2020. Jerome Powell et Richard Clarida, les président et vice-président du Board of Governors, ont déjà fait savoir que la porte était ouverte pour des baisses de taux si la guerre commerciale affectait la croissance américaine. D’ailleurs, un nouveau cycle d’assouplissement monétaire semble débuter au niveau mondial : alors qu’aucune banque centrale de pays développés n’avait baissé ses taux directeurs depuis octobre 2016, les banques centrales néo-zélandaise et australienne ont baissé leur taux coup sur coup, respectivement en mai et en juin.

Cela dit, la politique monétaire ayant déjà fait office de stabilisateur en début d’année et les marchés de taux anticipant déjà un assouplissement significatif, les marchés d’actions vont désormais faire face à un moment de vérité où ce sont bien les facteurs fondamentaux qui détermineront la tendance.

English article – The US economy looks likes 2007

Par Bastien Drut, Senior strategist at CPR AM