Fed : l’éventail des possibles s’élargit

Par Christophe Morel, Chef économiste – recherche économique de Groupama Asset Management

- Sur la politique monétaire conventionnelle, l’éventail des possibles s’élargit

La Fed reconnaît la hausse des incertitudes sur l’évolution future de l’inflation. C’est pourquoi, il convient désormais d’envisager des « trajectoire de baisses des taux et des trajectoires sans baisse des taux ». A ce stade, un scénario de remontée des Fed Funds est « peu probable » et la barre est même très haute avant d’envisager un tel scénario. J. Powell a précisé que son « scénario central personnel » restait une reprise de la désinflation plus tard dans l’année, bien que sa confiance ait diminué. La Fed entérine ainsi le scénario du « high for longer » mais envisage toujours une première baisse des Fed Funds en 2024.

- Sur le bilan, la Fed ralentit le rythme du dégonflement

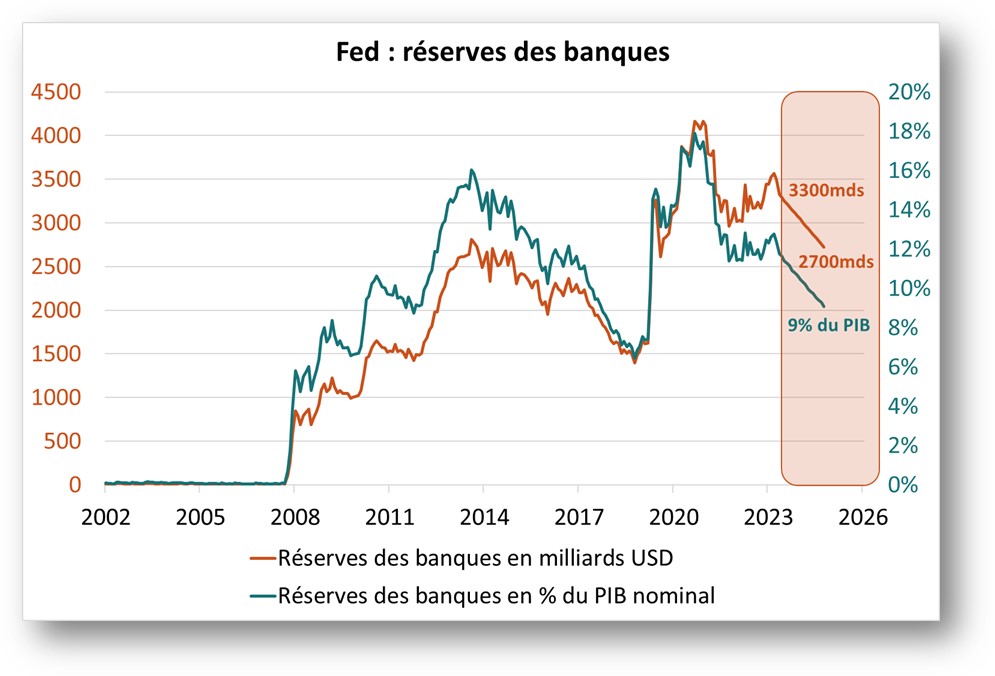

Comme attendu, la Fed ralentit le rythme de dégonflement de son bilan. Le réduction de l’actif en Treasuries passe de 60 à 25 mds/mois, tandis que sur la partie MBS, le rythme est inchangé à 35mds/mois. Pour autant, cette décélération ne modifie pas la cible finale sur le bilan, même si la Fed ne communique pas sur le point d’arrivée. Dans notre scénario, nous maintenons un objectif final sur les réserves des banques au passif de la Fed à 9% du PIB (cf. graphique 1). Cet ajustement de la politique monétaire non conventionnelle nous conduit donc à envisager la fin du dégonflement du bilan au T4-2025. Cet ajustement ne doit pas être interprété comme un assouplissement monétaire « déguisé ». En effet, la politique monétaire conventionnelle est l’instrument de pilotage des objectifs de croissance et d’inflation, tandis que la politique monétaire non conventionnelle est un outil de gestion de la stabilité financière.

- En conclusion : une baisse ne fait pas un cycle de baisses.

La Fed assume de plus en plus une politique monétaire en « gestion des risques » (risk management). En effet, plus l’incertitude est élevée, et plus la banque centrale doit retenir une approche prudente. En nous appuyant sur des travaux académiques (notamment ceux de Taylor & Williams, 2011), nous avions déjà montré que l’incertitude en tant que tel, impose une politique monétaire prudente avec 3 principes : ne pas agir trop rapidement, ne pas ajuster trop souvent et privilégier une politique de « petits pas ». Ces principes doivent permettre de ne pas ajouter de la volatilité quand il y a déjà de l’incertitude.

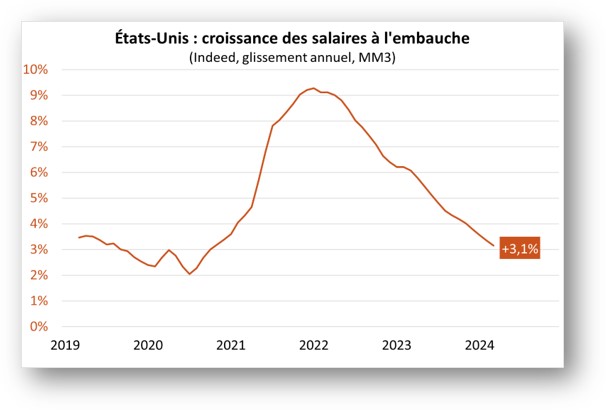

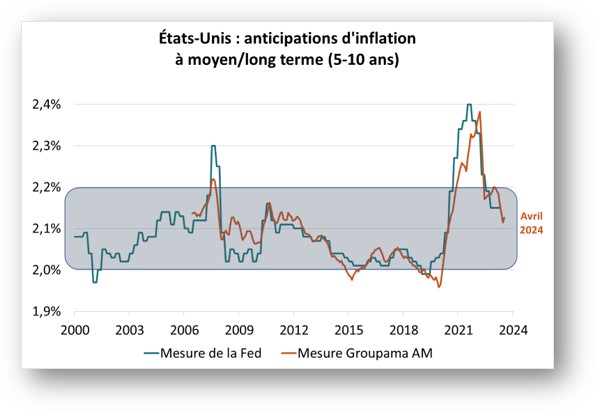

Nous pensons que la Fed peut toujours baisser les Fed Funds en 2024, et ce pour 4 raisons : i) la désinflation a progressé avec des probabilités de risque extrême quasi-nuls (« tail risk ») ; ii) les anticipations d’inflation à moyen/long terme se sont normalisées (graphique 2) ; iii) l’inflation salariale s’est aussi normalisée (graphique 3) avec le rééquilibrage sur le marché du travail permis par l’immigration ; et iv) la Fed peut ressortir à tout moment l’argument des conditions financières. Toutefois, un pivot, une première baisse des taux directeurs, n’implique pas une succession de baisses. C’est finalement sur l’orientation de la politique monétaire à moyen terme que nous nous différencions le plus de la Fed. Notre scénario économique sur le cycle d’investissement nous permet d’envisager une hausse de la productivité, et surtout un nouvel équilibre monétaire avec un taux neutre se situant autour de 4,25%. La marge de baisse est donc limitée dans notre scénario de reflation, avec réaccélération de la croissance. La Fed peut baisser, mais une baisse ne fait pas un cycle de baisses.