La dégradation de la notation de la France, un non-évènement à court terme … mais une tendance très long terme médiocre

Par Matthieu Bailly, directeur général délégué et gérant obligataire – Octo AM

Depuis quelques jours, nous lisons et entendons nombre d’inquiétudes ou interrogations sur la dégradation probable de la notation de crédit de l’Etat Français par les agences : aura-t-elle un impact sur les taux d’emprunt ? Sur la capacité d’emprunt ? Sur les notations des entreprises françaises ? Peut-on revenir à une crise des périphériques ?

Pour nos lecteurs les plus pressés, nous répondrons d’ores et déjà « Non » à l’ensemble de ces questions et voici les éléments qui nous conduisent à cette conclusion :

Du point de vue purement technique :

- Premièrement, il est important de préciser que nous ne répondons ici qu’à la question sur la note formelle de l’Etat Français chez les agences de notations que sont essentiellement S&P, Moody’s ou Fitch. Nous ne disons donc pas que les finances publiques de la France, élément clé de la notation, soient sans effet sur les taux d’emprunt ou les entreprises françaises, bien au contraire, car il est difficile pour un pays exsangue de mener une politique économique efficace et proactive. Cependant, les finances publiques de mauvaise qualité sont bel et bien là depuis des années, voire des décennies, et la conclusion des agences sur une notations de crédit, utilisée seulement par des contrôleurs de conformité ou des analystes quantitatifs, n’est finalement que le dernier maillon de la chaîne. C’est en cela qu’elle n’a aucun impact, dans la mesure où elle ne fait que rendre compte d’une situation déjà existante, pour ceux qui n’auraient pas eu déjà l’occasion de le réaliser…

- Quelle est donc l’utilité des notations ? Nous l’avons souvent répété, les notations n’ont que très peu de capacité prédictive de l’évolution future de la qualité de crédit et de la solvabilité d’une entreprise ou d’un Etat. Ainsi, rappelons-nous qu’Orpea, Wirecard ou Atos étaient notés BBB quelques mois avant leur dégringolade, tout comme les banques islandaises étaient notées AAA en 2008. A l’autre bout de la chaîne, Douglas, dont on a pu assister à l’introduction en bourse ces derniers jours était noté CCC il y a encore peu de temps…

Les notations ne sont donc là que pour quantifier un risque et une situation déjà en place et souvent déjà largement actée par les marchés au travers de l’offre et de la demande et donc, sur le marché obligataire, des taux d’emprunt. Elles permettront par exemple, dans le cas de l’Etat Français, à des investisseurs étrangers de pouvoir comparer sur une base identique, différents pays de manière rapide et extrêmement résumée. Et encore… car le AAA d’une agence locale d’un pays sous régime autoritaire ou aux standards de gouvernance médiocres n’aura guère la même qualité que le AAA d’un S&P aux normes occidentales…

Du point de vue relatif :

Les prévisions de baisse de la notation française sont entre un et deux crans, en fonction de la dureté des agences et, peut-être, de la négociation qui s’opérera entre le gouvernement et les analystes. Il est donc utile, pour savoir quel impact ces baisses de notations pourraient avoir sur les taux d’emprunt, de comparer le taux d’emprunt actuel de la France sur un horizon donné, par exemple dix ans puisque c’est généralement le taux de référence, à celui de pays dont la notation est déjà autour de ce que pourrait être celle de la France demain.

Afin d’éviter les biais de politique monétaire, de gouvernance ou de méthode de notation, le plus simple est ici de prendre des pays de la Zone Euro dont voici ci-dessous un échantillon :

Allemagne, Rating AAA

France actuelle, Rating AA

France à venir, Rating AA

Espagne, Rating A

Italie, Rating BBB

Portugal, Rating A

Grèce, Rating BBB-

Une fois les dégradations effectuées, la France pourrait donc se retrouver avec une notation proche de celle de l’Espagne ou du Portugal et on peut donc imaginer que son taux d’emprunt pourrait également,

logiquement, s’en rapprocher à court ou moyen terme

Voici donc les taux d’emprunts de ces différents pays sur une maturité de dix ans :

Au 26/04/2024

Allemagne : 2.60%

France actuelle : 3.09%

France à venir : 3.20%

Espagne : 3.39%

Italie : 3.96%

Portugal : 3.24%

Grèce : 3.62%

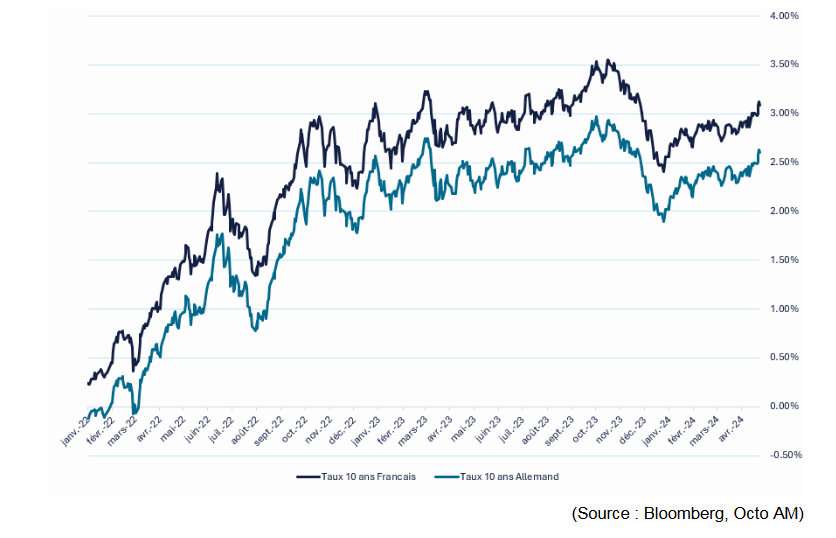

On observe donc qu’en cas de notation équivalente à celle du Portugal, le taux de la France pourrait s’écarter d’un maximum de 10 points de base, ce qui est totalement anecdotique au regard des mouvements de taux que nous observons depuis 2022, comme en témoigne l’évolution du taux à 10 ans français et allemand ci-dessous.

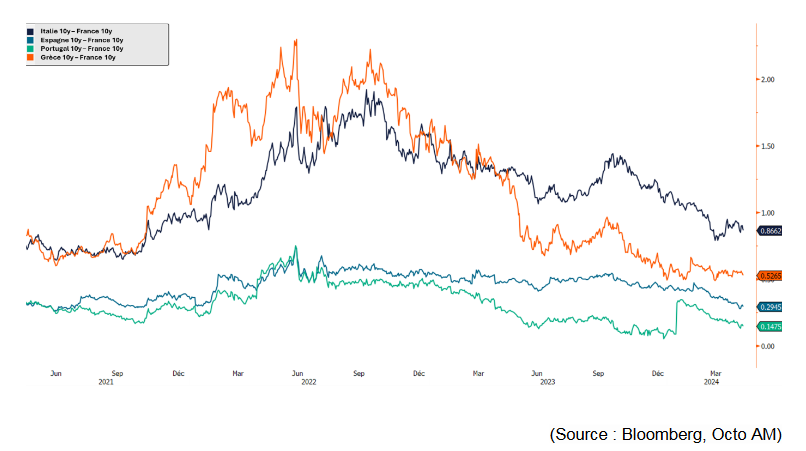

Pour aller plus loin et revenir au premier point de notre hebdo, les marchés avaient en fait déjà matérialisé progressivement et depuis plusieurs années la situation de la France dans les taux d’emprunt (cotés sur le marché financier) qu’il lui attribuait. Ainsi, le graphe ci-dessous montre que l’écart de rendement entre la France et les pays dits « périphériques » s’est considérablement réduit ces dernières années, la première voyant sa situation stagner ou se dégrader tandis qu’une grande partie des seconds, Portugal en tête, faisaient des efforts drastiques sur leur budget. Alors qu’on observait un écart de rendement de plus de 1% par an sur dix en 2015 entre la France et le Portugal ou l’Irlande, ces trois pays empruntent actuellement, sur le marché secondaire, au même taux. Nous précisons bien ici « sur le marché secondaire » car il se trouve que, le Portugal et l’Irlande, à l’équilibre budgétaire, n’ont par définition quasiment plus besoin d’emprunter (ce qui raréfie leurs obligations, les rend plus chères et fait baisser leur taux, cqfd) tandis que la France, elle, doit, chaque année, combler son déficit par des nouveaux emprunts. Ainsi, cette année, l’Etat Français devra augmenter son encours de dette du fameux déficit de 5.5%.

La baisse de notation est donc bel et bien une conséquence et non une cause de la hausse des taux d’emprunt.

Et si la France passait « high yield » ?

Notre dernière assertion reste en effet générale et le seuil entre « investment grade » et « high yield »

peut souvent provoquer des ventes forcées chez les investisseurs, notamment institutionnels, du fait de leur contraintes réglementaires ou statutaires

Souvent, un passage en high yield pour un émetteur peut donc être précurseur d’un écartement de taux. Nous ne nous inquiétons guère de ce scenario, qui avait concerné les pays périphériques lors de la crise de 2011 pour trois raisons

- Selon la méthodologie des agences, la France est encore loin de ces seuils, qui concernerait plutôt l’Italie pour le moment

- La notion de taille et d’importance systémique existe dans la méthodologie des agences et, en tant que deuxième économie et deuxième contributeur à la BCE, la France bénéficie d’un statut beaucoup plus protégé que celui de la Grèce ou du Portugal en leur temps

- Lors de la crise des périphériques, la BCE avait trouvé des méthodes habiles ou, notamment des révisions de textes, pour intégrer les dettes périphériques à son bilan alors mêmes qu’elles ne répondaient pas à ses contraintes en place. Une dégradation trop forte de la France par des agences, qui restent des sociétés commerciales sans rôle officiel, serait tout à fait contournable par la BCE.

- Les notations pays, comme l’endettement, restent des notions relatives, un peu comme les notations du baccalauréat en France, et la notation de la France s’intègre dans ce référentiel mouvant et adaptable. Si la France a fait un peu moins bien que ses pairs occidentaux ces dernières années, on peut tout de même noter que la tendance générale, USA en tête, était à nun accroissement massif de la dette… Le référentiel a donc changé et le simple A de la France inquiète moins qu’il n’aurait inquiété par le passé, de même que les agences sont moins strictes sur la masse de dette qu’elles ne l’étaient par le passé

Du point de vue de l’offre et de la demande :

Comme nous l’avons dit ci-dessus, ce ne sont pas directement les notations qui ont un impact sur les taux d’intérêt d’un pays mais plutôt l’offre et la demande. Il devient utile alors de savoir qui sont les acheteurs de la dette souveraine française, dans quel cadre et s’ils pourraient s’en détourner une fois les notations dégradées.

Il existe quatre principaux acheteurs d’obligations sur le marché en termes de taille : la Banque Centrale dans le cadre de sa politique monétaire, les investisseurs institutionnels dans le respect de leurs contraintes réglementaires, les fonds benchmarkés représentant l’essentiel de l’offre obligataire commerciale, et les investisseurs internationaux dans le cadre de leur diversification ou de la protection de leurs avoirs.

- Concernant la Banque Centrale (environ 20% de l’encours), trois arguments viennent rassurer

sur le fait qu’elle poursuive ses achats de dette française :

o Son objectif n’est pas la rentabilité mais la politique monétaire et la stabilité de la Zone

Euro, ce qui milite pour un comportement contracyclique, comme on a pu le voir lors de

la crise des périphériques

o La pondération de son bilan est réalisée en fonction de l’actionnariat des pays à son

capital, lui-même défini par l’importance du PIB. En tant que deuxième économie de la

Zone Euro, la France est très pondérée au bilan de la BCE et cela n’a pas vocation à

évoluer significativement à moyen terme.

o La BCE édicte ses propres règles prudentielles, ce qui aide beaucoup à les respecter

et à faire fi de dégradations de notations intempestives ! - Concernant les investisseurs institutionnels européens :

o La première contrainte des investisseurs institutionnels est la réglementation plus que

les notations d’agence, or, quelles que soient leurs notations, les dettes souveraines

européennes sont comptées à 0% dans les ratios de solvabilité, ce qui en fait office de

la meilleure notation possible.

o Le lien politique reste fort entre le monde institutionnel, vecteur de l’épargne d’un pays

comme la France et ainsi garant de la stabilité du système et le pouvoir politique et il

est probable que des discussions aient lieu régulièrement pour éviter des cessions forcées et/ou significatives sur la dette française de la part des principaux investisseurs institutionnels, dont certains ont, qui plus est, l’Etat à leur capital… - o Il reste logique pour un investisseur institutionnel de prêter à son propre pays d’appartenance, que ce soit du point de vue économique, social ou financier. Ainsi, la France étant un des principaux pays d’épargne en Europe, notamment au travers du fonds Euro, géré par les assureurs-vie, l’Etat peut compter sur cette manne, à l’instar du Japon par exemple, voire de l’Italie… A gouvernements dépensiers, foyers économes, la nature serait-elle si bien faite ?

- Concernant les fonds obligataires commercialisés auprès des épargnants divers, institutions de

prévoyance, entreprises ou particuliers, deux points sont à noter :

o Tout d’abord l’investissement obligataire représente la partie sécuritaire d’un

portefeuille et l’essentiel des flux se dirige vers les obligations de bonne qualité. Dans

l’esprit de la plupart des investisseurs, quoi de plus sûr qu’un Etat, a fortiori européen

? Les obligations souveraines, France comprise, qui avaient pu connaître un désintérêt

lorsque les taux étaient négatifs – désintérêt largement compensé par la politique

d’injection massive de liquidités de la BCE – ont retrouvé un attrait chez beaucoup

d’investisseurs depuis que les taux ont grimpé, notamment au travers des fonds

monétaires, du Livret A ou du fonds Euro, qui investissent tous dans ce type

d’instruments, du moins en partie.

o Deuxièmement, l’essentiel de l’offre obligataire proposée aux investisseurs a vocation

à suivre un indice de panier de référence, le benchmark, composé d’un panier

d’obligations représentant « le marché ». Or, les benchmarks obligataires sont

pondérés par la masse de dette – ce qui permet d’ailleurs à l’investisseur non concerné

par cette contrainte quasi absurde de calibrer des portefeuilles bien plus équilibrés en

termes de rapport rendement/risque mais c’est un autre sujet. Ainsi, la France ayant,

grâce ou à cause de ses déficits budgétaires récurrents, la masse de dette la plus

importante en Europe depuis bien longtemps, elle occupe la première place dans les

principaux indices européens : première place dans l’indice souverain, première place

dans l’indice « aggregate » qui regroupe tous les émetteurs investment grade. Ces

deux indices étant les plus plébiscités dans la phase actuelle de taux plus élevés, la

France n’aura aucun mal à placer ses nouvelles obligations sans avoir besoin de payer

plus cher… Le taux de la France ne grimpera pas en raison de la notation… Pour de

type de benchmark en revanche, le passage en high yield pourrait représenter une

menace mais, comme évoqué précédemment, ce n’est pas un sujet à moyen terme.

Pas de crainte donc puisque l’appétit sur l’obligataire revient et pas de crainte non plus

puisque s’il disparaissait, ce serait en raison d’une chute des rendements et donc de

coûts d’emprunts moins élevés pour la France… Un système bien huilé donc mais alors

pourquoi l’Italie, la Grèce et le Portugal ont eu tant de difficultés au début de la décennie

2010 ?

- Outre le fait que la Zone Euro et la BCE n’en étaient qu’à leurs débuts et la seconde n’avait pas

encore montré au monde financier et politique la mesure de sa puissance et de ses capacités,

ce qui avait créé la crise des périphériques, finalement vite résolue et sans grand impact pour

les investisseurs à terme, nous en arrivons ici au sujet des investisseurs étrangers, qui

représentent 50% de la détention de la dette Française actuellement. Un investisseur

international achète la dette souveraine d’un autre pays pour trois raisons :

o Une raison d’équilibre commercial, financier, monétaire voire politique entre deux

zones, raison pour laquelle la Chine détient autant d’avoirs aux USA ou en Europe.

L’investissement commence généralement par des devises qu’il faut ensuite placer sur

des supports. Le support le plus évident et le plus lié à ces sujets macro-économiques

sont les obligations d’Etat. Un investisseur étranger voudra alors à la fois diversifier les

pays tout en s’assurant une certaine sécurité et se positionnera ainsi généralement en

respectant un benchmark ou des notations, deux points sur lesquelles la France est

encore dans le haut du tableau avec l’Allemagne.

o Une raison de diversification des avoirs : dans ce cadre, il est à noter que l’Eurozone

reste une des principales zones économiques mondiales et que la France, dans

l’Eurozone, reste une des principales puissances ; là encore, détenir des actifs français,

même avec deux crans de notation de moins, peut avoir un intérêt pour un investisseur

étranger.

o Enfin, n’oublions pas que la principale raison d’achat des obligations d’Etat pour un

investisseur est la protection du capital. Du point de vue européen, nous considérons

qu’un stress majeur pourrait être une guerre dans une autre zone du monde ou un krack

boursier ou une récession mais n’oublions pas, du point de vue de certaines autres

zones du monde, un stress majeur peut être beaucoup plus critique : confiscation des

biens, nationalisation de force, guerre, gel des avoirs, crise monétaire, embargo,…

Pour un investisseur de ces zones, l’expatriation d’une partie du capital n’est pas une

simple diversification financière mais bel et bien une nécessité et il n’y a que très peu

de zones dans le monde qui offrent une sécurité totale sur ces sujets tout à fait critiques

et une profondeur de marché suffisante pour y placer des montants importants de

liquidités : les USA et l’Europe sont les principales. Dans ce contexte, l’Euro et son

corollaire, les obligations d’Etats européens restent relativement plébiscités par les

investisseurs internationaux, qui ici encore se positionneront plus volontiers sur les

pays systémiques de la Zone plutôt que sur ceux qui pourraient offrir une petite prime

ou sur les obligations d’entreprises.

La France ne verra donc pas ses obligations plonger ni son taux s’envoler à l’aune de la chute de ses

notations de crédit car elle bénéficie encore d’un attrait important pour des investisseurs et que les

équilibres auxquels elle répond sont d’extrêmement long terme plutôt que de quelques mois ou

quelques années. Cependant, il est probable qu’à l’horizon de quelques décennies, en suivant une

tendance déjà entamée de dégradation relative de la situation française vis-à-vis de ses pairs et de la

situation de l’Eurozone vis-à-vis des autres zones d’influence, ces arguments s’étiolent peu à peu avec trois effets très progressifs que peut-être aucun des lecteurs ne verra durant sa vie de gérant ou

d’analyste : - Hausse de la prime de risque de la France face aux autres pays européens

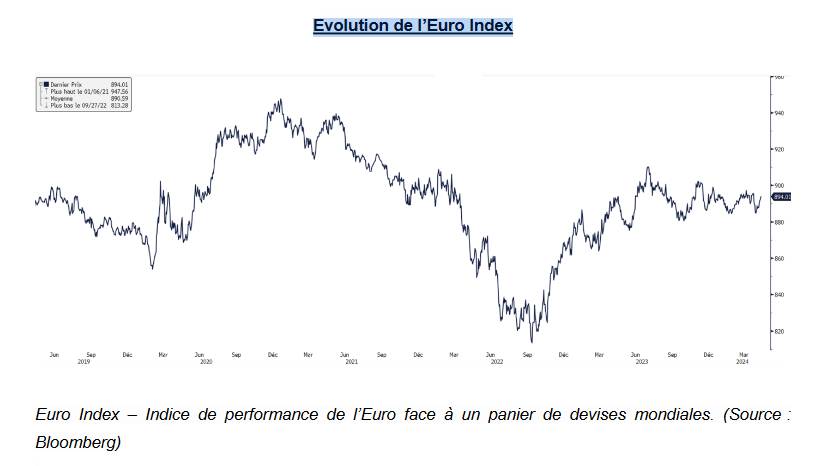

- Hausse de la prime de risque européenne face aux autres zones mondiales soit par une hausse

des rendements, soit par la dévalorisation de la devise si la BCE préfère contenir les

rendements par sa politique monétaire (ce que l’on observe déjà depuis 2010, cf. graphe ci-

dessous)

Evolution de l’Euro Index

Enfin, la question pourrait se poser de la notation d’entreprises françaises dégradées du fait de la

notation de l’Etat. En effet, généralement, les agences ne peuvent noter des entreprises locales mieux

9

que leur pays d’appartenance, ce qui avait posé de grands problèmes aux bonnes entreprises grecques,

italiennes ou portugaises il y a quelques années. Trois points à ce sujet :

- La notation de l’Etat Français reste largement supérieure à la notation de la quasi-totalité des

entreprises françaises, la question ne se pose donc pour le moment pas. - Certaines institutions ou entreprises directement liées à l’Etat et bénéficiant de son soutien

pourraient effectivement voir leur notation chuter mais elles traitent généralement sur des

rendements déjà plus en lien avec l’Etat qu’avec leur qualité intrinsèque, parfois déplorable. A

moins de passer dans la catégorie high yield et créer un petit effet technique, peu de chance

de voir donc ces entreprises souffrir d’un effet quelconque. Parmi elles nous citerons des

éventualités de dégradations de notes chez La Poste, la SNCF, EDF, la Caisse des Dépôts. - Enfin, dans un scenario pour le moment lointain de chute de la notation de la France autour du

BBB et de la dégradation consécutive de nombre d’entreprises privées, non liées à l’Etat mais

souffrant de leur localisation, dans la catégorie high yield, le sujet français se rapprocherait alors

du sujet actuel des pays émergents ou du sujet des pays périphériques entre 2011 et 2015.

Nous y trouverions probablement quantité d’opportunités et verrions sans doute assez

rapidement la BCE intervenir de manière encore plus massive que la fois précédente…

Comme dans un sablier donc, les actions des agences sont un grain de sable imperceptible de plus à

court terme mais la tendance reste relativement mal engagée et difficile à enrayer et, en tant que gérant

obligataire contraint seulement par le meilleur rapport rendement/risque pour nos investisseurs, nous

n’avons actuellement aucune obligation de l’Etat Français dans aucun de nos portefeuilles…