Par Ben Laidler, Global Markets Strategist pour eToro

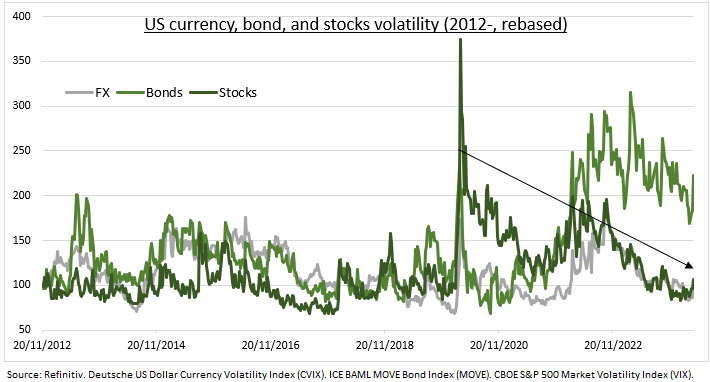

L’indice DXY du dollar américain a bondi de 6 % cette année, l' »exceptionnalisme » de l’économie américaine creusant les écarts de rendement des obligations et attirant les capitaux aux États-Unis. Les avoirs étrangers en bons du Trésor américain, par exemple, ont augmenté de 9 % au cours de l’année écoulée pour atteindre 8 000 milliards de dollars et sont encore soutenus par la géopolitique qui stimule la demande de valeurs refuges. Cette situation a prolongé la surévaluation de 10 % du taux de change réel d’équilibre du dollar () et déclenché une hausse malvenue de la volatilité des devises et des actifs croisés (voir le graphique), alors que les divergences en matière de politique monétaire s’accentuent : la BNS à faible rendement réduit ses taux, la BoJ « one and done » et la BCE est prête pour le mois de juin. La PBoC chinoise est également dans le collimateur après la vigueur relative du CNY.

La volatilité des devises a rebondi depuis son plus bas niveau. Cette situation nuit à l’un des principaux moteurs du carry trade et affecte particulièrement les monnaies des marchés émergents. Elle rattrape également la volatilité des titres à revenu fixe et la volatilité du S&P 500 se rapproche de sa moyenne à long terme, qui se situe aux alentours de 20. Le CVIX est une mesure de la volatilité implicite à trois mois des dix paires de devises mondiales les plus liquides, pondérées par leur volume d’échanges. Il se concentre sur les taux croisés de l’euro, du yen, de la livre sterling, du franc suisse, du dollar canadien et du dollar australien avec le dollar américain. Ses niveaux ont augmenté, mais il est possible qu’ils aient encore du chemin à faire. Les niveaux restent inférieurs de 15 % à la moyenne depuis sa création en 2012 et sont en baisse de 40 % par rapport au sommet de 2020.

Le RMB a été un point d’ancrage relatif, ne perdant que 2 % par rapport au dollar plus fort cette année. Beaucoup se demandent pourquoi les autorités n’autorisent pas une dépréciation plus forte pour aider l’économie en difficulté, inverser la déflation locale et maintenir la compétitivité par rapport aux pays asiatiques plus faibles. Les autorités se concentrent davantage sur la stabilité que sur les gains de compétitivité et leur stratégie de « facilité et compression » maintient les traders sur leurs gardes. Elles continueront probablement à affaiblir légèrement le CNY, en s’appuyant sur des contrôles stricts des capitaux et sur les réserves de change les plus importantes au monde, tout en cherchant à éviter une réaction protectionniste de la part des partenaires commerciaux ou une répétition de la perte de 1 000 milliards de dollars de réserves en 2015-16.