Par Bastien Drut et Juliette Cohen, stratégistes chez CPR AM

En mettant l’économie mondiale à l’arrêt pendant plusieurs mois, la crise du coronavirus a poussé les Etats à prendre des mesures de soutien budgétaire de très grande ampleur. En conséquence, les déficits publics vont fortement se creuser et parfois atteindre des niveaux historiquement élevés.

Ainsi, les marchés de dette souveraine vont entrer dans une nouvelle ère. Les banques centrales ont déjà absorbé une partie de ces nouvelles dettes ou ont fait savoir qu’elles allaient le faire. Nous faisons le point dans ce texte sur le financement des mesures adoptées par les gouvernements aux Etats-Unis et en Europe.

Aux Etats-Unis, le déficit public le plus élevé depuis 1945

Pour faire face à la crise du coronavirus, les Etats-Unis ont déjà adopté 4 phases de soutien budgétaire, dont le plus important (le troisième) est le CARES Act. Ce dernier, qui devrait augmenter le déficit fédéral d’environ 1600 Mds $ en 2020, comprend notamment :

- Des envois de chèques à la population (sous conditions de revenus)

- Une amélioration temporaire de l’assurance-chômage

- Des prêts garantis aux PME

- Des prêts aux compagnies aériennes et à des entreprises vitales à la sécurité nationale

- Une injection de capital dans les véhicules d’investissement déployés par la Fed

- Une aide aux collectivités locales

- Une augmentation des dépenses de santé.

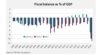

Le CBO, organisme non-partisan du Congrès américain, estime que le déficit fédéral atteindra 3700 Mds $ en 2020 et 2100 Mds $ en 2021, soit respectivement environ 18 et 10% du PIB. Cela constituerait le déficit budgétaire le plus élevé depuis 1945.

Pourtant, il y a plusieurs raisons de croire que le déficit sera plus élevé encore car les recettes fiscales seront vraisemblablement plus faibles que prévu et car le Congrès devra travailler sur une 5ème phase de soutien budgétaire pour venir en aide aux Etats en grande difficulté financière. En effet, les recettes des Etats américains sont en forte baisse alors que leurs dépenses augmentent très rapidement (assurance-chômage, programmes de santé pour les plus démunis) et sans aide financière de l’Etat fédéral, ils seront dans l’obligation de mettre en place des mesures d’austérité (coupes dans les dépenses, hausses d’impôts) au pire moment.

Les Démocrates de la Chambre des représentants ont d’ailleurs présenté un projet de 5ème phase de soutien budgétaire portant sur 3000 Mds $. Enfin, il faut également avoir en tête que viendra le temps de plans de relance budgétaire (centré sur les infrastructures ?).

US: fiscal balance as % of GDP

Les émissions de de titres du Trésor vont beaucoup augmenter, avec un choc d’offre de titres sur les maturités longues à partir de juin. Le Trésor américain a indiqué début mai qu’il prévoyait de lever 2999 Mds $ sur le T2 et 677 Mds $ sur le T3 (auparavant, le montant le plus important levé par le Trésor sur un trimestre était de 569 Mds $, au T4 2008).

Comme lors de la récession de 2008/2009, le Trésor américain a d’abord commencé par émettre massivement des T-bills et très peu de titres de maturité longue (émissions nettes de 1114 et 24 Mds $ en avril respectivement). Et comme lors de la récession de 2008/2009, le Trésor va progressivement passer d’un financement à court terme (T-bills) vers un financement à long terme (du 2 ans au 30 ans).

C’est en juin que le choc d’offre commencera pour les titres longs. Les émissions nettes de titres longs passeront de 24 Mds $ en avril à 71 Mds en mai puis 228 Mds en juin (chiffre le plus élevé depuis mars 2010). Les émissions nettes de T-bills, énormes sur le T2, seront bien plus faibles au T3 (émissions nettes de 2676 Mds $ au T2 puis 191 Mds seulement au T3).

Etats-Unis : émissions nettes de titres de dette par l’Etat fédéral (Mds $)

Ces importantes émissions nettes de titres longs testeront la stratégie de la Fed, qui a déjà ralenti ses achats de titres du Trésor. Cette dernière a acheté aux alentours de 1740 Mds $ de titres du Trésor entre début janvier et mi-mai, soit près la moitié du déficit fédéral prévu pour l’année, mais elle a déjà fortement ralenti ses achats : de 75 Mds $ par jour fin mars à 60 Mds $ par jour puis 50, 30, 15, 10, 8 et enfin 7 Mds par jour pour la semaine du 11 au 15 mai. En 2009, c’est lorsque le Trésor a basculé d’un financement à court à un financement à long terme que les taux longs avaient connu une pression haussière.

Cela pourrait contraindre la Fed à préciser sa stratégie de long terme en ce qui concerne les achats de titres : passage, comme au Japon, à un ciblage explicite des taux longs ?

US 10y. yield vs Fed’s daily purchases of Treasuries ($bn)

En Europe, une forte hausse des déficits, mais moins importante qu’aux Etats-Unis

Les Etats européens ont également dû prendre des mesures budgétaires exceptionnelles et de façon très rapide pour faire face à l’impact économique du coronavirus. Dans la zone euro, les mesures d’urgence prises au niveau national (chômage partiel, aides aux indépendants et PME, report de cotisations sociales et d’impôts, hausse des dépenses de santé) avoisinent 450 Mds € (soit environ 4% du PIB de la zone) et vont participer à la forte dégradation des finances publiques en 2020. De plus, plus de 2500 Mds € (20% du PIB de la zone) ont également été prévus pour des prêts aux entreprises assortis de garanties d’Etat entre 70% et 100% selon les pays et la taille des entreprises. En complément de ces mesures, les stabilisateurs automatiques se sont mis en marche et vont également contribuer au creusement des déficits publics. Pour l’Allemagne, la seule révision à la baisse des recettes fiscales devrait atteindre 33,5 Mds € pour l’année 2020. Enfin, les Etats européens ont tous prévu des mesures de relance pour le 2nd semestre 2020 dont les montant et les modalités seront dévoilés dans les prochaines semaines. Dans ces conditions, il est donc difficile d’estimer précisément de combien augmenteront les déficits et donc les besoins de financement.

Fin avril, les Etats ont mis à jour les programmes de stabilité1 sur la période 2020-2021. La Commission européenne ne demande plus de programmes sur 3 ans et certains détails ne figurent pas dans les programmes compte-tenu du haut degré d’incertitude qui entoure les prévisions actuelles. Certains pays comme l’Italie ont également reporté l’envoi de leurs programmes nationaux de réforme.

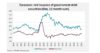

Dans ses prévisions de printemps, la Commission européenne estime que le déficit public de la zone va passer de 0,6% du PIB en 2019 à 8,5% du PIB en 2020 (soit aux alentours de 940 Mds €). Elle prévoit que le ratio dette-sur-PIB de la zone passera de 86% en 2019 à 102,75% en 2020. Pour les grands pays de la zone euro individuellement, la Commission prévoit que le déficit public en % du PIB devrait atteindre des records depuis la création de la monnaie unique : 7% en Allemagne, 9,9% en France, 11,1% en Italie, 10,1% en Espagne.

Fiscal balance as % of GDP

Comme aux Etats-Unis, les déficits publics importants vont générer une augmentation significative des émissions d’obligations d’Etat, qui seront initialement concentrées sur les maturités courtes. Le 8 mai, Christine Lagarde a indiqué que l’augmentation des émissions de dettes dues au coronavirus devrait s’établir, selon les estimations de la BCE, entre 1000 à 1500 Mds €. Il est difficile d’estimer précisément les quantités de titres qui seront effectivement émis en 2020 car tous les programmes de financement n’ont pas été mis à jour avec la même précision selon les pays : ils n’intègrent pas tous l’intégralité du financement des mesures budgétaires annoncées. Cela dit, l’une des certitudes que l’on peut avoir est qu’une bonne partie du financement des Etats européens sera réalisée cette année via des titres de court terme (Bubill en Allemagne, BTF en France, BOT en Italie, Letras en Espagne). Lors de la récession de 2008/2009, les Etats européens avaient d’abord émis sur les maturités courtes avant de passer à un financement sur les maturités longues. Par la suite, les émissions nettes de titres courts avaient été structurellement négatives, les Etats profitant du fait que les taux longs se trouvaient très bas, voire négatifs, pour allonger la maturité moyenne de leurs dettes.

Eurozone: net issuance of government debt securities (€bn, 12 month sum)

Le Trésor allemand a par exemple indiqué que les émissions nettes de titres d’Etat pourraient être de 255 Mds € sur l’année (contre 30 Mds € dans le budget initial). Pour le T2, l’Allemagne émettra en net 48,5 Mds € de titres courts et 22,4 Mds € de titres de maturités longues. En France, l’AFT a indiqué qu’elle émettrait en net 245 Mds € de titres d’Etat à Moyen- long terme et qu’elle augmenterait le stock de titres courts de 64,1 Mds €.

Si les déficits publics se creusent en Europe, il est important de souligner qu’une partie du creusement des déficits sera absorbé par des financements européens. La crise sanitaire et par voie de conséquence le choc économique qui en a résulté, ont touché de façon plus marquée les pays du sud de l’Europe, Italie et Espagne en tête. La crise actuelle risque de renforcer les inégalités économiques entre le sud et le nord de l’Europe. Une réponse européenne incluant une dose de redistribution semble indispensable pour limiter cette divergence et la montée de l’euroscepticisme qui croit dans les pays du sud. A la différence des grandes crises précédentes, l’Union européenne a rapidement proposé un paquet de 540 Mds € (chômage partiel, prêts garantis, ligne de crédit du Mécanisme Européen de Stabilité, MES) pour participer au financement des mesures d’urgence prises par les Etats européens et qui devrait être disponible dès le mois de juin. En mobilisant le budget de l’Union européenne, ce paquet permet de mettre en place une certaine dose de redistribution, en ayant recours à des circuits de financement qui existent, ce qui permet d’éviter le sujet politiquement compliqué de la mutualisation des dettes. Ces considérations seront d’ailleurs au coeur des négociations au sujet du programme de relance budgétaire européen (« recovery fund »), dont la taille pourrait dépasser 1000 Mds € mais dont les modalités sont encore débattues entre les Etats.

Ces financements européens vont permettre d’alléger la charge de ce nouvel endettement pour les Etats. C’est ainsi que le Programme de stabilité de l’Italie prévoit explicitement le recours à des financements européens même si, s’agissant du recours au MES, celui-ci est seulement envisagé et n’est pas encore acté. Le MES pourrait apporter une ligne de crédit de 37 Mds € (2% du PIB de fin 2019) à l’Italie, sur une durée pouvant aller jusqu’à 10 ans et à un taux très attractif si l’on fait référence aux modalités sur lesquelles les pays européens se sont mis d’accord : taux de financement du MES (actuellement inférieur à 0) + 10 bps de marge + 25 bps de frais soit moins de 0,35%. Par ailleurs, le programme SURE pourrait permettre à l’Italie de bénéficier de 20 Mds € pour financer ses mesures de chômage partiel. Ces deux dispositifs permettraient de financer plus de la moitié du dispositif d’urgence de l’Italie à des taux bien inférieurs à ceux appliqués à l’Italie sur les marchés obligataires.

Comment fonctionnent les financements européens ?- en savoir plus

Comme la Fed aux Etats-Unis, la BCE va absorber une bonne part des déficits en 2020. Dès le 18 mars, la BCE a annoncé le Pandemic Emergency Purchase Programme (PEPP), un programme d’achats de titres privés et publics d’une taille de 750 Mds €. Il vient se superposer aux 20 Mds € d’achats de titres mensuels mis en place par Mario Draghi avant son départ et à une enveloppe de 120 Mds € d’achats de titres annoncée le 12 mars. Au final, c’est 1050 Mds € de titres qui devraient être achetés par la BCE entre avril et décembre de cette année. Une bonne partie des déficits exceptionnels de 2020 sera donc absorbée par l’Eurosystème. L’un des éléments rassurants est le fait que le Conseil des gouverneurs se déclare « prêt à augmenter la taille du PEPP, autant que nécessaire et pour aussi longtemps que nécessaire ». Surtout, après quelques maladresses de communication, la BCE martèle qu’elle fera tout pour éviter que ne se développe une nouvelle fragmentation financière sur les marchés de dette souveraine (et donc que les taux italiens ne remontent trop par rapport aux taux allemands).

La crise du coronavirus a clairement fait entrer les marchés de dettes souveraines dans une nouvelle ère, en raison des mesures massives de soutien budgétaire prises par les Etats. Aux Etats-Unis et en Europe, les déficits publics vont effectivement atteindre des niveaux historiquement élevés, dans certains cas les plus élevés depuis 1945, voire les plus élevés jamais observés. Un certain nombre d’inconnues existe : après les plans de soutien budgétaire, quelle sera l’ampleur des plans de relance ? par voie de conséquence, quelle sera la vigueur de la reprise et quelle sera la réelle taille des déficits ? quelle part des financements sera mutualisée de façon effective en Europe ? Cependant, l’un des éléments stabilisateurs est le fait que les banques centrales ont déjà absorbé une partie de ces nouvelles dettes ou ont fait savoir qu’elles allaient le faire. Même si des ajustements seront peut-être nécessaires en ce qui concerne la taille et les modalités des programmes d’achats, il est très probable que les titres de dette d’Etat achetés par les banques centrales resteront durablement à leurs bilans. Cela devrait permettre d’apaiser les craintes sur la solvabilité des Etats.