Les politiques monétaires créent une situation inédite sur les marchés

Jean-Jacques Friedman, Chief Investment Officer chez Natixis Wealth Management

L’environnement macroéconomique et géopolitique reste complexe à interpréter, alors que les marchés poursuivent leur rebond sur fond de baisse des taux. Les incertitudes sur la croissance ne peuvent expliquer à elles seules la volte-face des banques centrales.

Faut-il y voir un changement de séquence durable dans laquelle les politiques budgétaires s’apprêtent à prendre le relais des politiques monétaires ?

Ce nouveau contexte permettra, en cas de consolidation face à des attentes excessives sur la baisse des taux, de se renforcer de nouveau sur les actions.

Le sommet du G20 n’a pas levé toutes les tensions commerciales entre la Chine et les Etats-Unis. Ce conflit s’inscrit certes dans la durée, mais les deux puissances ont intérêt à trouver un accord et l’expérience montre qu’il faut éviter de surréagir au moindre communiqué ou tweet. D’autant que le président Donald Trump semble désormais se focaliser sur l’Iran, avec de nouvelles sanctions à la clé.

Sur le plan macroéconomique, les signaux restent contradictoires.

Nous avions déjà souligné la divergence des indicateurs de l’activité industrielle et ceux des services. La déstabilisation des chaînes de valeur, liée à la guerre commerciale, a clairement pesé sur le secteur industriel. Le PMI manufacturier* mondial reste dans le rouge, avec surtout une baisse des nouvelles commandes. En revanche, les créations d’emplois, supérieures aux attentes aux Etats-Unis en juillet, un chômage en recul et des politiques de relance budgétaires en zone euro, soutiennent le pouvoir d’achat et la consommation des ménages. Même le taux d’épargne progresse, ce qui laisse un potentiel de consommation à venir.

Un deuxième élément de divergence est cependant apparu entre les réelles données macroéconomiques qui ne varient guère et des indicateurs de sentiment qui se dégradent, comme des indicateurs IFO (indice de confiance des entreprises) en berne aux Etats-Unis ou en Allemagne, ou plus récemment, comme l’indice de confiance des consommateurs américains, calculé par le Conference Board, en perte de vitesse de dix points. Nous nous plaçons en ce qui nous concerne du côté optimiste, avec des chiffres de l’emploi au vert aux Etats-Unis, un taux de participation au marché du travail en hausse et des salaires qui se maintiennent sur un rythme de progression annuelle de plus de 3%. Ce qui éloigne, sans doute de plusieurs trimestres, le spectre d’une récession outre-Atlantique. En zone euro, la hausse des salaires et des politiques budgétaires plus souples peuvent même laisser espérer une amélioration de la croissance au second semestre. Résultat, l’anticipation d’une croissance 2020 est revenue, comme en 2019, à son potentiel de long terme de 3%.

Des chiffres contrastés.

Ces chiffres contrastés alimentent l’inquiétude des marchés mais, ce sont bien toujours les banques centrales qui donnent le ton en multipliant les annonces contracycliques.

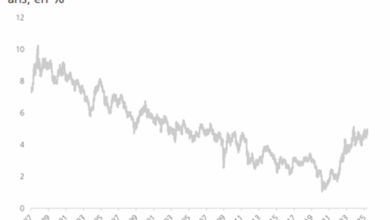

· Le scénario de normalisation des taux, qui a effrayé les marchés au dernier trimestre 2018, est aujourd’hui bien révolu.

· Le cadre général est désormais à la baisse des taux, un mouvement qui apparaît généralisé, sinon coordonné, dans le monde. L’attention des marchés est certes focalisée sur la prochaine baisse des taux de la Fed, attendue le 31 juillet. Sans exclure une baisse, la BCE a officiellement repoussé de 6 mois son horizon de hausse des taux, et de nombreuses banques centrales sont engagées dans ce mouvement baissier, en Inde, aux Philippines, en Russie ou encore en Australie.

Le débat ne porte désormais que sur l’ampleur des baisses. Le président de la Fed, Jerome Powell, a d’ailleurs recadré les attentes des marchés, jugées exagérées, notamment à l’aune des bons chiffres de l’emploi.

Pourtant, cette relance monétaire généralisée ne peut se justifier par les seuls indicateurs macroéconomiques. Les banques centrales avancent les incertitudes géopolitiques pouvant entraîner une spirale récessionniste et/ou leur volonté d’approcher leur objectif d’inflation de 2%. Or, ces politiques monétaires accommodantes n’ont pas engendré la moindre inflation des prix, pour des raisons à la fois démographiques (vieillissement de la population) et technologiques (disruption qui écrase les prix). Le prix du pétrole, pris par un effet de ciseaux entre une faible progression de la demande et la capacité des Etats-Unis à ajuster l’offre si besoin, a également un faible impact sur l’inflation.

Cette séquence de taux faibles, voire négatifs, semble donc s’inscrire dans la durée alors que les cibles d’inflation des banques centrales semblent de moins en moins atteignables. Ce qui donne de nouvelles marges de manœuvre budgétaires aux Etats pour prolonger le cycle économique, à l’heure où les politiques monétaires semblent avoir épuisé toute leur capacité de relance de la croissance. C’est une situation économique et politique inédite, sans cadre de référence historique, qui peut susciter des stress de marché et de la volatilité.

Quelle allocation dans ce nouveau contexte de marché ?

Nous avions indiqué le mois précédent notre intention à nous porter acheteur dans le cadre de la correction alors en cours, ce que nous avons réalisé début juin lors du décrochage des marchés, sur les actions européennes et américaines, pour revenir à une neutralité de nos portefeuilles. Une allocation que nous avons maintenue malgré la forte hausse des marchés depuis un mois. Le mouvement des taux nous conforte dans nos choix d’allocation, ainsi que dans nos choix sectoriels, en privilégiant toujours les valeurs de croissance, avec une surpondération sur les actions et la dette des pays émergents en matière de zone géographique. Nous conservons également nos couvertures sur le dollar pour nos positions sur les Etats-Unis. Une consolidation provoquée par les attentes excessives des marchés sur l’ampleur de la baisse des taux serait une opportunité pour reprendre du risque dans nos portefeuilles.

*Le PMI Manufacturier est un indice composite montrant l’évolution des conditions manufacturières. L’indice est basée sur une enquête portant sur un panel de directeurs d’achats de grandes entreprises regroupant l’ensemble des secteurs économiques des biens durables et non durables.