L’inflation US persiste, la Fed réagit, les marchés s’ajustent et le consommateur aussi

ParHervé Thiard, directeur général de Pictet Asset Management

L’inflation US plus forte que prévue, les marchés incités à plus de réalisme.

Pour le troisième mois consécutif, l’inflation aux États-Unis a dépassé les attentes, surprenant aussi bien les marchés que la Réserve fédérale américaine (Fed). En janvier, les marchés financiers anticipaient une baisse du taux directeur de 170 points de base d’ici la fin de l’année, soit presque sept réductions de taux. Aujourd’hui, moins de deux baisses sont envisagées. Les taux des obligations à 10 ans ont atteint leur niveau de novembre dernier en grimpant de 85 points de base à 4,6%, et les marchés boursiers ont perdu près de 4% depuis l’annonce des derniers chiffres de l’inflation. Ces mouvements de marché ont été exacerbés par le président de la Fed qui a indiqué que «l’absence de nouveaux progrès» en matière d’inflation signifiait que les baisses de taux seraient retardées, marquant ainsi son deuxième changement de cap en quatre mois, après celui de décembre qui signalait le début d’un cycle d’assouplissement monétaire. La révision des attentes des marchés et le pivot sur le pivot de la Fed semblent désormais plus alignés avec la réalité économique américaine.

L’inflation entre les mains de la Fed et du consommateur américain

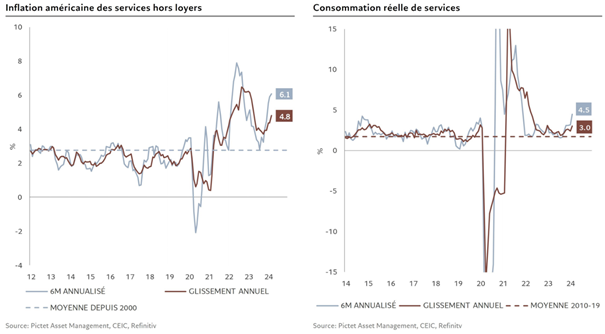

L’inflation sous-jacente est restée stable en mars à 3,8% en glissement annuel, encore loin de l’objectif de 2%. Cette persistance est principalement due au prix des services, avec une augmentation de plus de 6% sur six mois (hors loyers). Cette tendance est préoccupante, car elle est à la fois influencée par les salaires, dont la croissance peine à ralentir, et soutenue par une forte demande des ménages. Les dépenses en services ont augmenté de 4,5% sur six mois (en rythme annuel), bien au-dessus du taux de croissance moyen de 1,7% des dix années précédant la pandémie. La Fed, qui comptait sur la poursuite d’une forte croissance de l’offre pour freiner l’inflation, doit désormais maintenir des taux élevés plus longtemps pour modérer la demande des consommateurs. La politique monétaire actuelle est-elle suffisamment restrictive pour ralentir cette demande? Ou pire, faut-il envisager de nouvelles augmentations de taux?

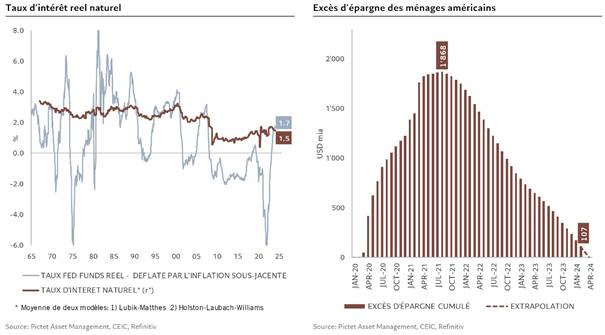

La réponse nécessite une comparaison entre le taux d’intérêt actuel et un taux d’intérêt «naturel» estimé qui serait en vigueur si l’économie opérait normalement («à son potentiel») avec une inflation à l’objectif de 2 %. La moyenne des résultats calculés par les différents modèles nous donne un taux d’intérêt «naturel» de 1,5%, proche du taux réel actuel de 1,7%. La Fed serait donc légèrement restrictive (de + 20bps), bien en-deçà des + 150bps qu’elle avait imposé au début des années 1980, mais comparable aux + 30bps de la fin des années 1990. Maintenir les taux légèrement plus élevés semble être une stratégie raisonnable, d’autant que l’inflation devrait naturellement fléchir, aidée par l’affaiblissement de la demande de services. En février, le revenu disponible réel des ménages américains s’est contracté, affichant sur les six derniers mois une croissance deux fois inférieure à sa tendance à long terme. Une telle réduction de croissance du revenu réel sous son rythme habituel devrait entraîner un ralentissement équivalent dans la croissance de la consommation. C’est une bonne nouvelle pour l’inflation et la Fed. Les ménages ne peuvent plus s’appuyer sur l’excédent d’épargne accumulé pendant la pandémie, qui devrait être épuisé d’ici fin avril, ni sur un accroissement du crédit à la consommation, dont la croissance ralentie reflète clairement l’impact de la politique monétaire sur les ménages américains