par Claudia Panseri, Chief Investment Officer chez UBS WM France

Nous avons l’impression de revenir au point de départ. Après la motion de censure et la démission du gouvernement de Michel Barnier, vendredi dernier le président Emmanuel Macron a nommé Francois Bayrou premier ministre. Le jour suivant, le 14 décembre, Moody’s a annoncé la dégradation de la note de crédit de la France de Aa2 négatif à Aa3 stable. Lors de sa dernière révision officielle, le 25 octobre, Moody’s avait déjà abaissé la perspective de la dette française de stable à négative. Selon nous, cette nouvelle décision ne reflète que la reconnaissance d’une réalité présente plutôt qu’une nouvelle détérioration significative des fondamentaux. L’agence évoque des finances publiques considérablement affaiblies par la fragmentation politique du pays, ce qui limitera la portée et l’ampleur des mesures susceptibles de réduire les déficits importants. L’agence prévoit désormais que le déficit 2025 atteindra 6,3 % du PIB, pour tomber à environ 5,2 % d’ici 2027, l’encours de la dette s’élevant à 120 % du PIB en 2027. Nous prévoyons également que le déficit de l’année prochaine sera de l’ordre de 6 % du PIB et partageons l’inquiétude de l’agence américaine quant à la situation politique de la France. Celle-ci entrave sa capacité à réduire substantiellement le déficit. Nous pensons aussi que le ratio d’endettement atteindra 120 % du PIB d’ici 2027.

Mais malgré les défis actuels, nous pensons qu’il y a un certain nombre de raisons pour lesquelles les perspectives de la France (et le pronostic d’investissement européen au sens large) ne sont peut-être pas aussi sombres que certains le craignent. Premièrement, la baisse globale des rendements obligataires a également profité à la France, malgré des primes de risque élevées. Le coût moyen pondéré des nouvelles obligations est actuellement de 2,8 %, contre 3,2 % en juin et le coupon moyen pondéré de l’ensemble des obligations françaises en circulation est de 1,7 %. Deuxièmement, la charge de la dette est de 3,5 % des recettes publiques, à titre de comparaison, elle s’élève à 1,4 % pour l’Allemagne, 5,7 % pour le Royaume-Uni, 8,3 % pour l’Italie et 13 % pour les États-Unis. Nous prévoyons que le coût net de la dette absorbera 4 % des recettes publiques en 2025 et qu’il passera à plus de 5 % d’ici 2027. Avec des obligations existantes à longue échéance (de huit ans en moyenne) et 18 % de la dette arrivant à échéance entre 2040 et 2072, la France dispose d’un peu de temps supplémentaire avant de devoir faire face de plein fouet à l’impact de la hausse des charges d’intérêt. Troisièmement, l’assouplissement monétaire plus large de la BCE – avec une baisse des taux de 25 points de base la semaine dernière et ce que nous prévoyons être 100 points de base de nouvelles baisses en 2025 – devrait être propice à la stabilisation économique, à la croissance et à la baisse progressive des rendements des obligations d’État dans l’ensemble du bloc monétaire jusqu’en 2025. Finalement, nous pensons que la BCE peut contrer une évolution défavorable des rendements et prendre des mesures pour maîtriser les primes de risque obligataire. Mais de telles mesures nécessitent une justification politique et ne sont donc généralement prises qu’avec hésitation et en réponse à une situation de fortes tensions sur les marchés.

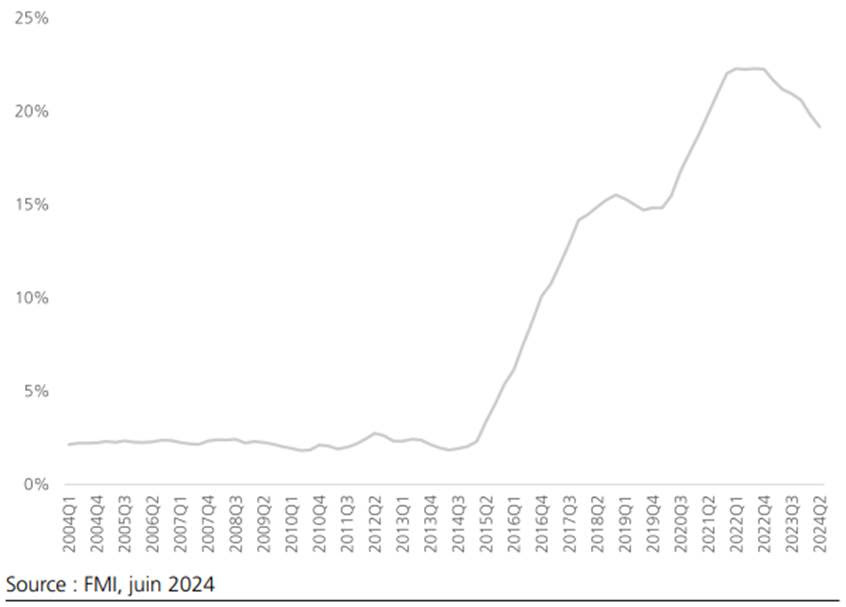

En termes de profil, la dette française est détenue par des assureurs, des banques, des banques centrales, ou des fonds de pension dans les pays où la retraite se fait par capitalisation. Cela permet à la dette française de limiter l’exposition aux difficultés que rencontreraient certaines zones géographiques ou certains secteurs d’activités économiques. À la fin du deuxième trimestre 2024 la dette française était détenue par la banque de France à hauteur de 19 %, par des investisseurs français, des banques et des assurances à hauteur 29 %, par des banques centrales non françaises à hauteur 19 % et par des acteurs étrangers (banques, assureurs, fonds de pension) à hauteur 33 %. Une base d’investisseurs variée traduit la confiance dans la signature française, tant pour ses qualités techniques que pour ses principes de prévisibilité, de régularité et de transparence.

Quelles sont les implications pour le marché ?

Dans l’attente de nouvelles dégradations de la part de Fitch (AA-, négative) et S&P (AA-, stable), nous maintenons nos perspectives de détérioration du crédit pour la France. Nous pensons que les valorisations obligataires reflètent ces perspectives, les obligations de 1 à 4 ans sont attrayantes par rapport à des obligations de notation similaire mais nous nous abstiendrons d’investir dans les obligations françaises à long terme, qui devraient être les plus sensibles aux mauvaises nouvelles politiques et économiques.

L’euro pourrait être peu touché par les développements politiques français, d’autres facteurs tels que la reprise de la croissance européenne, les incertitudes mondiales et les trajectoires relatives de la politique monétaire dans la zone euro et ailleurs influençant également la trajectoire de la monnaie. La guerre en cours en Ukraine et les tensions géopolitiques au Moyen-Orient ajoutent à la complexité des perspectives de l’euro. Malgré ces défis, il y a des raisons d’être optimiste pour 2025 : notamment une coalition allemande plus stable et des progrès dans les pourparlers de paix entre la Russie et l’Ukraine.

Les actions européennes, en particulier celles exposées à la France, pourraient connaître une volatilité en raison des incertitudes politiques. Cependant, les perspectives générales des actions de la zone euro dépendent davantage des fondamentaux de croissance et de bénéfices que de la politique française. Bien que les valorisations des actions de la zone euro soient très attrayantes en comparaison historique (sur la base des données de MSCI EMU), elles sont justifiées par des perspectives de croissance des bénéfices faibles. Nous prévoyons une lente reprise des bénéfices de la zone euro, avec une croissance de 5 % en 2025, reflétant la faiblesse de la demande mondiale et les possibilités limitées d’expansion des marges. Dans ce contexte, nous privilégions les secteurs tels que la santé, le secteur technologique, l’immobilier et les services aux collectivités, qui offrent des opportunités de croissance structurelle.

Graphique 1 La banque centrale française détient 19 % de la dette souveraine

En pourcentage de la dette totale, %