Marchés obligataires: une crise brutale endiguée par les banques centrales

Par Christel Rendu de Lint, responsable de la gestion obligataire – UBP

Les marchés obligataires, comme les marchés actions, ont connu une correction très soudaine au cours des dernières semaines. Les interventions de la Fed et des autres banques centrales permettent néanmoins d’assurer la liquidité du marché et de contenir la crise.

En seulement quelques semaines, la soudaineté de la crise sanitaire a provoqué une correction d’une rapidité sans précédent sur les marchés financiers. Par certains aspects, le mouvement a même été plus brutal que lors de la grande crise de 2008/2009. Les mouvements ont été amplifiés par une angoisse et une émotion mondiales accompagnant ce double choc sanitaire et économique.

Spreads au plus haut : les investisseurs anticipent d’importants défauts

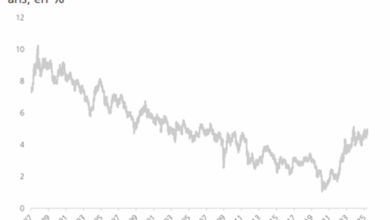

Sur les marchés obligataires, le mouvement d’aversion au risque s’est notamment crystallisé sur le segment high yield, où les taux ont bondi en provoquant un fort écartement des spreads face au segment investment grade. Aux États-Unis, les spreads moyens du marché high yield sont ainsi revenus au-dessus de 1.000 points de base (contre 300 points de base avant-crise), dépassant leurs niveaux de 2011 et 2016. En Europe, cet écart a été du même ordre de grandeur, avec des spreads atteignant 800 à 900 points de base sur le segment high yield.

Les craintes des investisseurs se sont également transmises au secteur financier, comme l’a montré l’écartement des taux sur le marché des credit default swaps (CDS), aussi bien sur le segment des dettes bancaires subordonnées que des dettes senior. En Europe, les spreads des indices de CDS ont ici dépassé leur niveau de 2016, mais sont restés deux fois plus bas qu’en 2011, où le secteur financier était au cœur du problème, et non à sa périphérie.

Au niveau global, les marchés intègrent désormais une anticipation de taux de défaut de 9,4% par an pendant 5 ans sur le segment high yield. Un tel niveau n’a pourtant été observé qu’une seule fois au cours des dernières années : 9,3% des emprunteurs avaient fait défaut en 2009 sur ce segment de marché risqué. Sur les secteurs en grande difficulté comme l’énergie ou l’aérien, les taux de défaut anticipés sont encore plus élevés. C’est dire si les investisseurs sont pessimistes.

Une meilleure gestion de crise qu’en 2008

La crise actuelle n’est pourtant pas comparable à celle de 2008-2009, pour plusieurs raisons. Certes, le choc a été plus brutal qu’à l’époque de la faillite de Lehman Brothers du fait que l’ensemble de l’économie mondiale est actuellement au point mort. Néanmoins, les sources d’optimisme sont relativement nombreuses.

En 2008, la crise était d’origine bancaire : un temps de latence avait été nécessaire pour prendre conscience de ses implications réelles et pour y remédier. À l’inverse, les réactions ont été immédiates pour faire face au choc du Covid-19. Les solutions sont déjà mises en œuvre : protection des individus sur le plan sanitaire et soutien des économies via l’instauration de plans de relance.

La réponse budgétaire des gouvernements est déjà supérieure à celle qui avait accompagné la crise de 2008, y compris en proportion du PIB. Les mesures de relance annoncées depuis le début du mois de mars correspondent à 2% du PIB mondial, et pourraient encore s’accroître dans les prochaines semaines et prochains mois. Lors de la précédente crise, les plans de relance avaient atteint 1,2% du PIB mondial en 2008, puis 1,7% en 2009.

La Fed assure de nouveau la liquidité du marché

La fin de crise reste difficile à déterminer en raison de l’évolution imprévisible de la situation sanitaire. Néanmoins, les marchés obligataires ont d’ores et déjà montré des signes de capitulation, c’est-à-dire de pessimisme excessif, qui laissent entrevoir un potentiel de rebond et de retour progressif à la normale. À titre d’exemple, les ventes forcées d’actifs les plus liquides, pour des raisons d’appels de marge, ont provoqué une remontée des spreads à 2 ans au-dessus du niveau des spreads à 8 ans sur le segment des obligations d’entreprises américaines investment grade. Cette situation illustre parfaitement l’apparition de fortes anomalies de valorisation.

Pour résoudre cette situation, la Fed est intervenue sur le marché monétaire pour apporter de la liquidité aux investisseurs et contenir la crise. La banque centrale américaine a clairement tiré les leçons de la crise financière de 2008-2009 et a réagi avec une grande rapidité. L’action de la Fed a trouvé un écho auprès des autres banques centrales, notamment en Europe où la BCE a décidé d’intensifier son « quantitative easing » pour réduire les écarts de taux entre emprunteurs de la zone euro.

En somme, les banques centrales ont démontré qu’elles disposaient encore des leviers nécessaires pour créer les conditions de stabilisation des marchés et qu’elles n’abandonneraient pas les investisseurs et les banques dans leur effort de financement de l’économie. La récente vague de pessimisme pourrait ainsi laisser place à une vague d’optimisme lorsque la situation sanitaire commencera à être maîtrisée.