Par Thomas Giquel, Head of Fixed Income chez Indosuez Wealth Management

La prépondérance des données économiques va laisser pendant quelques semaines la place à la politique américaine : composition des chambres et bien entendu, nouvelle administration. Avec en toile de fond la question de la future politique budgétaire pour les prochains exercices. Une seule certitude : plus de déficit aux États-Unis. Jusqu’à un rappel à l’ordre des marchés obligataires ?

MARCHÉ DE TAUX

Le dernier trimestre annonce traditionnellement les mesures budgétaires pour l’exercice à venir. Pour 2025, les nouveaux gouvernements britanniques et français préparent des coupes budgétaires et des hausses d’impôts. Un cocktail corrosif pour la croissance de l’année prochaine. Le concept de dominance budgétaire (ou fiscale) revient avec force. Il s’agit d’un contexte dans lequel la politique monétaire devient dépendante de la politique budgétaire (lire Vítor Constâncio, « The Return of Fiscal Policy and the Euro Area Fiscal Rule », Comparative Economic Studies, volume 62, numéro 3, septembre 2020). La baisse de l’inflation autorisera les banques centrales à continuer leurs politiques d’assouplissement monétaire. Quelle sera la réaction des marchés, notamment en termes de différentiel de financement des états ? Depuis l’été 2024, le bruit politique en France a propulsé le spread à 10 ans contre l’Allemagne sur un nouveau palier, durablement plus élevé que lors de la décennie précédente. Les agences de notations révisent leurs perspectives, sans surprise celles de la France sont revues à la baisse. A contrario, l’Italie bénéficie de bonnes surprises concernant les rentrées fiscales, le taux de chômage s’inscrit au plus bas depuis 2008. En retard sur le plan de déploiement initial, le Recovery and Resilience Plan4 (RRP) mis en place avec la Commission européenne depuis 2021 accompagnera la transformation du pays jusqu’en 2027. Cette vision optimiste est à tempérer par des besoins de financement très élevés pour 2025 : 160 milliards d’euros (estimation HSBC). Les agences de notations pourraient revoir leurs perspectives à la hausse pour le pays.

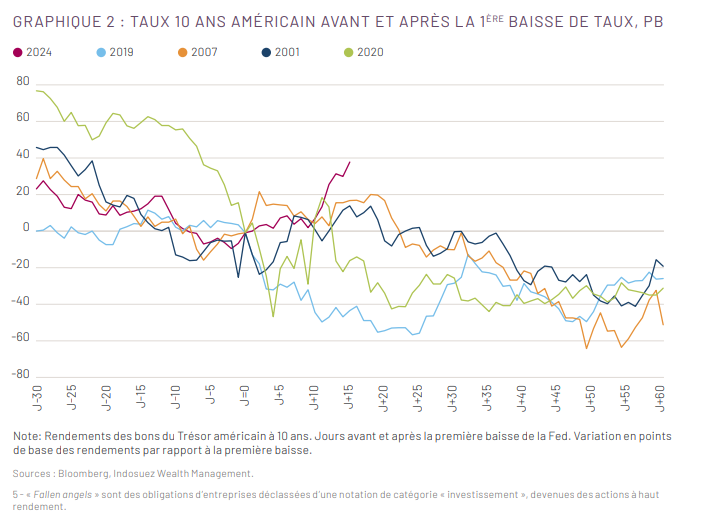

De l’autre côté de l’Atlantique, le rendement du Trésor américain à 10 ans a augmenté de 45 pb par rapport au point bas de 3,62 % (16 septembre 2024), ce qui représente une consolidation de 41 % du rallye de cette année, qui a débuté avec un pic de rendement de 4,71 % le 25 avril (graphique 2, page 9).

Faut-il s’inquiéter sur la direction des taux longs ? Les taux réels à terme américains sont toujours proches des plus hauts de la dernière décennie, reflétant les anticipations d’un taux d’équilibre supérieur à celui de la Fed. De plus, l’interconnexion des marchés de taux nécessite d’observer les perspectives en Europe, Angleterre, Chine, entre autres. Bien que des facteurs locaux, cycliques et spécifiques aux États-Unis aient propulsé les rendements à la hausse, le moteur structurel de baisse des taux longs présente un argument qui va dans le sens contraire.

En conservant une approche internationale, le reste du monde est en mode d’assouplissement monétaire. À peu près tous les grands pays ont réduit leurs taux d’intérêt (la Chine, l’Inde, la zone euro) à l’exception notable du Japon, du Brésil et de la Russie. Ces actions accompagnent la baisse de la croissance et la désinflation nourries par des craintes de déflation en Chine.

Les taux longs devraient continuer de sous-performer les taux courts dans les mois qui viennent (pentification des courbes). Il n’y a pas de modification substantielle du point d’atterrissage sur les taux de la Fed et par conséquent les arguments qui ont soutenu la baisse des rendements obligataires ces six derniers mois ne sont pas soudainement devenus caduques.

MARCHÉS DE CRÉDIT

Le résultat des élections présidentielles américaines apportera certainement son lot de volatilité dans un univers crédit actuellement bien orienté. La hausse des rendements compense la baisse de la prime de risque. Finalement, les investisseurs conservent à peu près les mêmes rendements depuis plusieurs mois.

Le constructeur aéronautique Boeing a été placé sous perspectives négatives par les agences Moody’s et S&P à quelques semaines d’intervalle, à la frontière du haut rendement. La dégradation, fort probable dans les mois à venir, en fera le plus gros fallen angel5 de l’histoire en termes de volume de dette (52 milliards de dollars). Le marché a-t-il la capacité d’absorber un tel montant ?

Ce volume correspond à plus d’une année de nouvelles émissions sur le marché américain. L’émetteur est relativement petit sur le marché investment grade (<1 %) mais représentera jusqu’à 3,5 % du marché haut rendement, devenant de facto la plus grosse pondération. Il ne faut pas craindre de ventes forcées à très court terme, et anticiper un ajustement dans le temps des positions en fonction des contraintes spécifiques à chaque profil d’investisseur.