Obligations : des marchés obligataires euphoriques

par Thomas Giquel, Head of Fixed Income – Indosuez WM

Le ralentissement du marché du travail américain dope les marchés obligataires. Un cycle de baisse de taux prend forme dans les pays développés, à l’exception notable du Japon. À la suite des performances du mois d’aout, le marché obligataire devrait respirer dans les semaines à venir.

UN NOUVEAU CYCLE D’ASSOUPLISSEMENT MONÉTAIRE

Les marchés n’accordent aucun repos. Les chiffres de l’emploi publiés le 2 août aux États-Unis augurent un ralentissement de l’économie. Dans la faible liquidité estivale, la publication a surpris les investisseurs et exacerbé la volatilité. Elle a également tracé la voie d’une première baisse des taux de la Fed, confirmée lors du symposium de Jackson Hole.

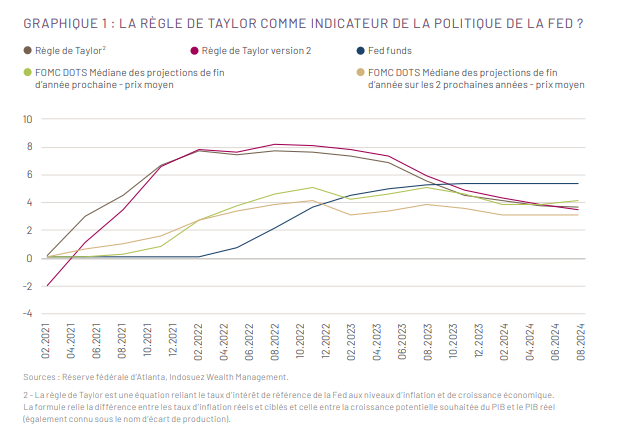

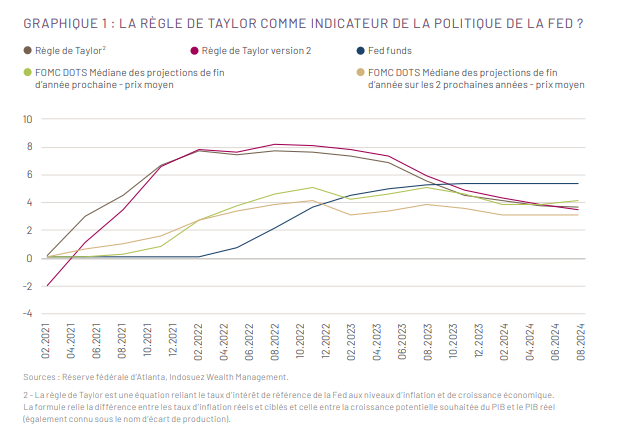

Le mercredi 19 septembre, la Fed a réduit son taux directeur de 50 pb. L’institution laisse présager d’autres baisses à venir, car les prévisions officielles, connues sous le nom de dot plots, pointent vers 4,25-4,5 % d’ici fin 2024.

Comme Christine Lagarde en Europe, Jerome Powell a déclaré que les taux ne sont pas sur une trajectoire prédéfinie. Ainsi, il déplace l’attention de la lutte contre l’inflation vers la santé du marché de l’emploi, le deuxième pilier de son mandat (graphique 1).

Le fort rallye des marchés de taux sur une période très courte laisse entrevoir une pause dans les semaines à venir. Techniquement, le marché est suracheté. Faisons un pas en arrière et regardons de près en vue de partager nos inflexions en matière d’investissement pour le dernier trimestre.

Les rendements à long terme en Chine ont atteint des plus bas historiques : les emprunts d’État à 10 ans étaient passés au-dessus de 2,04 % au moment de la rédaction.

La Banque populaire de Chine, a averti à plusieurs reprises que la baisse des rendements risquait de provoquer une crise de liquidité dans le système bancaire. Elle s’est également déclarée prête à acheter et vendre directement sur le marché afin d’éviter une forte baisse des rendements à long terme. Certains la qualifient de bulle, mais les fondamentaux économiques de la Chine continentale semblent mitigés : trois ans après l’explosion de la bulle immobilière, la demande des ménages reste faible et la déflation menace. Selon Richard Koo3, le bilan de la Chine est entré en récession.

Les marchés des matières premières envoient un signal mitigé aux investisseurs. Les prix de l’énergie (pétrole, gaz, électricité en Europe) se négocient à leurs plus bas de 2024. La guerre au Moyen-Orient, représente un risque élevé de rupture pétrolière, et les tensions avec la Russie restent élevées. En revanche, l’or atteint un plus haut historique en hausse de 25 % depuis le début de l’année. Dans quelle mesure ces marchés anticipent une récession, et dans quelle région ?

Les rendements des marchés développés envoient également des messages divergents aux investisseurs. Les courbes des rendements sont de nouveau en territoire positif aux États-Unis et quasiment en Allemagne. Cela reflète les baisses attendues des taux des banques centrales intégrées dans le rendement à 2 ans, surperformant le taux à 10 ans et au-delà. Pendant des mois, nous avons privilégié et surpondéré ce segment dans nos portefeuilles, le moment est venu de prendre des profits et de revenir à la neutralité. Tout en restant sous-exposés à la partie longue de la courbe des taux, nos portefeuilles sous-pondèrent de facto la sensibilité.

En Europe, après cet été difficile sur le front politique en France, le spread à 10 ans avec l’Allemagne est compris entre 70 et 75 pb. L’Italie fluctue autour de 140 pb. Sept pays font face à une procédure de déficit public excessif ouverte par la commission de l’Union européenne (UE). Toute réduction du déficit pèsera sur les perspectives de croissance en 2025, alors que les constructeurs allemands sont confrontés à de nombreux nuages dans le secteur automobile par exemple.

CRÉDIT

Les marchés du crédit sont résolument optimistes : les spreads sont serrés sur tous les segments.

Le marché primaire est très actif entre les régions et les devises. Les entreprises se hâtent de refinancer leur dette existante et de sécuriser des rendements qu’elles jugent pérennes grâce à leurs bilans. À l’inverse, les investisseurs ont cristallisé les rendements, qui devraient continuer de baisser.

Depuis mi-2023, nous avons privilégié la dette subordonnée, financière ou corporate hybride, dans notre portefeuille. Cette allocation a bénéficié d’un environnement de faible volatilité sur le marché actions, de fondamentaux solides sur les émetteurs très bien notés et de la quête de rendements. Depuis le 5 août, la volatilité s’est accrue sur les marchés actions. Les points bas observés en juin ou juillet sont derrière nous. Cette tendance haussière a un impact négatif sur les performances futures de la dette subordonnée. Nous prenons donc nos bénéfices et révisons à la baisse nos prévisions afin d’équilibrer la performance.

Outre cette conviction à l’égard de la dette subordonnée, nous avions délaissé le marché high yield afin de diversifier les risques et d’éviter les corrélations. Les émetteurs high yield européens profitent d’un bilan solide, d’un EBITDA élevé et ils ont déjà refinancé la plupart de leurs besoins en 2025. Les signaux sont au vert sur ce marché, mais avec la volatilité croissante décrite ci-dessus, la prudence incite à privilégier les investissements, de un à trois ans pour bénéficier du portage et se protéger d’un éventuel élargissement des spreads.

Une fois encore, la liquidité a été faible en août et les sorties d’ETF ont fortement pesé sur le marché. Les investisseurs en quête de rendement peuvent se retirer dans des marchés agités, comme ce fut le cas par le passé !