Obligations: une nouvelle ère s’ouvre au Japon

Par Thomas Giquel, Responsable de la gestion obligataire – Indosuez Wealth Management

Les marchés obligataires des pays développés évoluent dans des bornes étroites depuis

le début d’année. Les taux souverains remontent légèrement après avoir baissé de façon

surprenante fin 2023. Sur les marchés de crédit, le resserrement des primes de risques

compense les hausses de taux longs.

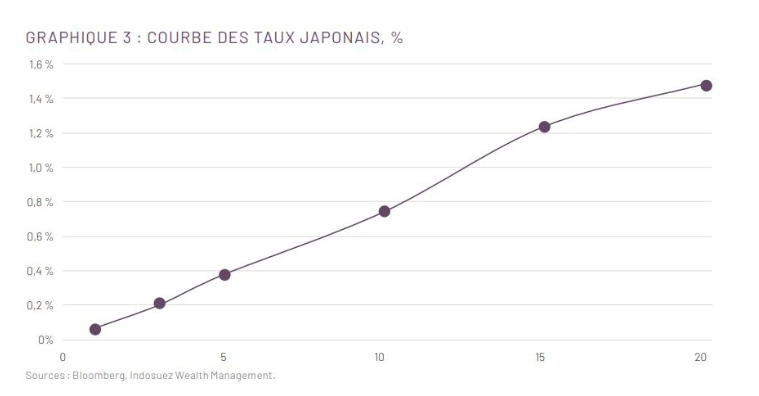

Nous n’avons pas l’habitude de commenter les actions de la Banque du Japon dans ce document

mensuel, et pour cause : la dernière hausse de taux datait de janvier 2007 ! Le 19 mars de cette

année, la Banque du Japon est sortie de sa politique de taux négatifs en haussant ses taux courts

de -0,1 % à 0 %. L’institution a également mis fin à sa politique de contrôle de la courbe des taux.

Tout en maintenant sa politique d’achat d’obligations. Une nouvelle ère s’ouvre grâce au rebond,

certes modeste, mais durable, de l’économie japonaise. Les taux longs avaient déjà fortement

progressé depuis début 2023, anticipant cette fin de politique monétaire exceptionnelle. La courbe

japonaise est la seule dont la pente est positive parmi les pays du G7 (graphique 3).

Aux États-Unis, la réunion de la Réserve fédérale (Fed) du 20 mars confirme trois baisses de taux

pour l’année 2024. La première interviendra selon toute vraisemblance au mois de juin. La réunion

du 31 juillet prochain se tiendra entre la convention Républicaine (mi-juillet) et la convention

Démocrate (mi-août). Pour éviter d’être taxée de favoriser un camp politique, la Fed devrait éviter

d’intervenir, sauf en cas de dégradation marquée de l’économie, ce qui n’est pas le scénario

central. Dans ce cas uniquement, des baisses de taux de 50 pb sont envisageables, par extension,

la réponse des actifs risqués sera négative.

En zone euro, Christine Lagarde a pré-signalé une baisse des taux directeurs de la BCE pour le

mois de juin. L’amplitude sera selon toute vraisemblance de 25 pb. Le 13 mars, la BCE a

également revu son cadre opérationnel, optant pour un système orienté vers la demande de

besoin de liquidité des banques. Le niveau des réserves obligatoire des banques est maintenu à

1 %, contre une hausse à 2 % envisagée. Il s’agit d’une nouvelle encourageante pour le secteur

bancaire, car ces réserves ne sont pas rémunérées.

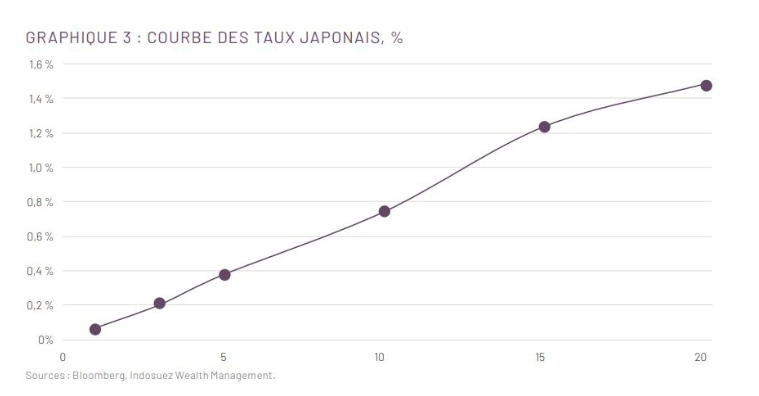

La volatilité des marchés obligataires diminue continuellement (graphique 4). Cette normalisation

succède à deux années qui marqueront les esprits des gérants et investisseurs obligataires pour

une génération. Par extension, la faiblesse persistante de la volatilité sur les marchés actions nous

incite à aborder avec prudence les mois qui viennent. Il est certainement encore trop tôt pour

parler de complaisance des marchés, mais les valorisations intègrent déjà de nombreuses bonnes

nouvelles.

LES PRIMES DE RISQUE CONTINUENT DE SE RESSERRER

Dans les pays développés, le marché Investment grade (crédit de qualité) compense la hausse

des taux par une rémunération du risque toujours plus faible. Cette rémunération surcompense

les investisseurs au regard des taux de défaut historique. Les ratios de hausse/abaissement de

notation se détériorent légèrement, toutefois les fondamentaux d’entreprises sont sains.

Une année après la faillite de la Silicon Valley Bank (SVB) aux États-Unis, et le rachat de dernière

minute de Credit Suisse par UBS, le secteur bancaire attire à nouveau les investisseurs. Les

banques rappellent leur dette très subordonnée (AT1) le plus souvent à la première date de call,

et bénéficient de conditions de marché favorables pour se financer sur l’ensemble de leurs piliers

réglementaires.

Sur le haut rendement, les entreprises optimisent leurs courbes de crédit, en rachetant de la dette

à court terme pour réémettre de la dette à moyen terme, bénéficiant ainsi de la structure inversée

de la courbe des taux. La dispersion dans le marché est actuellement très faible, signe de grande

vigueur.

Sur les marchés émergents, l’Amérique latine surperforme le marché américain. En termes de

valeur relative, cette zone devient moins attractive.

Sur le marché asiatique, nos gérants spécialisés considèrent les valorisations trop chères sur la

zone. Ils réduisent les risques de crédit pour rester réactifs et opportunistes. Suite à la vague de

faillites dans le secteur immobilier chinois, ce secteur qui pesait 47 % du marché en 2021 a

diminué pour ne représenter que 9 % aujourd’hui. Le marché du haut rendement est dorénavant

constitué de près de 20 % de services cycliques aux consommateurs, de 24 % de financières et

de 11 % d’énergie.