Pour une fois, c’est l’Allemagne

Par Frédéric Rollin, conseiller en stratégie d’investissement chez Pictet AM

L’année 2018 surprend à maints égards. L’Allemagne notamment, dont la stabilité politique et la force économique faisaient l’envie des Etats voisins, semble avoir perdu la main. L’économie montre ses signes de faiblesse et, après 13 ans de gouvernement, Angela Merkel est poussée vers la sortie.

Quelles sont les conséquences pour l’Union Européenne ?

Au cours de ses mandats, Merkel a privilégié le consensus. Elle a fait de la CDU, traditionnellement conservatrice, un parti du centre, en soutenant l’introduction d’un salaire minimum, la fermeture des centrales nucléaires du pays et l’accueil de plus d’un million de demandeurs d’asile. Enfin, si elle a soutenu les programmes de sauvetage européens, dont celui de la Grèce en 2015, particulièrement controversé, sa politique pro-européenne, guidée par le consensus, n’a guère été déterminante.

La direction prise par le parti a probablement contribué à l’émergence du parti nationaliste et eurosceptique AfD et à la résurrection du FDP, parti libéral pro-entreprises. La CDU s’est donc trouvée débordée sur sa droite, et la politique allemande devient très fragmentée.

Rien d’encourageant pour la construction européenne. Dans l’immédiat, un gouvernement allemand fragilisé pourrait reporter toute réforme européenne importante. Et à plus long terme, la polarisation politique du pays pourrait rendre plus difficiles les négociations de l’Allemagne avec ses partenaires.

Quelle est la suite ? La CDU nommera un remplaçant à Angela Merkel à l’issue d’une conférence du parti les 7 et 8 décembre. Parmi les principaux prétendants figurent une loyaliste de Merkel, Annegret Kramp-Karrenbauer, et un ancien rival, Friedrich Merz, qui veut déplacer la CDU vers des positions plus conservatrices, afin de regagner les électeurs que le parti a perdus à sa droite.

Si ce dernier l’emporte, on peut d’un côté dire qu’il sera plus difficile pour une Allemagne désormais moins consensuelle de trouver des accords avec ses partenaires. D’un autre côté, Friedrich Merz semble résolument pro-européen et pourrait ainsi devenir un atout sérieux aux projets d’intégration. Tout n’est pas perdu…

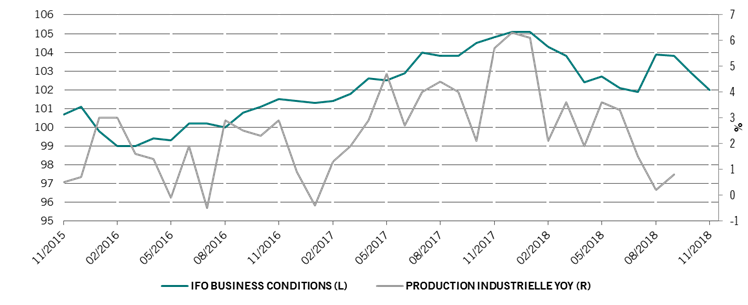

Du côté économique, l’Allemagne a déçu. L’indice IFO, baromètre de son industrie, a baissé de plusieurs points depuis décembre et la production industrielle marque le pas, mais de ce côté, nos économistes se veulent rassurants. La faiblesse réside pour l’essentiel dans le secteur automobile, en raison de changements réglementaires. Toujours soutenue par une politique monétaire ultra-accommodante et un emploi solide, l’économie allemande devrait donc retrouver rapidement du souffle, et entraîner l’économie européenne avec elle.

À moins que…, Donald Trump, ne rompe son engagement et ne menace d’imposer des droits de douane sur les véhicules automobiles immédiatement. L’autoproclamé «Tarrif Man» pourrait ainsi exercer de fortes pressions, au moment même où de difficiles élections européennes se profilent. L’industrie automobile représentant 14% de l’industrie outre-Rhin, les entrepreneurs allemands pourraient alors déprimer encore quelque temps1.

FOCUS SUR UNE VALEUR : LIVANOVA, SOCIÉTÉ PEU SUIVIE, MAL COMPRISE PAR LE MARCHÉ

Livanova est une petite capitalisation dans le secteur des medtech. Les valves aortiques, cœur et poumon artificiels et instruments de neuro-modulation développés par la société génèrent de fortes barrières à l’entrée, et donc des marges importantes.

La société est le résultat de la fusion de deux sociétés, Sorin et Cyberonics. Les synergies en recherche et développement, plateforme commerciale et fiscalité sont importantes et suffisent à financer le développement de nouveaux produits.

Résultat d’une fusion entre deux petites capitalisations, italienne et américaine, la nouvelle entité est basée au Royaume-Uni pour des raisons fiscales. Les analystes italiens et américains ont cessé de la suivre et la société est trop petite pour intéresser les analystes du secteur medtech. Nos gérants la rencontrent quant à eux tous les trimestres.

Le succès attendu de la valve aortique développée par la société pourrait constituer un catalyseur de valorisation puissant. Le nouveau dirigeant, un ancien de Danaher, est très apprécié des gérants, qui pensent qu’il saura saisir efficacement les opportunités, d’autant plus aisément que la société n’a pas de dettes et peut vendre des activités non rentables.

Au 30 octobre, la société représentait 3,98% du fonds en actions européennes Pictet-European Equity Selection2.

Sources :

[1] : Bloomberg, 12 avril 2018

[2] : Pictet Asset Management, 30 octobre 2018