Retour à la case départ …

Arnaud Du Plessis, Gérant actions thématiques spécialisé sur l’or et les ressources naturelles chez CPR AM

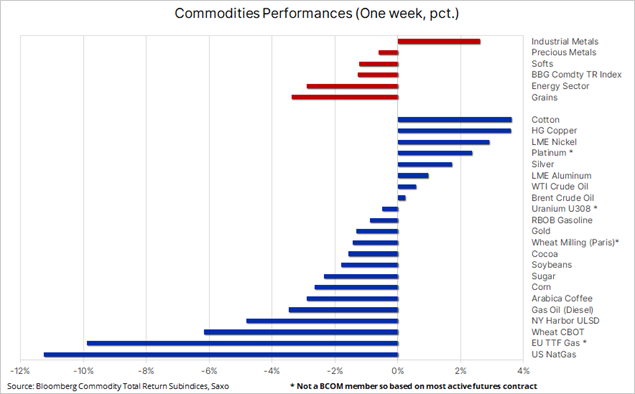

Effritement des cours de l’or en avril, revenant sur leur niveau du début de l’année. La tendance demeure incertaine, sans indication claire dans l’intervalle $1250/1300/oz. Les mines ont souffert dans cet environnement, retrouvant aussi leur niveau de janvier après une baisse de ~7% ($). L’absence totale d’aversion au risque des investisseurs observée ces dernières semaines a pesé sur la thématique des métaux précieux. Les choses sont peut-être en train de changer, réponse en fin de semaine après la rencontre sino-américaine…

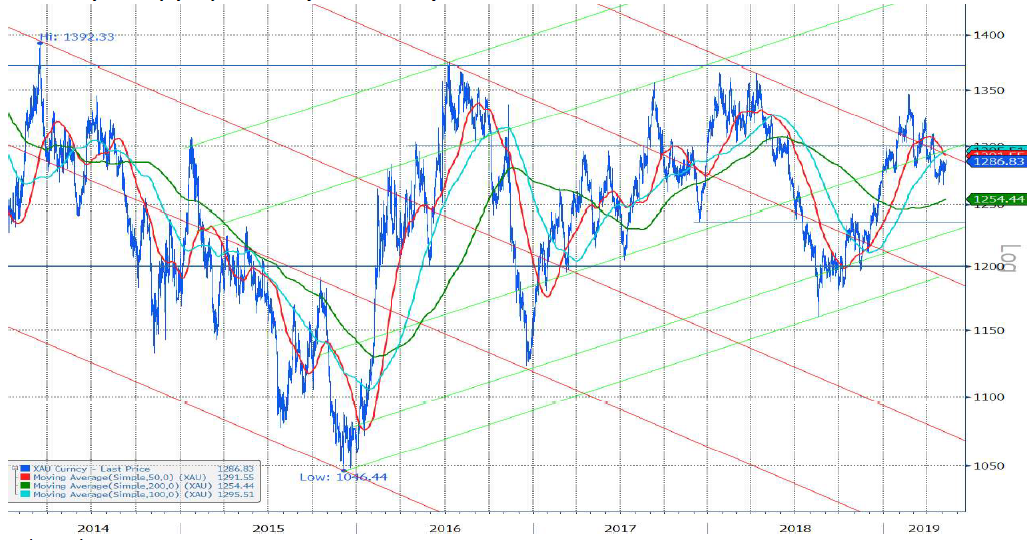

Evolution des cours de l’Or ($/oz) – Janvier 2014 > Mai 2019

Source: Bloomberg

L’or demeure au centre d’éléments contradictoires qui l’empêchent d’amorcer une tendance bien définie. L’anticipation par le marché d’une inflexion prochaine de la politique monétaire de la Fed et le maintien des taux réels US à un bas niveau constituent des éléments de soutien solides pour le métal jaune. En revanche, la vigueur persistante du dollar US continue de peser sur la tendance. La réapparition de l’aversion au risque des investisseurs pourrait être le juge de paix. Le frémissement du yen/dollar, considéré comme valeur refuge par le marché donne une indication en ce sens…

Cours de l’Or ($/oz) vs Dollar Index & Dollar/Yen – Avril 16 > Mai 19

Source: Bloomberg

Cours de l’Or ($/oz) vs Taux US 10 ans réels & US Break-Even 10Y – Avril 16 > Mai 19

Source: Bloomberg

Les sorties d’ETPs adossés à l’or ont accéléré en avril, avec l’équivalent de près de 44 tonnes vendues. Les encours totaux sont ainsi revenus légèrement en deçà de leur niveau de fin 2018 à 2204 tonnes fin avril.

Même tendance sur les marchés à terme avec des positions non-commerciales nettes acheteuses en retrait de ~101k lots (10.1Moz, soit ~314 tonnes).

Cours de l’Or ($/oz) et encours d’ETPs investis en Or physique (t) depuis janvier 2013

Source: Bloomberg

Le World Gold Council a publié son rapport trimestriel quant aux grandes tendances du marché de l’or. Il en ressort que la demande du 1er trimestre 2019 s’est inscrite en progression de ~7% (1053.3t) par rapport au 1er trimestre 2018. Cette hausse est à relativiser par le fait que la demande du 1er trimestre 2018, au plus bas depuis 3 ans, était particulièrement faible. Plus en détail, les banques centrales et le marché des ETPs adossés à l’or physique se sont particulièrement distingués et sont à l’origine de cette tendance.

Les achats des banques centrales, acheteuses nettes depuis 2010, ont nettement accéléré au 1er trimestre 2019, affichant une progression de 68% (145.5t) par rapport au 1er trimestre 2018. La Russie (55t), la Turquie (40t), la Chine (33t), le Kazakhstan (11t) et l’Inde (10t), sans surprise, ont été les principaux acheteurs.

Achats d’or trimestriels des banques centrales (tonnes) depuis le 1er trimestre 2013

Source: Metals Focus – Refinitiv GFMS – World Gold Council

Intéressant d’observer la ré-accélération récentes des achats d’or des banques centrales en base annuelle, après la baisse de régime observée en 2016-2017.

Achats d’or des banques centrales (tonnes) en base annuelle depuis le 1er trimestre 2010

Source: Metals Focus – Refinitiv GFMS – World Gold Council

Les encours d’ETPs adossés à l’or physique ont augmenté de 40.3t au 1er trimestre 2019 par rapport au 1er trimestre 2018 ; les encours américains et européens progressant respectivement de 26 tonnes et 20 tonnes, alors que les encours asiatiques ont diminué de 6 tonnes.

Les autres compartiments du marché ont été relativement stables au 1er trimestre. La demande bijoutière a légèrement progressé (+1% à 530.3t), soutenue principalement par l’Inde (+5% – 125,4t) où le nombre de jours favorables aux mariages (selon le calendrier hindou) a triplé par rapport à 2018 ! A noter que jusqu’à maintenant, le marché n’a pas été affecté par les restrictions relatives à la détention de cash au-delà de Rs50k (~€700) sans fournir de justificatif d’origine des fonds et de l’usage qui en sera fait. A suivre cependant. La solidité de la demande indienne a permis de compenser la faiblesse de celle observée en Chine (-2% – 184.1t) en dépit des fêtes du nouvel an. A noter que la demande bijoutière indienne et chinoise ont représenté respectivement 24% et 35% de la demande bijoutière mondiale au 1er trimestre 2019, relativement stable par rapport à l’année dernière, respectivement 23% et 36% (au T1 2018).

Concernant la demande en lingots et pièces, celle-ci a décliné de 1% à 257.8t au 1er trimestre (vs T1 2018). A l’image de la demande bijoutière, les achats chinois ont reculé de 8% à 71 tonnes, mais restent en 1ère position avec 28% des achats globaux. Mais la hausse de la demande indienne (+4% à 34 tonnes) n’a pu compenser ce déclin. A noter que le Japon a été le seul pays où des ventes nettes de lingots et pièces (- 8 tonnes) ont été constatées.

La demande industrielle, électronique, téléphonie mobile et LED, a été aussi impactée par les frictions commerciales internationales, avec des volumes « consommés » (79.3 tonnes), en baisse de 3% (vs T1 2018).

L’offre, de son côté, a baissé marginalement de 0.3% au 1er trimestre 2019 (vs T1 2018) en raison du débouclement de couvertures (-72% à 10 tonnes seulement) de la part des compagnies minières, dont la production globale a progressé de 1% au 1er trimestre (vs 2019) à 852.4 tonnes. Plus en détail, la production au Canada a bondi de 9% au 1er trimestre (vs T1 2018) et de 11% en Papouasie Nouvelle Guinée, alors qu’elle s’est contractée de 2% en Chine (1er producteur) et de 45% en Indonésie (Grasberg).

Autres Métaux Précieux

La consolidation du palladium s’est poursuivie, avec des cours maintenant en retrait de près de 19% ($) par rapport au record de mars 2019 ($1614.8/oz). Les arbitrages, tant financiers qu’industriels, en faveur du platine ont continué, avec un ratio Palladium/Platine revenant à 1.52x (vs un record à 1.87x en mars). Même tendance par rapport à l’or avec un ratio Platine/Gold qui reprend un peu de terrain à 0.68x vs 0.61x au plus bas de février. Mais la route est encore longue, et les fondamentaux du platine demeurent toujours très incertains…

Cours du Platine et du Palladium – Ratio Platinum/Gold & Palladium/Platinum depuis 2000

Source: Bloomberg

Faiblesse persistante de l’argent métal. La valorisation relative de « l’or du pauvre » par rapport au « métal jaune » s’est de nouveau dégradée avec un « Mint Ratio » (ratio or/argent) terminant le mois à 85.9x contre 85.4x fin mars et 82.75x fin décembre, demeurant très au-dessus des moyennes observées depuis 10 ans, 20 ans et 30 ans, respectivement à 66x, 63.4x et 67.2x.

Cours de l’Or et de l’Argent Métal – Ratio Gold / Silver (Mint Ratio) depuis 1990 – (weekly)

Source: Bloomberg

Quid des Mines d’Or ?

Le rapprochement de Newmont et Goldcorp a été approuvé par leurs actionnaires respectifs pour former le nouveau n°1 mondial. Alors qu’aucune opération entre grands producteurs n’avait été annoncée depuis 8 ans, l’opération Newmont / Goldcorp a été la 2ème en 6 mois, après Barrick / Randgold. Par ailleurs, Yamana a été contraint de vendre sa mine de Chapada au Brésil à Lundin Mining, à $800M, afin de réduire son endettement.

Au total, plus de $10Mds de transactions ont été annoncées depuis le début de l’année. Jamais une aussi courte période n’aura été aussi active depuis 15 ans. D’autres opérations M&A sont attendues dans un contexte de renouvellement nécessaire des réserves…

M&A – Transactions par trimestre ($M) – depuis le T4 2012

Source: BofA Merril Lynch Global Research – company reports – Bloomberg

Cependant, une amélioration de la profitabilité du secteur sera nécessaire pour permettre aux sociétés minières de rattraper leur retard de performance par rapport à l’or. Si la tendance s’est maintenant stabilisée depuis 2014, l’écart depuis le sommet de 2011 demeure considérable, les mines accusant toujours une performance négative de ~68% ($) contre ~32% ($) pour l’or.

Performance ($) de l’Or et des Mines d’Or et MSCI World – (base 100) – Avril 14 > Mai 19

Source: Bloomberg

Le momentum bénéficiaire du secteur aurifère a continué de s’améliorer, soutenu par la hausse des anticipations des cours moyens de l’or attendus pour 2019, s’établissant désormais à $1315/oz vs $1293.5/oz fin mars et $1250/oz en début d’année. Il demeure cependant encore en retrait par rapport à l’année dernière à la même époque : $1325/oz.

Performance des Mines d’Or ($) & Earning Momentum – (base 100) – Avril 18 > Avril 19

Source: Bloomberg

Net repli des mines d’or en avril. La tendance demeure très incertaine. L’oscillation des cours de l’or autour de $1300/oz n’est pas très favorable au secteur. Beaucoup de compagnies ne parviennent pas à générer de free cash flows positifs à ce niveau.

NYSE Arca Gold Miners – Janvier 2014 > Mai 2019

Source: Bloomberg

Valorisation de l’Industrie aurifère.

A 1.5x P/NAV sur la base de l’évolution des cours de l’or attendue par le consensus, la valorisation du secteur aurifère se situe nettement en-deçà de la moyenne observée depuis 1993. Seules, les compagnies de royautés, qui ont largement bénéficié de leur statut défensif, semblent correctement valorisées au niveau actuel. Un retour à la moyenne, toutes choses étant égales par ailleurs, permettrait d’espérer une revalorisation du secteur de ~30%.

Mines d’Or – P/NAV (Senior, Intermediate & Royalty Gold producers) – 1993-2019

Source: BofA Merril Lynch Global Research estimates