USA point de marché, chiffres d’ifo, enquête INSEE, fin des taux négatifs, impeachment

Par Stéphane Déo – stratégiste- Direction de la gestion – LBPAM

Du mieux sur l’éco

L’enquête INSEE fait écho à l’Ifo de mercredi avec une amélioration qui valide l’idée d’une petite ré-accélération de l’activité l’année prochaine. La Riksbank a remonté ses taux, c’est la première banque centrale à sortir de la politique de taux négatifs. En évènement ! Le président Trump fait l’objet d’une procédure d’impeachment, mais une destitution semble très peu probable.

Point de marché : pente de la courbe et anticipations récession

Vous souvenez-vous de l’inversion de la courbe aux Etats-Unis et des craintes de récession ? Fin août cette année, les taux américains à 10-ans étaient plus bas que ceux à 2-ans de 5 points de base, et sous les taux à 3-mois de 50 points de base. Quatre mois plus tard, tout ceci est oublié. La courbe s’est repentifiée très nettement (29 points de base entre le 2-ans et le 10-ans, 39 points de base entre le 3-mois et le 10-ans).

Au-delàs de ces chiffres il y a deux points à souligner.

D’une part la capacité de la courbe américaine à signaler une récession a probablement baissé. La partie longue de la courbe est de plus en plus influencée par des éléments internationaux. Une partie de la faiblesse des taux longs américain est aussi une fonction des taux négatifs allemands et donc indirectement du QE de la BCE. Lire dans la courbe américaine un signal univoque sur le cycle américain est donc trompeur, la courbe nous raconte beaucoup d’histoires en même temps, et le risque de cacophonie est grand. Il ne faut donc pas sur interpréter ces chiffres.

D’autre part, les taux américains pourraient continuer de progresser. Depuis fin août nous avons noté que beaucoup d’indicateurs de marché (taux d’intérêts, spreads de crédit, rotation sectorielle des marchés actions) montrent que le sentiment s’est amélioré et que la vue sur le cycle, si elle reste prudente, est plus constructive. Notre modèle sur les taux 10-ans américains donnait d’ailleurs en début de mois un taux cible à 2,19% sur le 10-ans américain alors qu’il était à 1,78% ; il est maintenant à 1,92% mais aurait donc toujours un potentiel de hausse. La repentification de la courbe n’est donc peut-être pas finie.

Du mieux sur les indicateurs avancés

Après les chiffres d’Ifo mercredi, l’enquête de l’INSEE montre une amélioration elle aussi. L’enquête belge qui est souvent considérée comme un indicateur avancé pour le reste de la Zone Euro, aussi publiée hier, s’est également améliorée. Bref, tout ceci va dans le bon sens et valide l’idée que le point bas du cycle a été atteint sur la deuxième moitié de l’année et que l’économie pourrait ré-accélérer l’année prochaine.

Il faut toutefois noter que le niveau moyen de ces indicateurs sur le quatrième trimestre reste très bas, il est cohérent avec une croissance du PIB de la zone Euro tout juste positive sur le quatrième trimestre. Il faut donc s’attendre à ce que les données « en dur », production industrielle ou PIB, sur le quatrième trimestre restent très faibles.

Les taux négatifs c’est fini

Grande première : comme attendu la Riksbank, la banque centrale de Suède, a remonté ses taux à 0,0%. C’est la première banque centrale qui sort d’une politique de taux négatifs. Un événement.

Dans quelle mesure peut-on en tirer des enseignements pour les autres banques centrales qui ont des taux négatifs (BCE bien sûr, mais aussi BoJ banque du Danemark et BNS) ? Le débat sur l’effet contre-productif des taux négatifs continu, et l’exemple de la Riksbank montre

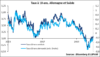

Peut-on aussi tirer des conséquences sur la courbe des taux ? Malheureusement non. Les taux longs suédois sont essentiellement déterminés par l’évolution des taux allemands comme le montre le graphique ci-dessous. Le changement de politique monétaire et la sortie des taux négatifs ont donc eu très peu d’influence sur la partie plus longue de la courbe et il est impossible d’extrapoler à d’autres zones.

Un changement de ton de politique de la BCE, ou même un changement de ton qui inciterait les marchés à penser qu’une hausse des taux est possible à terme, pourrait toutefois repentifier la courbe et pourrait avoir un impact important sur la partie plus longue.

Impeachment

Donald Trump est donc devenu le quatrième président des Etats-Unis à faire l’objet d’une procédure d’impeachment après Andrew Johnson (en 1868), Richard Nixon (1973) et Bill Clinton (1998). Il faut rappeler la procédure en trois étapes :

- D’abord une instruction, conduite par le Comité judiciaire de la Chambre des représentants

- L’impeachment, voté par la Chambre des représentants à la majorité simple

- Le procès (impeachment trial), au Sénat. La décision de culpabilité doit être votée à la majorité des deux tiers.

Nous avons donc passé l’étape 2, le procès au Sénat peut commencer et durera probablement plusieurs mois.

Il faut rappeler quelques chiffres : la décision d’impeachment est approuvée par à peu près 48% des américains (les américains qui s’y opposent sont de l’ordre de 47%) mais seulement 10% des électeurs républicains sont en faveur de l’impeachment et encore moins sont en faveur d’une destitution du président. Bref les sénateurs républicains n’ont aucun support de leur base pour voter une destitution. D’autre part ces mêmes républicains sont majoritaires au Sénat (53 républicains contre 45 démocrates et 2 indépendants). Trouver une majorité des deux tiers pour voter la destitution sera donc extrêmement difficile.