Jean Boivin – PhD, Managing Director – Responsable Mondial de la Recherche pour le BlackRock Investment Institute (BII)

Le climat d’aversion au risque qui règne sur les marchés mondiaux s’est alourdi la semaine

dernière, alors que les rendements des obligations d’État ont chuté à leurs plus bas niveaux

historiques partout dans le monde et que l’inversion d’une partie de la courbe de rendement

des bons du Trésor américain a fait redouter une récession.

Les actifs considérés comme «refuge », tels que l’or, ont rebondi. Le risque d’une récession à court terme nous paraît toujours limité, le virage accommodant pris par les banques centrales permettant de prolonger le cycle économique ; nous demeurons néanmoins attentifs aux tensions commerciales et géopolitiques qui peuvent entraîner des risques baissiers.

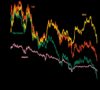

Graphe de la semaine: Rendement des obligations d’État à dix ans, 2009-2019

Sources : BlackRock Investment Institute, avec des données de Refinitiv Datastream, août 2019

Notes : Les données sont basées sur les rendements des obligations d’État à 10 ans des États-Unis, du Royaume-Uni, de l’Allemagne et du Japon, à compter du 1er juillet 2009.

La résurgence des tensions géopolitiques – un thème clé de nos Perspectives

d’investissement globales à mi-2019 – a soulevé des inquiétudes quant à un possible

ralentissement des perspectives économiques. Ces craintes se sont traduites par un « sell-off

» sur les marchés actions et par une hausse des prix des obligations d’État des pays

développés, (correspondant à une baisse de leurs rendements). Les rendements des bons du

Trésor américain à 10 ans sont tombés à leur plus bas niveau en trois ans. Les rendements

des obligations d’État allemands à 10 ans ont chuté à des niveaux sans précédent, s’enfonçant

toujours plus en territoire négatif (voir le graphique ci-dessus). Les rendements des obligations

à long terme ont également décru, les rendements à 30 ans dégringolant à des niveaux jamais

vus aux États-Unis, au Royaume-Uni, en Allemagne et en Suisse. Une inversion de la courbe

de rendement des bons du Trésor américain – dont les rendements à 2 ans dépassent

maintenant ceux à 10 ans – a à nouveau affolé les marchés. Dans le passé, de telles inversions

étaient souvent un signe avant-coureur de récession ; nous pensons cependant que le pouvoir

prédictif de la courbe de rendement est aujourd’hui atténué en raison d’une dynamique de

marché changeante.

Surveiller la dynamique de marché

Le virage accommodant radical opéré par la Banque centrale européenne (BCE),

l’augmentation marquée des émissions de bons du Trésor américain à court terme et

l’achat massif concomitant de bons du Trésor à long terme, auprès d’institutions telles que

les fonds de pension, ont tous contribué à l’aplatissement de la courbe de rendement.

L’effondrement de la prime de terme – le rendement supplémentaire demandé par les

investisseurs pour détenir des maturités plus longues – ainsi qu’une épargne mondiale

surabondante ont également fait baisser les taux d’intérêt à long terme. Par conséquent,

nous déconseillons de voir dans le seul aplatissement de la courbe de rendement un signe

avant-coureur de récession. Certes, nous avons effectivement abaissé nos

perspectives de croissance, les tensions commerciales et géopolitiques alimentant une

incertitude macro-économique grandissante. Cependant, le risque d’une récession à court

terme aux États-Unis nous semble faible. Une preuve de la résilience des fondamentaux

économiques sont les conditions financières qui restent accommodantes aux États-Unis,

dans la zone euro et au Japon, et ce malgré leur resserrement sensible au cours des dernières

semaines en raison de l’aggravation des tensions américano-chinoises.

Nous nous montrons modérément positifs vis-à-vis des actions, dans le contexte d’une

expansion qui demeure intacte et de valorisations toujours raisonnables. Nos travaux de

recherche montrent également que les actions ont toujours bien performé en fin de cycle.

Les tensions géopolitiques sont néanmoins susceptibles de déclencher des épisodes de

forte volatilité. Le marché est très sensible aux fluctuations de la confiance des

investisseurs : la majeure partie des performances enregistrées cette année par les

marchés actions mondiaux ont été générées par une expansion généralisée plutôt que par

la croissance des bénéfices. La résilience des bénéfices des entreprises américaines au

premier semestre (S1) de 2019 confirme notre préférence pour les actions américaines.

Les bénéfices se sont situés à peu près aux niveaux de ceux du S1 2018 et ont surpris à

la hausse, même si les attentes avaient été fortement abaissées. Ce n’est pas là un mince

exploit car les bénéfices du début de 2018 avaient été soutenus par des réductions

d’impôts. Pour leur part, les entreprises européennes devraient globalement afficher une

baisse de leurs bénéfices pour le deuxième trimestre mais pas aussi forte que celle du

premier trimestre. Nous maintenons une position neutre vis-à-vis des actions

européennes.

Au final, nous observons que les obligations d’État ont joué leur rôle classique de

contrepoids au sein des portefeuilles en période d’aversion au risque, confirmant notre

choix d’accroître la résilience des portefeuilles. Nous sommes neutres vis-à-vis des

obligations d’État en général mais, sur une base tactique, nous appliquons une sous-

pondération à l’égard des bons du Trésor américain. Les attentes nourries par le marché

d’un assouplissement agressif opéré par la Réserve fédérale américaine (Fed) nous

paraissent exagérées et les risques d’inflation nous semblent pour leur part sous-estimés.

Nous apprécions le facteur min-vol en tant que facteur de style pour les actions ; ce dernier

a tendance à bien se comporter lors des ralentissements économiques et a bien résisté

lors du dernier « sell-off » d’actifs risqués.