AB InBev publie les résultats de l’exercice et du quatrième trimestre 2023

La poursuite de la dynamique mondiale, partiellement atténuée par la performance aux États-Unis, a généré des produits historiquement élevés durant l’EX23

BRUXELLES--(BUSINESS WIRE)--AB InBev (Brussel:ABI) (BMV:ANB) (JSE:ANH) (NYSE:BUD):

Information réglementée et privilégiée1

« Notre entreprise a réalisé une nouvelle année de croissance rentable et constante, avec une hausse des produits de 7.8% et une hausse de l’EBITDA de 7.0%. Une solide génération de flux de trésorerie disponible nous a permis de progresser sur la voie de notre désendettement, de proposer un dividende accru à nos actionnaires et d’exécuter un rachat d’actions d’un milliard d’USD. Nos résultats témoignent de la force de la catégorie bière, de la résilience de notre entreprise et de nos collaborateurs, de la mise en œuvre constante de nos vecteurs de croissance réplicables et de notre engagement indéfectible à investir pour la croissance à long terme et la création de valeur. » – Michel Doukeris, CEO, AB InBev

Produits totaux 4T +6.2% | EX +7.8%

Les produits ont augmenté de 6.2% au 4T23 avec une hausse des produits par hl de 9.3%, et de 7.8% durant l’EX23, avec une hausse des produits par hl de 9.9%.

24.6% d’augmentation des produits combinés de nos marques mondiales, Budweiser, Stella Artois, Corona et Michelob Ultra, en dehors de leurs marchés domestiques respectifs au 4T23, et 18.2% pour l’EX23.

Environ 70% de nos produits réalisés via les plateformes numériques B2B, la base d’utilisateurs actifs mensuels de BEES atteignant 3.7 millions d’utilisateurs.

Plus de 550 millions d’USD de produits générés par notre écosystème direct-to-consumer.

Volumes totaux 4T -2.6% | EX -1.7% Au 4T23, les volumes totaux ont diminué de 2.6%, les volumes de nos propres bières marquant un recul de 3.6% et les volumes non-bières, une hausse de 3.0%. Durant l’EX23, les volumes totaux ont diminué de 1.7%, les volumes de nos propres bières marquant un recul de 2.3% et les volumes non-bières, une hausse de 2.1%.

EBITDA normalisé 4T +6.2% | EX +7.0% Au 4T23, l’EBITDA normalisé a augmenté de 6.2% à 4 877 millions d’USD, et la marge EBITDA normalisée a perdu 2 points de base à 33.7%. Durant l’EX23, l’EBITDA normalisé a augmenté de 7.0% à 19 976 millions d’USD, et la marge EBITDA normalisée a perdu 23 points de base à 33.6%. Les chiffres de l’EBITDA normalisé de l’EX23 et de l’EX22 tiennent compte d’un impact de 44 millions d’USD et de 201 millions d’USD, respectivement, de crédits d'impôt au Brésil. | Bénéfice sous-jacent (million d’USD) 4T 1 661 | EX 6 158 Le bénéfice sous-jacent (bénéfice attribuable aux porteurs des capitaux propres d’AB InBev hors éléments non sous-jacents et impact de l’hyperinflation) était de 1 661 millions d’USD au 4T23 par rapport à 1 739 millions d’USD au 4T22, et de 6 158 millions d’USD durant l’EX23 par rapport à 6 093 millions USD pour l’EX22.

Bénéfice sous-jacent par action (USD) 4T 0.82 | EX 3.05 Le BPA sous-jacent était de 0.82 USD au 4T23, en baisse par rapport à 0.86 USD au 4T22, et de 3.05 USD pour l’EX23, en hausse par rapport à 3.03 USD pour l’EX22.

Ratio endettement net / EBITDA 3.38x Notre ratio endettement net/EBITDA normalisé était de 3.38x au 31 décembre 2023, par rapport à 3.51x au 31 décembre 2022.

Affectation de capital

Dividende 0.82 EUR Le conseil d’administration d’AB InBev propose un dividende de 0.82 EUR par action pour l’exercice 2023, sous réserve de l'approbation des actionnaires à l’AGA prévue le 24 avril 2024. Le calendrier des dates ex-dividende, dates d’enregistrement et dates de paiement est consultable à la page 16.

Sur le programme de rachat d’actions d’un milliard d’USD annoncé le 31 octobre 2023, 870 millions ont été finalisés au 23 février 2024. |

Le rapport financier de l’exercice 2023 est consultable sur notre site www.ab-inbev.com.

| 1L'information ci-jointe constitue une information privilégiée au sens du Règlement (UE) N° 596/2014 du Parlement européen et du Conseil du 16 avril 2014 sur les abus de marché, et une information réglementée au sens de l'arrêté royal belge du 14 novembre 2007 relatif aux obligations des émetteurs d'instruments financiers admis à la négociation sur un marché réglementé. Pour consulter les mentions légales importanes et les notes sur la base de préparation, veuillez vous référer à la page 17. |

Commentaires de la direction

Créer un avenir avec plus de célébrations

Notre entreprise a réalisé une nouvelle année de croissance rentable et constante, avec une hausse de l’EBITDA de 7.0%, conforme à notre ambition de croissance à moyen terme et nos perspectives pour l’année. Bien que notre plein potentiel de croissance ait été restreint par la performance de notre activité aux États-Unis, nous sommes restés fidèles à notre raison d’être et parfaitement concentrés sur l’exécution de notre stratégie.

Nous avons fait des choix disciplinés en matière de gestion des produits et d’affectation des ressources, réalisant une croissance généralisée avec des hausses des produits et des bénéfices dans quatre de nos cinq régions opérationnelles. Nos résultats témoignent de la force de la catégorie bière, de la résilience de notre entreprise et de nos collaborateurs, de la mise en œuvre constante de nos vecteurs de croissance réplicables et de notre engagement indéfectible à investir pour la croissance à long terme et la création de valeur.

Comme chaque année, il y a eu des succès à célébrer et des défis riches en enseignements. Nous tirons profit de ces enseignements et avançons dans une position plus forte pour réaliser notre plein potentiel de croissance.

Assurer une croissance constante et rentable

Nos produits ont augmenté de 7.8% durant l’EX23, avec une croissance des produits sur plus de 85% de nos marchés, stimulée par une augmentation des produits par hl de 9.9% résultant d’actions de tarification, de la premiumisation constante et d’autres initiatives de gestion des produits. Les volumes ont régressé de 1.7%, la croissance dans bon nombre de nos marchés émergents et en développement ayant été atténuée essentiellement par la performance aux États-Unis et par la faiblesse du secteur en Europe.

L’EBITDA a augmenté de 7.0%, la croissance de nos produits ayant été partiellement atténuée par l’impact négatif anticipé des devises et du prix des produits de base, et par la hausse des investissements en ventes et marketing. Le BPA sous-jacent était de 3.05 USD, ce qui représente une hausse de 0.02 USD par action par rapport à l’EX22.

Progression de nos priorités stratégiques

-

Mener et développer la catégorie

Nous restons concentrés sur la mise en œuvre cohérente de nos cinq leviers d’expansion de catégorie éprouvés et réplicables. Durant l’EX23, la catégorie bière et Beyond Beer a continué de remporter des parts d’alcool par volume au niveau mondial, grâce à des gains en Amérique du Sud et en Chine, selon Euromonitor.

Nous avons concentré nos investissements sur les méga-marques de notre portefeuille qui stimulent la majorité de notre croissance et sur les méga-plateformes mondiales que les consommateurs adorent et qui rassemblent les gens. Notre portefeuille de marques est inégalé, avec 7 des 10 marques de bière les plus prestigieuses au monde, selon Kantar BrandZ, et 20 marques de bière emblématiques rapportant des milliards de dollars de produits. L’association de nos marques emblématiques à des méga-plateformes, comme les Jeux olympiques, la Coupe du monde de la FIFATM, la Copa America, la NFL, l’UFC, la NBA, Lollapalooza et Tomorrowland nous place dans une position unique pour mener et développer la catégorie.

La pertinence, l’authenticité et la créativité efficace de notre travail de marketing continuent d’être reconnues. Au Cannes Lions International Festival of Creativity 2023, des campagnes et des marques de l’ensemble de nos 5 régions opérationnelles ont été récompensées, et nous avons eu l’honneur d’être nommés Creative Marketer of the Year pour la deuxième année consécutive.- Participation à la catégorie : Durant l’EX23, le pourcentage de consommateurs effectuant des achats dans notre portefeuille de marques a augmenté ou est resté stable sur la majorité de nos marchés, selon nos estimations. Nos innovations de marques, d’emballages et de liquides ont favorisé une hausse de participation des consommateurs féminins sur les marchés clés en Afrique, en Amérique latine et en Europe, ainsi que des nouveaux consommateurs en âge légal de boire aux États-Unis et au Canada.

- Supériorité core : Notre portefeuille mainstream a réalisé une hausse des produits à un chiffre dans le haut de la fourchette durant l’EX23, avec une hausse à deux chiffres sur des marchés tels que l’Afrique du Sud, la Colombie et la République dominicaine. Nos marques mainstream ont gagné ou maintenu leur part de segment sur la majorité de nos marchés clés, selon nos estimations.

- Développement des occasions : Notre portefeuille mondial de bières sans alcool a continué à se surpasser, enregistrant une hausse des produits de près de 20% au cours de l’EX23, notre performance ayant été tirée par Budweiser Zero et Corona Cero. Nos produits numériques de vente directe aux consommateurs nous ont permis de développer une connaissance approfondie des consommateurs et de nouvelles occasions de consommation, telles que les Corona Sunset Hours, les Brahma Soccer Wednesdays et une hausse de la consommation à domicile de packs de bouteilles en verre consignées.

- Premiumisation : Notre portefeuille de bières above core a généré une hausse des produits d’un peu plus de 10% durant l’EX23, nos marques premium et super premium gagnant des parts de segment dans plusieurs marchés clés dont l’Afrique du Sud, le Mexique et le Brésil, selon nos estimations. Nos méga-marques mondiales ont généré une hausse des produits de 18.2% en dehors de leurs marchés domestiques, Corona en tête avec une croissance de 22.1%. Budweiser a réalisé une hausse des produits de 17.1%, avec une croissance généralisée sur plus de 25 marchés, Stella Artois a enregistré une croissance de 18.8% et Michelob Ultra une croissance de 7.5%.

- Beyond Beer : Au cours de l’EX23, nos activités Beyond Beer ont généré environ 1.5 milliard d’USD de produits et ont enregistré une hausse à un chiffre dans la moyenne de la fourchette, la croissance mondiale ayant été partiellement atténuée par la performance des seltzer à base de malt aux États-Unis. La croissance a été principalement stimulée par Brutal Fruit et Flying Fish en Afrique, notre portefeuille de boissons spiritueuses prêtes à boire aux États-Unis et Beats au Brésil, qui ont tous enregistré une hausse à deux chiffres des produits.

-

Digitaliser et monétiser notre écosystème

La transformation numérique de notre route-to-consumer est une évolution fondamentale dans la manière dont nous faisons des affaires et servons nos clients. Nos plateformes numériques nous permettent d’augmenter la distribution de nos marques, de réduire notre coût de service et d’améliorer notre relation avec les clients et les consommateurs. C’est un avantage compétitif clé et nous continuons d’explorer de nouvelles façons de monétiser nos atouts numériques et physiques pour créer des flux de produits rentables supplémentaires.-

Digitaliser nos relations avec nos plus de six millions de clients dans le monde : Au 31 décembre 2023, BEES était opérationnelle sur 26 marchés, environ 70% de nos produits du 4T23 ayant été générés à travers les plateformes numériques B2B. Au cours de l’EX23, BEES a atteint 3.7 millions d’utilisateurs actifs mensuels et réalisé 39.8 milliards d’USD en valeur brute des marchandises, soit une croissance de 27% par rapport à l’EX22.

BEES Marketplace était opérationnelle sur 15 marchés, et parmi les consommateurs de BEES, 67% sont également acheteurs Marketplace. Marketplace a généré environ 1.5 milliards d’USD en valeur brute des marchandises provenant des ventes de produits tiers cette année, soit une croissance de 52% par rapport à l’EX22. - Se placer en tête des solutions DTC : Notre écosystème omnicanal direct-to-consumer (DTC) de produits numériques et physiques a généré des produits d’environ 1.5 milliard d’USD cette année. Nos méga-marques DTC, Ze Delivery, TaDa et PerfectDraft sont disponibles sur 21 marchés, ont honoré plus de 69 millions de commandes en ligne et ont généré plus de 550 millions d’USD de produits au cours de l’EX23, une croissance de 15% par rapport à l’EX22.

- Dégager de la valeur de notre écosystème : Nous continuons d’explorer des opportunités de générer des flux de produits supplémentaires et évolutifs pour nos activités à travers EverGrain, notre société d’ingrédients à base d’orge surcyclé, et Biobrew, notre entreprise de fermentation de précision.

-

Digitaliser nos relations avec nos plus de six millions de clients dans le monde : Au 31 décembre 2023, BEES était opérationnelle sur 26 marchés, environ 70% de nos produits du 4T23 ayant été générés à travers les plateformes numériques B2B. Au cours de l’EX23, BEES a atteint 3.7 millions d’utilisateurs actifs mensuels et réalisé 39.8 milliards d’USD en valeur brute des marchandises, soit une croissance de 27% par rapport à l’EX22.

-

Optimiser nos activités

-

Maximiser la création de valeur : Notre objectif visant à maximiser la création de valeur à long terme repose sur les trois domaines que nous ciblons : l’affectation optimisée des ressources, une solide gestion des risques et une structure de capital efficace. Notre culture de discipline financière au quotidien nous permet d’optimiser l’affectation des ressources et d’investir pour la croissance. Durant l’EX23, nous avons investi 11.6 milliards d’USD en dépenses d’investissement ainsi qu’en ventes et marketing tout en générant une trésorerie disponible d’environ 8.8 milliards d’USD, soit une hausse de 0.3 milliard d’USD par rapport à l’EX22.

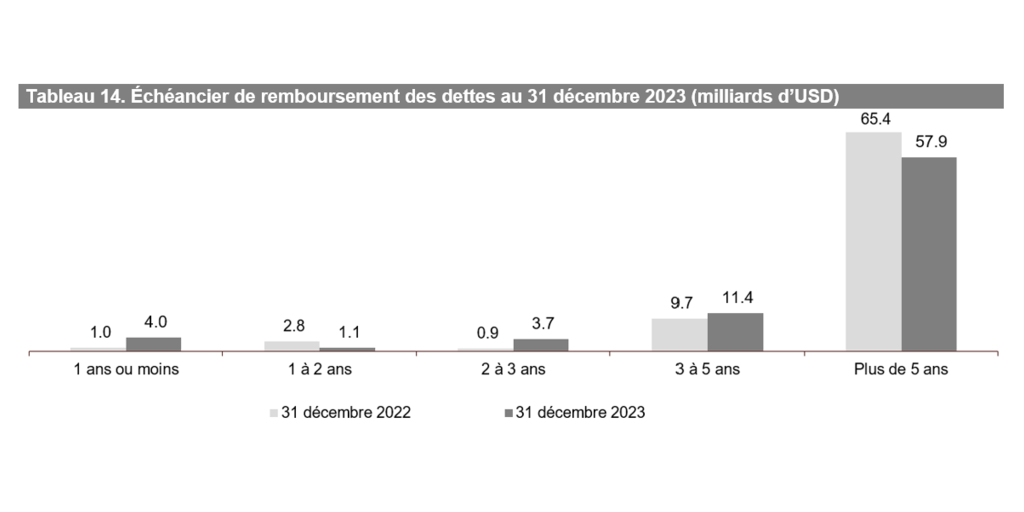

Nous avons continué notre processus de désendettement, en réduisant la dette brute de 1.8 milliard d’USD pour atteindre 78.1 milliards d’USD, ce qui se traduit par un ratio endettement net/EBITDA de 3.38x au 31 décembre 2023. Notre solide gestion des risques a été reconnue plus tôt cette année par Moody’s, qui a revu notre note de crédit à la hausse de Baa1 à A3, et par S&P, qui a fait de même de BBB+ à A-.

Par conséquent, nous disposons d’une flexibilité supplémentaire dans nos choix d’affectation du capital. Le conseil d’administration d’AB InBev a proposé un dividende pour l’exercice de 0.82 EUR par action, une hausse de 9% par rapport à l’EX22. En outre, au 23 février 2024, nous avons finalisé près de 90% de notre programme de rachat d’actions d’1 milliard d’USD annoncé le 31 octobre 2023. -

Promouvoir nos priorités de développement durable : Au cours de l’EX23, nous avons continué à progresser vers nos objectifs ambitieux de développement durable pour 2025. Nous avons contracté l'équivalent de 100% de notre volume mondial d'électricité achetée auprès de sources renouvelables, dont 73.6% sont opérationnelles. Depuis 2017, nous avons réduit nos émissions absolues de Scope 1 et 2 de 44% et l’intensité des émissions de Scope 1, 2 et 3 de 24.2%. Au niveau de l’agriculture durable, 95% de nos producteurs directs répondaient au critère « qualifiés », 92% étaient « connectés » et 86% étaient « indépendants financièrement ». En matière de gestion de l’eau, nous investissons dans des efforts de restauration et de conservation sur 100% de nos sites dans des zones très sensibles, avec une amélioration déjà perceptible au niveau de la santé des bassins versants sur 56% des sites visés par notre objectif pour 2025. Au niveau de l’économie circulaire appliquée aux emballages, 77.5% de nos produits étaient conditionnés dans des emballages à contenu consigné ou fabriqués à base de matériaux majoritairement recyclés. Nous réalisons également des avancées concernant notre ambition d’atteindre le « net zéro » d’ici 2040, avec 36 projets « lighthouse » mis en œuvre de par le monde en 2023.

En reconnaissance de notre leadership en matière de transparence et de performance d'entreprise en matière de changement climatique et de sécurité de l'eau, nous avons obtenu un score double A de la part du CDP.

Nous nous engageons à promouvoir une consommation responsable et à contribuer à l’amélioration des habitudes de modération dans le monde entier. Nous avons investi 900 millions d’USD dans le marketing des normes sociales depuis 2016 et sommes en bonne voie d’atteindre notre objectif d’1 milliard d’USD d’ici 2025. Nous avons également lancé la plus grande initiative d’étiquetage informatif volontaire, 100% de nos étiquettes affichant désormais des symboles de consommation réfléchie et des messages incitant à la modération sur 26 marchés.

Pour plus de détails, veuillez vous référer à nos Déclarations en matière de durabilité dans notre rapport annuel 2023, ici.

-

Maximiser la création de valeur : Notre objectif visant à maximiser la création de valeur à long terme repose sur les trois domaines que nous ciblons : l’affectation optimisée des ressources, une solide gestion des risques et une structure de capital efficace. Notre culture de discipline financière au quotidien nous permet d’optimiser l’affectation des ressources et d’investir pour la croissance. Durant l’EX23, nous avons investi 11.6 milliards d’USD en dépenses d’investissement ainsi qu’en ventes et marketing tout en générant une trésorerie disponible d’environ 8.8 milliards d’USD, soit une hausse de 0.3 milliard d’USD par rapport à l’EX22.

À l’avenir

En faisant le point sur 2023, nous constatons que même si notre plein potentiel était restreint, les atouts fondamentaux de notre entreprise ont stimulé une nouvelle année de croissance rentable et constante. La bière est une catégorie vaste, rentable et en croissance, qui gagne des parts de marché d’alcool au niveau mondial et dispose d’une marge significative de premiumisation. Notre empreinte diversifiée, notre échelle mondiale, ainsi que notre écosystème inégalé nous placent dans une position unique pour mener et développer la catégorie. Nous disposons de vecteurs de croissance réplicables, tels qu’un portefeuille de méga-marques que les consommateurs adorent, des produits numériques qui génèrent de la valeur et un modèle d’expansion de catégorie qui stimule la croissance interne. Notre activité assure une rentabilité et une génération de trésorerie supérieures et notre cadre dynamique d’affectation de capital nous offre de la flexibilité pour maximiser la création de valeur. La résilience, l’engagement implacable et la profonde culture d’ownership de nos collaborateurs sont véritablement indéfectibles, et nous remercions tous nos collègues de par le monde pour leur travail acharné et leur dévouement.

À l’horizon 2024, notre raison d’être en tant qu’entreprise reste plus pertinente que jamais. Guidés par notre stratégie et notre focalisation sur le client et le consommateur, nous sommes boostés par les opportunités qui s’annoncent de renforcer la catégorie par le biais de nos méga-marques et plateformes. Nous sommes convaincus du potentiel de la catégorie bière, des fondamentaux de notre entreprise et de nos collaborateurs, et de notre capacité à générer de la valeur supérieure à long terme et à créer un avenir avec plus de célébrations.

Perspectives 2024

(i) Performance générale : Nous prévoyons une hausse de notre EBITDA conforme à nos perspectives à moyen terme, soit entre 4-8%1. Les perspectives pour l’EX24 reflètent notre évaluation actuelle de l’inflation et du contexte macroéconomique.

(ii) Coûts financiers nets : Les charges nettes d’intérêts liées aux retraites et les charges de désactualisation devraient se situer entre 220 et 250 millions d’USD par trimestre, en fonction de la fluctuation des devises et des taux d’intérêt. Pour l’EX24, le coupon moyen de la dette brute devrait se situer autour de 4%.

(iii) Taux d’imposition effectif (TIE) : Le TIE normalisé pour l’EX24 devrait se situer entre 27% et 29%. Les perspectives relatives au TIE ne tiennent pas compte de l’impact d’éventuelles modifications futures de la législation.

(iv) Dépenses nettes d’investissement : Les dépenses nettes d'investissement de l’EX24 devraient se situer entre 4.0 et 4.5 milliards d'USD.

1Veuillez vous référer à la mise à jour de la présentation de la croissance interne pour l’EX24 à la page 16 |

Tableau 1. Résultats consolidés (millions d'USD) | |||

4T22 | 4T23 | Croissance | |

interne | |||

Volumes totaux (milliers d'hls) | 148 775 | 144 706 | -2.6% |

Nos propres bières | 128 502 | 123 764 | -3.6% |

Volumes des non-bières | 19 421 | 19 998 | 3.0% |

Produits de tiers | 853 | 944 | 13.1% |

Produits | 14 668 | 14 473 | 6.2% |

Marge brute | 8 007 | 7 794 | 5.3% |

Marge brute en % | 54.6% | 53.9% | -49 bps |

EBITDA normalisé | 4 947 | 4 877 | 6.2% |

Marge EBITDA normalisé | 33.7% | 33.7% | -2 bps |

EBIT normalisé | 3 608 | 3 491 | 6.9% |

Marge EBIT normalisé | 24.6% | 24.1% | 16 bps |

| |||

Bénéfice attribuable aux porteurs des capitaux propres d'AB InBev | 2 844 | 1 891 | |

Bénéfice sous-jacent attribuable aux porteurs des capitaux propres d'AB InBev | 1 739 | 1 661 | |

| |||

Bénéfice par action (USD) | 1.41 | 0.94 | |

Bénéfice sous-jacent par action (USD) | 0.86 | 0.82 | |

EX22 | EX23 | Croissance | |

interne | |||

Volumes totaux (milliers d'hls) | 595 133 | 584 728 | -1.7% |

Nos propres bières | 517 990 | 505 899 | -2.3% |

Volumes des non-bières | 73 241 | 74 810 | 2.1% |

Produits de tiers | 3 903 | 4 019 | 4.7% |

Produits | 57 786 | 59 380 | 7.8% |

Marge brute | 31 481 | 31 984 | 6.7% |

Marge brute en % | 54.5% | 53.9% | -53 bps |

EBITDA normalisé | 19 843 | 19 976 | 7.0% |

Marge EBITDA normalisé | 34.3% | 33.6% | -23 bps |

EBIT normalisé | 14 768 | 14 590 | 6.4% |

Marge EBIT normalisé | 25.6% | 24.6% | -31 bps |

| |||

Bénéfice attribuable aux porteurs des capitaux propres d'AB InBev | 5 969 | 5 341 | |

Bénéfice sous-jacent attribuable aux porteurs des capitaux propres d'AB InBev | 6 093 | 6 158 | |

| |||

Bénéfice par action (USD) | 2.97 | 2.65 | |

Bénéfice sous-jacent par action (USD) | 3.03 | 3.05 |

Tableau 2. Volumes (milliers d'hls) | ||||||

4T22 | Scope | Croissance | 4T23 | Croissance interne | ||

interne | Volumes totaux | Volumes de nos propres bières | ||||

Amérique du Nord | 23 451 | - 149 | -3 563 | 19 738 | -15.3% | -16.2% |

Amériques du Centre | 38 286 | - | 348 | 38 635 | 0.9% | 0.9% |

Amérique du Sud | 46 860 | - | - 157 | 46 704 | -0.3% | -2.0% |

EMEA | 24 094 | 50 | - 180 | 23 964 | -0.7% | -1.0% |

Asie-Pacifique | 15 903 | - | - 438 | 15 465 | -2.8% | -2.9% |

Exportations Globales et Sociétés Holding | 181 | -52 | 71 | 200 | 55.0% | 54.8% |

AB InBev au niveau mondial | 148 775 | - 151 | -3 919 | 144 706 | -2.6% | -3.6% |

EX22 | Scope | Croissance | EX23 | Croissance interne | ||

interne | Volumes totaux | Volumes de nos propres bières | ||||

Amérique du Nord | 102 674 | -118 | -12 417 | 90 140 | -12.1% | -12.6% |

Amériques du Centre | 147 624 | - | 1 106 | 148 730 | 0.7% | 0.1% |

Amérique du Sud | 164 319 | - | -1 859 | 162 460 | -1.1% | -2.0% |

EMEA | 90 780 | 204 | - 771 | 90 213 | -0.8% | -1.1% |

Asie-Pacifique | 88 898 | - | 3 828 | 92 726 | 4.3% | 4.2% |

Exportations Globales et Sociétés Holding | 838 | -236 | -143 | 459 | -23.7% | -26.4% |

AB InBev au niveau mondial | 595 133 | - 151 | -10 255 | 584 728 | -1.7% | -2.3% |

Performance des marchés clés

États-Unis : Baisse des produits de 9.5%, impactés par la performance des volumes

-

Performance opérationnelle :

- 4T23 : Les produits ont reculé de 17.3%, les ventes aux détaillants diminuant de 12.1%, essentiellement en raison de la baisse des volumes de Bud Light. Les ventes aux grossistes ont régressé de 16.1%, en raison des retards de livraison plus importants en décembre. Les produits par hl ont reculé de 1.4%, en raison d’un mix négatif et après la hausse de prix d’octobre au 4T22. L’EBITDA a reculé de 34.2%, environ deux tiers de cette baisse étant attribuable à la performance de part de marché et le reste à la perte de productivité, à la hausse des investissements en ventes et marketing et aux mesures de soutien en faveur de nos partenaires grossistes.

- EX23 : Les produits ont diminué de 9.5%, avec une croissance des produits par hl de 3.7%. Les ventes aux grossistes ont reculé de 12.7% et les ventes aux détaillants ont baissé de 11.9%. L’EBITDA a diminué de 23.4%.

- Faits commerciaux marquants : Le secteur de la bière est resté résilient durant l’EX23, les volumes s’améliorant progressivement tout au long de l’année et la bière gagnant des parts de marché dans les ventes totales d’alcool en termes de valeur pour la consommation à domicile, selon Circana. Notre part de marché de la bière a connu une amélioration progressive et continue à partir de mai jusqu’à fin décembre. Bien que les produits de nos bières mainstream aient reculé cette année, nos méga-marques de bière above core ont continué de se développer. Dans le segment Beyond Beer, notre portefeuille de boissons spiritueuses prêtes-à-boire a enregistré une forte croissance à deux chiffres des volumes, surpassant le secteur. Pour soutenir notre stratégie à long terme, nous continuons d’investir dans nos méga-marques, nos mesures de soutien aux grossistes et nos méga-plateformes clés, notamment les partenariats avec la NFL, la MLB, la PGA et la NBA ainsi que de nouveaux partenariats avec l’UFC, Copa America et Team USA pour les Jeux olympiques et paralympiques.

Mexique : Croissance des produits et des bénéfices à un chiffre dans

Contacts

Investisseurs

Shaun Fullalove

Tél. : +1 212 573 9287

E-mail : shaun.fullalove@ab-inbev.com

Ekaterina Baillie

Tél. : +32 16 276 888

E-mail : ekaterina.baillie@ab-inbev.com

Cyrus Nentin

Tél. : +1 646 746 9673

E-mail : cyrus.nentin@ab-inbev.com

Médias

Media Relations

E-mail : media.relations@ab-inbev.com

Read full story here