Dette publique vs dette privée

Patrice GAUTRY, Chef économiste de l’Union Bancaire Privée

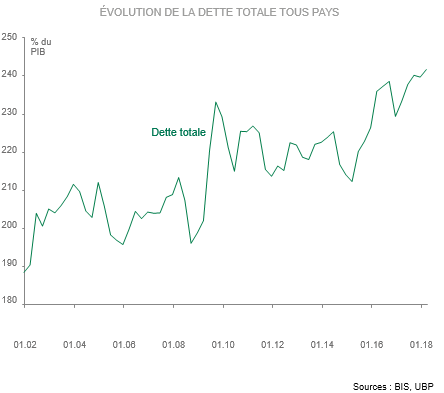

L’accumulation de dette a constamment augmenté depuis la crise financière, alors que les banques centrales viennent d’enclencher un cycle de resserrement monétaire et que la liquidité commence à se tarir.

Les taux longs et les spreads de crédit ne reflètent pas encore de risques majeurs, mais les marchés pourraient apparaître un peu trop complaisants quant à l’appréciation des risques.

A l’heure où se profile un régime monétaire moins accommodant, il est frappant de constater que le stock de dette mondial n’a cessé d’augmenter en termes agrégés. La période de taux faibles et de liquidités abondantes a encouragé l’endettement et le recours au levier financier, ce qui – dix ans après la crise – se traduit par une progression rapide de la dette totale par rapport à la croissance. Plus spécifiquement, les grandes places financières ont vu la dette de leurs agents augmenter plus rapidement que dans les autres pays, avec pour conséquence une accentuation des disparités, ainsi que des vulnérabilités réparties différemment d’un pays et d’un secteur à l’autre.

Aux Etats-Unis, la forte progression de la dette publique ressort comme le premier souci du FMI, loin devant celle des entreprises, dont le levier est, et devrait rester, contenu tant qu’elles bénéficient d’une profitabilité élevée. L’endettement des ménages est modérément reparti à la hausse, mais le service de la dette ne pose pas problème étant donné l’augmentation des revenus. En zone euro, la principale vulnérabilité provient de la dette publique, dont le poids rapporté au PIB demeure important depuis la crise financière, affichant seulement une timide décrue depuis 2016. La dette privée rapportée au PIB a, quant à elle, ralenti, mais le levier est plus soutenu pour les entreprises, et les ménages ont accru leur dépendance envers l’immobilier au travers des prêts hypothécaires. En Chine, la dette des ménages et des entreprises a progressé rapidement, et ces dernières ont augmenté leur levier – deux types de comportement que l’on retrouve dans d’autres pays émergents. Les risques chinois sont connus et liés au secteur bancaire non régulé. Il apparaît en outre que la dette publique au sein de l’univers émergent – qui s’était montrée stable entre 2007 et 2015 – a crû depuis 2016, même si elle reste inférieure à 100% du PIB.

La carte mondiale de l’endettement révèle des risques qui pourraient s’avérer élevés dans le cas d’un resserrement monétaire plus marqué, notamment du côté du secteur public, qui a profité des taux d’intérêt très bas. Par ailleurs, la dépendance vis-à-vis des capitaux étrangers demeure forte pour le financement des pays développés, mais aussi pour celui du secteur privé dans les pays émergents. Tant que la confiance se maintiendra, les marchés de capitaux ne refléteront pas d’inquiétude particulière. Néanmoins, en phase de resserrement monétaire, il convient de reconnaître que les taux longs gouvernementaux et les spreads de crédit sont encore très bas, ce qui laisse peu de marge pour absorber un choc ou une détérioration de la qualité du crédit.