Le deuxième pilier du nouveau marché haussier

Par Ben Laidler, Global Markets Strategist pour eToro

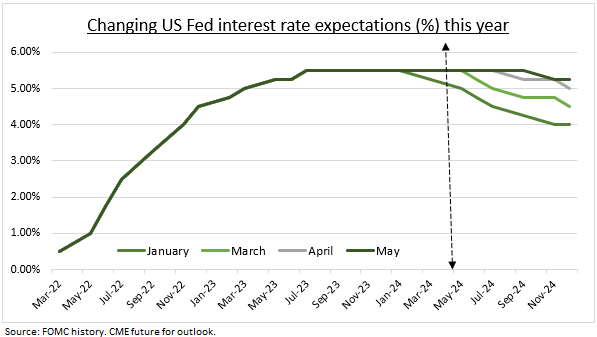

Le président de la Fed, M. Powell, a laissé la porte ouverte à des réductions des taux d’intérêt américains cette année. Elles seront moins nombreuses et commenceront plus tard, mais elles sont toujours prévues (voir le graphique). Il s’agit d’un deuxième pilier essentiel, avec l’augmentation des bénéfices, de notre thèse selon laquelle nous sommes au début d’un nouveau marché haussier. Mais tout n’est pas positif. Les marchés sont de plus en plus dépendants des données et potentiellement plus volatils, l’accent étant mis à court terme sur le rapport sur l’emploi d’aujourd’hui et sur la mise à jour de l’inflation du 15 mai. Les marchés pourraient également sous-évaluer le risque de hausse des taux. Cependant, nous pensons que le « choc des attentes » lié à la révision des taux d’intérêt va s’atténuer, tandis que l’inflation décalée dans les secteurs du logement, de la santé et de l’assurance aux États-Unis va diminuer et que le boom de la productivité dans le secteur de la technologie devrait se poursuivre.

Jay Powell a réussi à concilier une inflation plus forte et les attentes d’une réduction unique du marché cette année. Cela rend les marchés plus dépendants des données, l’accent étant mis sur le rapport sur l’emploi d’aujourd’hui, avec l’espoir d’un retour au rythme d’environ 200 000 emplois après une série de surprises à la hausse. De même, la mise à jour de l’inflation américaine du 15 avril est devenue « le chiffre le plus important pour les marchés », après avoir été bloquée dans une fourchette de 3 % pendant 10 mois. Les contrats à terme sur les taux d’intérêt sous-évaluent le risque, même lointain, d’une hausse des taux, alors même que les couvertures traditionnelles de l’inflation, telles que les matières premières, se sont améliorées.

La Fed a annoncé un triple effet positif en ralentissant sa politique de resserrement quantitatif de son bilan, qui s’élève encore à 7 400 milliards de dollars. Les bons du Trésor seront désormais écoulés à raison de 25 milliards de dollars par mois, contre 60 milliards de dollars auparavant. Cela permettra 1) d’alléger la pression sur le marché obligataire, qui souffre depuis longtemps, et sur les évaluations des actions à leur « juste valeur », 2) d’être cohérent et rassurant par rapport à l’évolution de l’économie. 2) est cohérent avec les baisses de taux d’intérêt à venir, la Fed essayant de maintenir ses deux principaux leviers politiques alignés de manière cohérente. Elle ne s’engagerait pas dans cette voie si une hausse des taux d’intérêt était potentiellement à l’ordre du jour. 3) Ce gradualisme politique réduit les risques de turbulences que nous avons connues en 2018.