Les céréales chutent, les métaux industriels bénéficient du soutien de la Chine

Par Ole S. Hansen – Saxo Bank

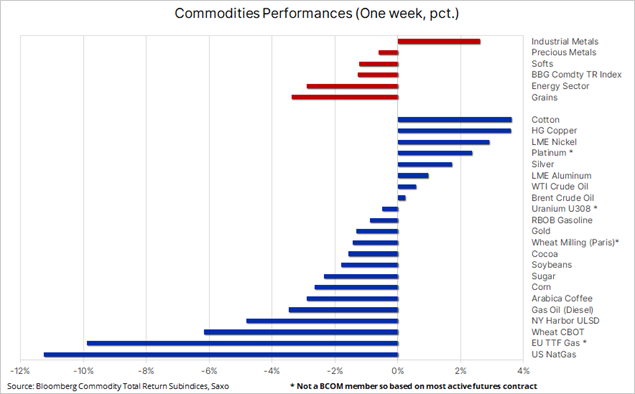

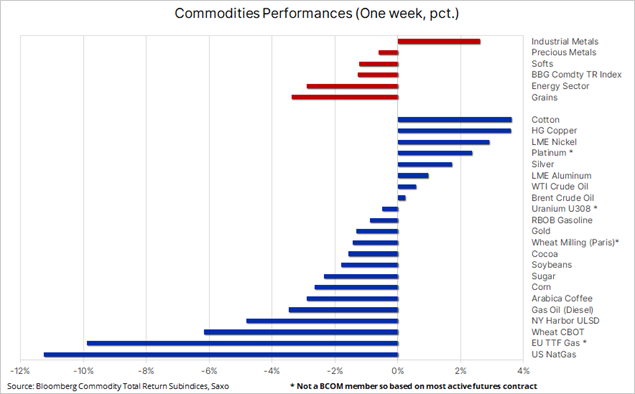

Les matières premières ont subi un nouveau revers la semaine dernière, tous les secteurs, à l’exception des métaux industriels, perdant du terrain dans un contexte d’offre abondante, de temps doux et d’appétit pour le risque modéré après que les traders aient fini par évaluer un nouveau retard dans le calendrier de la première baisse des taux d’intérêt américains. Dans l’ensemble, l’indice Bloomberg Commodity Total Return, coincé dans une fourchette relativement étroite au cours des deux derniers mois, s’est négocié en baisse d’environ 1,3 %, les pertes depuis le début de l’année s’élevant à 2,4 %. Ce chiffre ne tient toutefois pas compte du gaz naturel sous pression, dont l’indice est resté pratiquement inchangé sur l’année.

Au niveau individuel, l’hiver doux dans l’hémisphère nord continue de peser sur les prix du gaz naturel, en particulier aux États-Unis où le contrat à terme Henry Hub a chuté de plus de 11 % la semaine dernière, atteignant des niveaux qui n’avaient plus été observés depuis les fermetures liées au Covid en 2020. Le contrat a encore perdu de l’altitude après que l’EIA a fait état d’une réduction hebdomadaire des stocks de seulement 49 milliards de pieds cubes, soit quelque 100 milliards de pieds cubes de moins que la moyenne quinquennale. Avec le ralentissement de la demande hivernale, l’excédent par rapport à la moyenne à long terme a grimpé à 15,9 %, ce qui laisse d’amples réserves dans les installations de stockage souterraines avant la saison d’injection qui commence normalement vers le mois d’avril.

Le principal secteur à l’origine des performances négatives enregistrées depuis le début de l’année reste celui des céréales, qui a perdu plus de 22 % au cours de l’année écoulée, le maïs et le soja ayant atteint leur niveau le plus bas depuis trois ans la semaine dernière. La chute s’est prolongée après que l’USDA, lors de son forum annuel sur les perspectives, a présenté ses prévisions concernant les plantations américaines de 2024 et les stocks de fin de campagne pour 2024/25. Malgré la diminution des surfaces allouées au maïs et au blé, le rapport fait néanmoins état d’une forte augmentation des stocks de clôture pour les trois principales cultures, en raison d’une concurrence accrue à l’exportation entre l’Amérique du Sud et la Chine pour le maïs et le soja, ainsi que des prévisions de récoltes de blé exceptionnelles en Russie et en Europe pour la saison à venir. Les stocks américains de soja devraient augmenter de 38 % pour atteindre leur niveau le plus élevé depuis cinq ans, les stocks de maïs de 16,6 % pour atteindre leur niveau le plus élevé depuis 1988, tandis que les stocks de blé devraient augmenter de 16,9 % pour atteindre leur niveau le plus élevé depuis quatre ans. Dans l’ensemble, l’indice Bloomberg Grains a chuté à son plus bas niveau depuis trois ans, les pertes en glissement annuel atteignant 32 % pour le blé, 26,5 % pour le maïs et 9 % pour le soja.

Le fonds WisdomTree Grains, un produit négocié en bourse (ETC) éligible aux OPCVM conçu pour suivre le rendement total du sous-indice Bloomberg Grains, s’est réparti entre le soja (36,5 %), le maïs (35,2 %), le blé CBT (17,3 %) et le blé KCB (11 %).

Le secteur des métaux a connu une évolution contrastée, l’or subissant un recul à la suite d’une inflation américaine plus élevée que prévu, avant de retrouver un peu d’assurance après que les ventes au détail n’ont pas répondu aux attentes. L’argent, quant à lui, se dirige vers sa meilleure performance par rapport à l’or depuis décembre, soutenu par un fort rebond dans le secteur des métaux industriels avant la réouverture de la Chine après les vacances prolongées du Nouvel An lunaire.

Le gaz naturel mis à part, le reste du secteur de l’énergie s’est négocié de manière mitigée, les récentes fortes hausses des contrats de carburant raffiné s’étant quelque peu dégonflées, tandis que le pétrole brut s’est négocié presque inchangé sur la semaine, mais toujours plus près de la limite supérieure de la fourchette relativement étroite dans laquelle il s’est trouvé cette année. Nous continuons de penser que le Brent devrait rester dans une fourchette autour de 80 dollars le baril et que le WTI fera de même autour de 76 dollars, en partant du principe qu’une prime de risque géopolitique peinera à se constituer dans un contexte de risque limité de propagation de la crise actuelle au Moyen-Orient aux principales zones de production, tandis que le soutien sera assuré par des réductions de production prolongées de l’OPEP+ et une amélioration générale de l’appétit pour le risque à l’approche d’un prochain cycle de réduction des taux d’intérêt aux États-Unis.

Pas de changement dans nos perspectives haussières pour l’or et l’argent malgré ce dernier revers

Nous maintenons nos perspectives haussières pour l’or et l’argent, mais comme nous l’avons souligné à plusieurs reprises au cours des derniers mois, les deux métaux devraient rester bloqués jusqu’à ce que nous ayons une meilleure compréhension de la mise en œuvre des futures baisses de taux américaines. Jusqu’à la première réduction, le marché peut parfois se précipiter, en accumulant des attentes de réduction des taux à des niveaux qui rendent les prix vulnérables à une correction. Dans cette optique, l’orientation à court terme de l’or et de l’argent continuera d’être dictée par les données économiques à venir et leur impact sur le dollar, les rendements et, surtout, les attentes en matière de réduction des taux d’intérêt.

Le marché des taux d’intérêt à court terme reste l’un des principaux centres d’intérêt. Il est passé de plus de six réductions de 25 points de base des taux américains cette année à moins de quatre, tandis que les paris sur la date de la première réduction ont été repoussés au mois de juin, ce qui laisse potentiellement une fenêtre très étroite pour les réductions de taux. Ceci est basé sur l’hypothèse que le FOMC ne réduira probablement pas les taux à l’approche de l’élection présidentielle américaine de novembre, afin d’éviter d’être accusé de favoritisme envers le président sortant.

Après avoir cassé le support clé de la zone 2005-10$, le marché est actuellement engagé dans une bataille entre les ventes des stratégies de momentum à court terme et la demande physique continue – soutenant un plancher mou – des banques centrales et des investisseurs de détail, principalement au Moyen-Orient, en Inde et surtout auprès de la classe moyenne chinoise qui tente de préserver leurs fortunes en baisse à cause de la crise du marché immobilier, del’un des marchés boursiers les moins performants au monde, ainsi que de l’affaiblissement du yuan. Avant les vacances du Nouvel An chinois cette semaine, le World Gold Council a rapporté que la demande d’or en gros en Chine avait connu son plus fort mois de janvier, avec 271 tonnes achetées, tandis que la PBoC a rapporté le 15e achat d’or consécutif en janvier, ajoutant 10 tonnes à ses réserves d’or, ce qui porte le total à 2 245 tonnes.

Le fait que l’argent ait réussi à faire mieux que l’or pendant une semaine de faiblesse met en évidence son double rôle d’investissement et de métal industriel. La force des métaux industriels a non seulement permis d’empêcher l’argent de glisser sous le support clé de la zone des 22 onces, mais elle a également soutenu un fort rebond de couverture des positions courtes qui a vu le ratio or-argent chuter à son plus bas niveau de décembre, près de 87 onces d’argent pour une once d’or, alors qu’il avait récemment atteint un sommet de 92 onces.

À court terme, l’or a besoin de rétablir le support dans la zone des 2000 dollars, tandis que l’argent attendra la réouverture des marchés chinois la semaine prochaine pour voir si le secteur des métaux industriels peut s’appuyer sur les gains récents pour soutenir une tentative de l’argent de défier la résistance clé à 23,32, le sommet de la fin janvier ainsi que la moyenne mobile de 200 jours.

Cours de l’argent (XAGUSD) – Source Saxo

Les métaux industriels se tournent vers la Chine pour obtenir du soutien

Comme nous l’avons mentionné, le secteur des métaux industriels a fait un retour en force au cours d’une semaine qui a vu l’indice Bloomberg des métaux industriels s’effondrer à son plus bas niveau de septembre 2022 avant de remonter grâce à un optimisme croissant à l’approche de la réouverture des marchés chinois après les vacances prolongées du Nouvel An lunaire. La construction devrait redémarrer dans le plus grand consommateur de métaux au monde dans les semaines à venir, l’accalmie saisonnière de l’hiver touchant à sa fin. Pour l’instant, la reprise est principalement due à la couverture des positions courtes par les spéculateurs, notamment sur les contrats à terme sur le cuivre HG, où les fonds spéculatifs et les CTA ont multiplié par six leur position courte nette au cours de la semaine du 6 février, pour atteindre 20 500 contrats.

Dans l’ensemble, le cuivre se maintient dans une fourchette, les inquiétudes concernant la croissance chinoise étant compensées par les spéculations selon lesquelles le gouvernement chinois devra faire davantage pour soutenir une économie en difficulté, sans oublier la perspective d’un resserrement du marché alors que la transformation verte continue de prendre de l’ampleur et que les mineurs réduisent leurs prévisions de production face à des gisements plus difficiles à exploiter, à des coûts croissants, à des restrictions d’eau et à un examen plus approfondi des nouveaux permis.

Au prix actuel d’environ 3,80 $, le contrat à terme sur le cuivre HG se négocie près du centre d’une fourchette qui s’est établie entre le bas de juillet 2022 à 3,13 $ la livre et le haut de janvier 2023 à 4,355 $ la livre. Nous nous attendons à ce que cette fourchette se poursuive jusqu’à ce que les tensions attendues sur l’offre deviennent plus visibles, en particulier au cours du second semestre de l’année.

Cuivre HG – Source : Saxo