Macroéconomie : une rentrée studieuse

Par Bénédicte Kukla, Senior Investment Officer – Indosuez Wealth Management

Il aurait été facile de plonger dans le pessimisme ambiant du marché cet été, notamment sur l’économie américaine, où les chiffres de l’emploi auraient pu rapidement nous déstabiliser. Mais en période de rentrée, nous nous concentrons sur nos devoirs et ne décelons pas de récession aux États-Unis, des signes de reprise au Royaume-Uni et certaines économies asiatiques se portent mieux malgré un pessimisme (excessif) autour de la Chine.

ÉTATS-UNIS : VERS UN ATTERRISSAGE EN DOUCEUR

Notre scénario légèrement supérieur au consensus sur les États-Unis s’appuie sur la résilience du consommateur américain. Certes, l’excès d’épargne appartient au passé, tout comme les salaires élevés d’un marché du travail tendu post-pandémie.

Les créations d’emplois ralentissent, sans pour autant s’effondrer, avec des facteurs d’offre, tels que l’immigration, contribuant à une légère hausse du taux de chômage (4,2 % en août). Malgré cela, le marché de l’emploi reste robuste (avec plus d’une offre d’emploi par chômeur), et les salaires réels demeurent élevés. Les bilans des ménages sont solides, avec des niveaux d’endettement relativement bas (70 % du PIB contre 100 % en 2007), soutenus par des effets de richesse liés aux performances favorables des marchés immobiliers et boursiers.

Par ailleurs, les licenciements se maintiennent à des niveaux historiquement bas, les entreprises disposant encore de marges importantes. Dans l’ensemble, la consommation privée devrait ralentir, passant de 3 % en variation trimestrielle annualisée à 2 % dans les prochains mois, à mesure que le marché du travail se normalise. Bien que les baisses de taux de la Fed prennent du temps à se faire sentir dans l’économie, les conditions financières commencent déjà à s’améliorer et devraient faciliter cette transition vers une croissance plus modérée. Les enquêtes des constructeurs de logements signalent également une amélioration des ventes à venir, les taux hypothécaires commençant à reculer (6,3 % pour un prêt à 30 ans contre 7,4 % en mai 2024). La Fed a clairement indiqué que sa priorité se tourne désormais vers le marché de l’emploi, l’inflation étant revenue à des niveaux plus acceptables (2,5 % en glissement annuel (GA) en août).

Toutefois, l’inflation dans les services pourrait encore constituer un risque pour l’assouplissement monétaire, de même que les prochaines élections présidentielles. En effet, les deux principaux candidats sont jugés peu favorables à la soutenabilité budgétaire, mais un regain de la campagne de Donald Trump accroîtrait l’incertitude économique et sociale, tandis que sa politique étrangère basée sur une augmentation des droits de douane raviverait les inquiétudes inflationnistes.

EN QUÊTE DE CROISSANCE AILLEURS

L’Europe traverse actuellement une période de croissance modérée (le PIB a progressé de 0,2 % en variation trimestrielle au T2 2024). Le troisième trimestre devrait être plus favorable grâce à un boom du tourisme en Espagne (+12 % sur un an) et à l’impact temporaire des Jeux Olympiques en France (contribuant à +0,3 point de PIB au T3 2024 selon l’INSEE1). Les consommateurs allemands devraient également accroître leurs dépenses grâce à la hausse des salaires (+4 % au premier semestre 2024 selon la Bundesbank), soutenue par des mesures de compensation de l’inflation et des pénuries persistantes de main-d’œuvre.

Cependant, ces bonnes nouvelles sont limitées, car le secteur industriel allemand, structurellement pénalisé par ses exportations, continuera à peser sur les perspectives européennes. L’Allemagne a besoin d’investissements massifs pour sa transition énergétique, mais elle est freinée par un soutien budgétaire et monétaire limité. Le récent rapport de 400 pages de Mario Draghi sur la compétitivité de l’Union européenne (UE) souligne l’urgence d’investir et de mutualiser la dette au sein de l’UE, un besoin qui ne concerne plus seulement les pays périphériques (le PIB grec a progressé de 1,1 % au T2 2024), mais aussi le cœur de l’Europe.

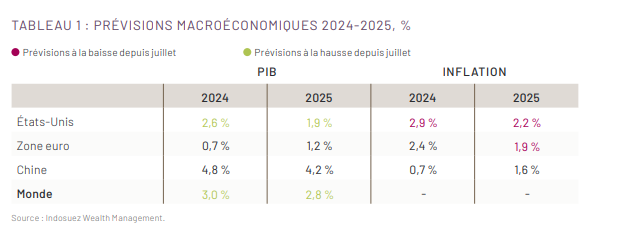

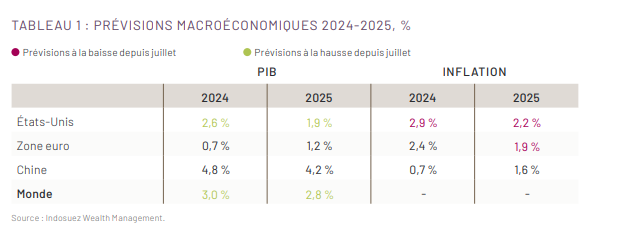

Dans ce contexte, nous maintenons une prévision de croissance en-dessous du consensus pour la zone euro à l’horizon 2025 (Tableau 1), et avons revu à la baisse nos attentes d’inflation, en partie en raison de la récente baisse des prix du pétrole (-15 % durant l’été).

Les prix du pétrole diminuent en partie à cause des inquiétudes sur la demande chinoise. Bien que la Chine continue de croître, ses données mensuelles déçoivent régulièrement les attentes des investisseurs (des ventes au détail à +2,1 % sur un an en août et une production industrielle ralentissant à +4,5 %). Nos prévisions de croissance pour le PIB chinois restent inchangées, mais les risques sont clairement orientés à la baisse. Le climat domestique reste marqué par les difficultés du secteur immobilier, et la contraction des prêts bancaires ne suggère pas de nouvelles mesures de relance, rendant l’objectif officiel de 5 % de croissance du PIB de plus en plus irréaliste.

En revanche, d’autres marchés émergents se portent relativement bien. Les derniers indices PMI indiquent que ces économies (hors Chine) ont progressé légèrement au-dessus de leur moyenne à long terme en août. L’Inde se distingue par une demande domestique toujours dynamique, tandis que le Brésil a renoué avec la croissance en août, bien qu’il continue de lutter contre une inflation persistante (+4,2 %), obligeant le BCB (Banco Central do Brasil) à rester une exception parmi les décideurs des banques centrales.