Nos thèmes d’investissement mis à l’épreuve

Jean Boivin – PhD, Managing Director – Responsable Mondial de la Recherche pour le BlackRock Investment Institute (BII)

Les tensions commerciales mondiales se sont intensifiées cet été. Cette évolution confirme un point clé de nos perspectives mais pourrait aussi remettre en cause notre position modérément pro-risque.

Les actifs risqués ont rebondi la semaine dernière, après avoir subi un « sell-off » dû aux inquiétudes liées aux échanges commerciaux. Les chiffres de la consommation américaine ont été mitigés et le risque d’un Brexit sans accord s’est accru.

La bonne tenue de la consommation aux États-Unis a soutenu la croissance du pays, alors que sa production manufacturière chute. Les chiffres de l’emploi américain de cette semaine indiqueront si cette tendance va ou non se maintenir.

Les tensions commerciales entre les États-Unis et la Chine se sont accentuées, confirmant le thème d’une poussée protectionniste que nous avions développé dans nos Perspectives à mi-2019, et les rendements obligataires ont chuté à de nouveaux plus bas. Nous ne prévoyons cependant pas de récession à court terme, en l’absence d’indices réels de vulnérabilités financières et dans un contexte de soutien d’une extension du cycle par les banques centrales. Pourtant, la poussée protectionniste s’est avérée plus forte que nous ne le pensions, accroissant la probabilité de futurs accidents. Cette évolution pourrait remettre en cause notre position modérément pro-risque.

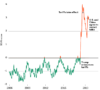

Source : BlackRock Investment Institute, et données de Refinitiv Datastream, août 2019.

Notes : Nous identifions des mots spécifiques liés au risque géopolitique en général et à nos 10 principaux risques. Nous utilisons ensuite l’analyse de texte pour calculer la fréquence de leur apparition dans les bases de données Refinitiv Broker Report et Dow Jones Global Newswire, ainsi que sur Twitter. Nous ajustons ensuite pour déterminer si le langage reflète un sentiment positif ou négatif, et nous attribuons une note. Un score nul représente l’évolution moyenne de l’IRBG depuis 2003 jusqu’à aujourd’hui. Un score de un signifie que le niveau BGRI est supérieur d’un écart-type à la moyenne. Nous pesons plus lourdement les lectures récentes dans le calcul de la moyenne. Nous avons récemment amélioré la méthodologie de notre BGRI mondiale, en la liant étroitement à nos autres risques et en mettant à jour les mots clés. Le scénario de risque de l’IRBG n’est présenté qu’à titre indicatif et ne reflète pas tous les résultats possibles étant donné que les risques géopolitiques évoluent constamment.

Les relations commerciales américano-chinoises ont continué de s’envenimer, à la suite de diverses mesures de représailles prises par les deux pays, et ce alors que l’été s’achève dans de nombreuses régions du monde et que la rentrée scolaire est là. Ces derniers mois, entre autres rebondissements, il y a eu l’annonce de l’application de nouveaux droits de douane par les États-Unis comme par la Chine, ainsi que des décisions politiques américaines de plus en plus erratiques, liées notamment aux échanges commerciaux, qui en viennent à menacer les principes et les institutions régissant de longue date l’économie mondiale. Notre indicateur mesurant l’attention portée par le marché au risque géopolitique représenté par l’aggravation des tensions commerciales mondiales a réagi à la hausse, sans aller cependant jusqu’à atteindre ses pics record de l’été 2018 (se reporter à l’augmentation apparaissant à l’extrême droite du graphique ci-dessus).

Se concentrer sur la résilience des portefeuilles

Nous avions expliqué, dans nos Perspectives d’investissement à mi-année, que le regain de protectionnisme était devenu le principal moteur du marché. Depuis, le risque qu’il représente n’a cessé de croître. L’escalade récente du conflit entre les États-Unis et la Chine a rendu la planification de l’activité encore plus incertaine et a affaibli l’économie. Notre Tableau de bord macroéconomique indique une expansion mondiale en décélération. Et nous estimons qu’il est peu probable que les États-Unis et la Chine concluent un accord global à court terme ; le mieux qui puisse maintenant arriver, ce serait une trêve commerciale jusqu’à novembre 2020. Des droits de douane vont maintenant s’appliquer à la plupart des échanges commerciaux américano-chinois, et ce pour une période prolongée. Les différends commerciaux se sont également multipliés au-delà de la sphère des États-Unis et de leurs alliés, et il existe de nombreux autres risques géopolitiques, dont la perspective d’un « Brexit dur » à court terme (voir notre Tableau de bord des risques géopolitiques).

La poussée protectionniste a jusqu’ici annulé l’effet positif sur le marché du virage accommodant pris les banques centrales l’un des autres thèmes développés dans nos Perspectives : l’étirement du cycle. Un nouveau soutien des banques centrales, en cours et attendu, devrait d’ailleurs contribuer à prolonger le cycle. Après que la Réserve fédérale américaine (Fed) a déçu les marchés en juillet, la Banque centrale européenne (BCE) pourrait annoncer un plan de relance et la Fed une nouvelle baisse de taux ce mois-ci. La Fed pourrait même pratiquer une baisse plus marquée que nous ne le prévoyions ; nous pensons cependant qu’un assouplissement supplémentaire d’un point de pourcentage envisagé par les marchés d’ici fin 2020 est irréaliste. Pour partie, cela s’explique par le fait que la politique monétaire n’est pas le bon remède contre une guerre commerciale généralisée. Sa marge d’action serait en effet limitée si l’économie se contractait dans le futur. Et même si la guerre commerciale est clairement préjudiciable à la croissance, l’inflation américaine pourrait encore augmenter à court terme selon nous, en raison de l’effet direct ponctuel des nouveaux droits de douane et, à long terme, en raison des retombées négatives des tensions commerciales sur les capacités de production. Du côté des indicateurs de croissance, nous surveillons de près les données des marchés du travail et de la consommation aux États-Unis, afin de détecter les éventuelles répercussions d’une chute de la production manufacturière.

Quelle conclusion en tirer ?

Nos principaux thèmes et opinions d’investissement demeurent inchangés, mais nous surveillons avec prudence les fondamentaux et l’évolution des prix en raison du renforcement du protectionnisme et de la chute des rendements qui en découle. Dans un tel contexte, une détérioration remettrait en cause la préférence générale que nous accordons aux actions par rapport aux obligations. Les emprunts d’État ont montré cet été leur capacité à offrir un contrepoids aux portefeuilles, mais un certain nombre d’entre eux pourraient se rapprocher de leur limite inférieure effective. En ce qui concerne les actions, nous favorisons toujours les valeurs américaines pour leurs valorisations raisonnables et leur biais de qualité.