Une rentrée nerveuse

APICIL AM

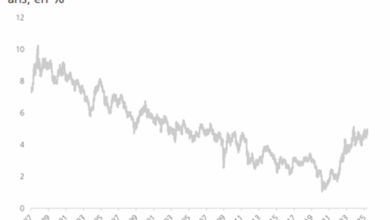

Ça y est, le « pivot » de la FED est là. Après deux ans et demi depuis le début du cycle de restriction monétaire, dont la rapidité n’a d’égale que les années 70 après 14 mois de taux maintenus à de tels niveaux, la banque centrale américaine a décidé de frapper fort. En effet, les membres se sont accordés sur 50 points de base (bps) de baisse des taux directeurs afin « d’équilibrer » les forces en présence (inflationnistes et activité/emploi). Opération réalisée d’une main de maître, avec une communication rassurante qui a suffi au marché pour repartir de plus belle. M. Powell a justifié la baisse de 50 pbs par la nécessité de « recalibrer » la politique monétaire, non pas face à un risque de récession, mais pour accompagner le marché du travail.

L’enjeu maintenant est d’anticiper jusqu’où ces taux sont prêts à baisser et à quelle rapidité. Deux définitions s’imposent. Le taux «terminal » est le taux directeur sur lequel la banque centrale

devrait atterrir une fois qu’elle aura suffisamment assoupli sa politique. Cette notion de taux terminal est une cible à moyen terme et est spécifique au cycle de taux dans lequel nous sommes. Il conviendra aussi maintenant de suivre le taux « neutre » qui correspond à un taux plus long terme d’équilibre. Un taux d’équilibre théorique qui ne stimule ni ne freine la croissance économique pour une inflation maîtrisée.

Fin septembre, le taux terminal anticipé par le marché était légèrement en dessous de la cible du taux dit « neutre » relevé par les membres de la Fed à 2,9%. Il y a encore du chemin à parcourir. Il n’y a pas de doute sur la tendance baissière des taux et sur le potentiel du segment obligataire dans ce contexte, néanmoins il nous semblait en septembre que les taux souverains avaient été un peu vite en besogne. Nous anticipions une activité économique en meilleure forme que ce qui prévalait depuis cet été, ainsi qu’une inflation durablement plus élevée, ce qui passera mécaniquement par un rebond de l’ensemble de la courbe à court terme. Ceci créera des points d’entrée attractifs pour s’exposer aux obligations. Depuis, en octobre, les données sur l’emploi sont venues contrecarrer rapidement la pensée d’un atterrissage brutal de l’économie. À titre illustratif, les dernières données mensuelles de créations d’emplois, sorties la semaine dernière, ont été bien plus dynamiques qu’attendu (à 254 k vs 150 k attendu et 159 k en août révisé à la hausse), tandis que le taux de chômage a également diminué à 4,1%. Signe qu’un retour des pressions inflationnistes ne peut être exclu par la Fed, la croissance des salaires s’est accélérée, sans parler du rebond du baril.

Qu’attendre des actions après une première baisse de la Fed ? Le rendement du S&P 500 est généralement positif dans les 12 mois suivants lorsque nous évitons la récession. Bien que le contexte soit porteur pour les actions, les niveaux actuels posent question. Dans la période qui précède un « pivot » (début de cycle d’assouplissement), jamais le S&P 500n’avait progressé de 30% sur les 12 derniers mois. Les élections américaines approchent, ce qui n’est historiquement pas favorable aux semaines que nous allons traverser. La prudence sur les actions est de mise, malgré la détente des conditions monétaires.

Sur le Vieux Continent, le cocktail d’une désinflation encore plus prononcée et d’une croissance proche du néant est favorable à un rythme plus fort d’assouplissement. Les marchés anticipent actuellement une baisse de 25 bps lors des 4 prochaines réunions, sans pause. Le taux terminal est attendu cette fois dès 2025 proche de 2%. L’urgence n’est pas favorable à la prise de risque sur les actions de la Zone euro.

Tant sur la macro que la micro, la dynamique est bien mieux orientée outre Atlantique productivité, marges, débouchés commerciaux… Les anciens leaders, comme la France et l’Allemagne, sont désormais en retrait face aux pays du Sud tels que l’Espagne, l’Italie et le Portugal. Du côté des entreprises, les bénéfices des sociétés américaines retrouvent une tendance haussière contrairement à la Zone euro L’Europe fait face à un déclin de compétitivité. Nous serons très vigilants aux publications des résultats des entreprises pour le T3 2024, dont les surprises positives sont historiquement moins prononcées que sur les autres trimestres.