Les publications de résultats, meilleur révélateur de la situation que les prix de marché

Par Matthieu Bailly, président et directeur général délégué – Octo AM

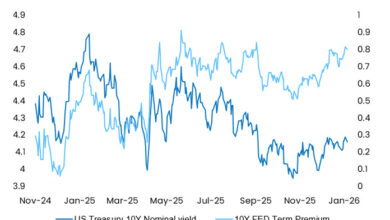

Une fois de plus cette semaine, la FED a indirectement prévenu les marchés que leurs anticipations de baisses de taux étaient beaucoup trop volontaristes et que, de son côté, elle patienterait encore un peu pour le faire…

Le paradoxe actuel est que, depuis 18 mois, le consensus se fourvoie ainsi en anticipant des baisses de taux qui n’arrivent pas mais, vu qu’il continue d’y croire malgré tout et d’être persuadé que les baisses de taux qui suivront compenseront cette attente par des baisses encore plus drastiques, ces coups de freins restrictifs des banques centrales n’ont impliqué que très peu de corrections sur les actifs, en particulier les obligations longues, les actions, voire l’immobilier dont les baisses de prix ne permettent absolument pas de rémunérer suffisamment les investisseurs par rapport à des actifs plus simples et plus sûrs ou par rapport à leur coût d’emprunt. Ceci devrait d’ailleurs prolonger d’autant la crispation du marché…

Sur les marchés donc, peu de changement…

A l’autre bout de la chaîne en revanche, du côté des entreprises et de leurs publications de résultats, les effets des taux plus élevés sont beaucoup plus logiques…

En toute logique, les résultats des banques se révèlent de très bonne qualité, en particulier en Europe du Sud, zone au sein de laquelle les prêts, en particulier immobiliers, sont quasi intégralement libellés en taux variables/révisables tandis que les dépôts sont peu rémunérés. Ainsi, la plupart des banques espagnoles, italiennes, portugaises ou grecques ont-elles publié de très bons résultats en absolu, mais aussi en relatif face à leurs consœurs françaises ou allemandes.

Nous citerons notamment les cas d’Unicaja ou de Santander cette semaine.

Si les effets de la hausse des taux mettent un peu plus de temps à se matérialiser pour les banques « core », nous noterons cependant également des résultats tout à fait solides de BNP voire de Deutsche Bank, bien que cette dernière les produise toujours avec autant de risque et d’effets collatéraux, très peu souhaitables pour un créancier : une part importante liée à la banque d’investissement, des actifs de qualité moyenne et à risque élevé, en particulier sur l’immobilier américain, et toujours des procès et amendes à répétition, comme cette nouvelle provision de 1.3 milliard cette semaine liée à l’acquisition de Postbank, en…2010 !

Sur le reste du secteur financier, les assureurs ont pu, grâce à des programmes d’achats d’obligations, notamment souveraines, améliorer considérablement leurs ratios de solvabilité tout au long de 2023 et afficher des perspectives de rentabilité bien meilleures qu’au cours des dernières années. La situation se révèle évidemment un peu plus contrastée du côté des réassureurs, dont certains ont été touchés par une hausse de la sinistralité, en particulier climatique et géopolitique. Chez les réassureurs, comme dans un portefeuille financier classique, nous préférerons ceux qui bénéficient d’un positionnement global et suffisamment diversifié en termes de risques couverts, ces risques étant souvent peu fréquents mais extrêmement coûteux et concentrés sur un pays ou une zone géographique à un moment donné.

Enfin, nous noterons un pan du secteur financier qu’il conviendra d’éviter actuellement : les émetteurs obligataires œuvrant dans le recouvrement de créances. Nous y citerons des entreprises comme Intrum, Iqera ou Lowell, en grande difficulté actuellement, entre financement plus élevé pour acquérir des portefeuilles, taux de créances douteuses des banques en forte baisse et cycle économique défavorable en Europe… Les actifs de ces entreprises étant généralement très faibles, par définition, et très mouvants, des restructurations lourdes et coûteuses pour les créanciers pourraient s’y produire. Mais ce secteur n’est qu’un pan très limité du secteur financier, aux notations souvent basses, sans rapport de contagion ou de comparaison avec les banques et les assureurs.

Voici pour le secteur financier.

Chez les corporates, la situation est beaucoup plus contrastée et l’effet de la hausse des taux ne peut être que neutre ou négative, et c’est bel et bien ce qu’on observe dans les publications de résultats de ces derniers jours : s’il est difficile de tirer un trait précis entre les entreprises à éviter et celles à privilégier, tant il existe de cas particuliers, a fortiori, sur l’obligataire, nous citerons tout de même quelques constantes assorties de quelques exemples :

- Préférer Stellantis, aux comptes bien fournis de liquidités et en dette nette négative, à Renault, à la rentabilité de façade proche mais à l’endettement net considérablement plus élevé. Nous mettrons de côté les filiales bancaires, qui peuvent être des opportunités chez les deux constructeurs.

- Préférer un BBB non cyclique et relativement peu endetté comme JAB Holding, voire un émetteur non noté comme Fromageries Bel, plutôt qu’un BBB non cyclique mais ne pouvant opérer que grâce à la dette comme Vinci, Veolia ou la Saur, cette dernière revenant dangereusement dans la catégorie high yield, dix ans après une restructuration qui avait, à l’époque, affecté le marché de la dette privée…

- Préférer un BB+ en phase de désendettement à un BBB- à l’endettement stable et aux cash-flows neutres, car il est probable que la conjoncture plus dure et l’effet des taux plus élevés n’en soient qu’à leurs débuts… Il est d’ailleurs probable que nous observions un nombre de fallen angels plusieurs dizaines de fois plus important que de défauts, coûtant cher à de nombreux investisseurs en termes d’écartement de spread, bien que le mot de « défaut » inquiète souvent beaucoup plus les investisseurs… Nous préférons ainsi MasOrange (opérateur espagnol issu de la fusion d’Orange et MásMóvil en Espagne) à Eurofins.

- Enfin, il est préférable de limiter les situations spéciales dans un portefeuille actuellement : les rendements ayant grimpé pour tous les investisseurs, ces derniers ont peu d’intérêt à accepter une prime de rendement pour un sujet évènementiel souvent binaire comme un rachat, une cession ou une introduction en bourse dont dépendrait la vie de l’entreprise. Les multiples rebondissements du cas Atos en sont un exemple flagrant, qui aurait pu se résoudre en quelques jours à l’époque des taux zéro…

En conclusion, si les marchés n’ont pas encore totalement intégré la hausse des taux dans les marchés de crédit, que ce soit dans les taux longs ou dans les primes de crédit, encore pas suffisamment différenciées selon nous, la réalité économique elle rejoint plutôt ce qui pouvait être envisagé dès la mi-année 2023 et que nous avons tenté de mettre en place dans nos fonds :

- Réduction du high yield, en particulier sur les cycliques et les dossiers à fort risque de refinancement

- Réduction des secteurs cycliques ou sur lesquels pèsent trop la hausse des taux, en particulier sur les émetteurs BBB/BBB-, trop proches de la catégorie high yield synonyme d’emballement sur la prime de crédit : immobilier notamment

- Augmentation du secteur financier, en particulier les banques des pays ex-périphériques