Ce qu’il faut retenir des résultats du premier trimestre

Isabelle Mateos y Lago

Directrice générale au BlackRock Investment Institute – Cheffe Stratège Gestion diversifiée

Les indices actions américains ont atteint de nouveaux sommets ces dernières semaines.

Le S&P 500 a regagné environ 25 % depuis le creux qu’il avait subi en décembre, une augmentation qui a été en partie soutenue par les résultats encourageants des entreprises au premier trimestre.

Quelles conséquences cela a-t-il sur l’opinion que nous portons sur les actions américaines ? Nous leur accordons toujours notre préférence, car la réduction des coûts et les gains d’efficacité contribuent à modérer le fléchissement des résultats.

Graphe de la semaine

Rapports de recherche des analystes, avec expressions spécifiques de 2004 à 2019

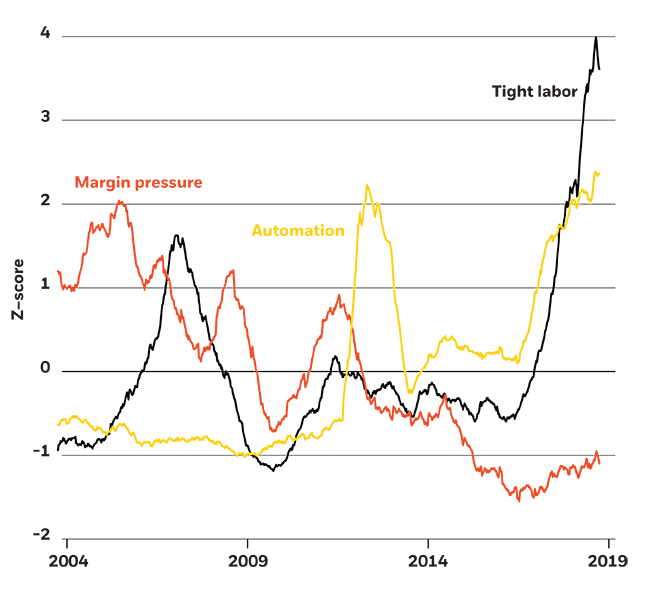

Sources : BlackRock Investment Institute, et données de Thomson Reuters, mai 2019. Les lignes indiquent la part des rapports de recherche des analystes qui mentionnent une expression spécifique dans la base de données de recherche mondiale de Thomson Reuters, exprimée en cote Z, soit le nombre d’écarts types séparant un résultat de la moyenne, de 2004 à 2019.

Les marges bénéficiaires des entreprises américaines se maintiennent, malgré les craintes grandissantes de pénuries de main d’œuvre – et d’inflation salariale – que pourrait engendrer le faible taux de chômage actuel. L’attention prêtée à cette évolution se reflète dans notre analyse textuelle des rapports de courtiers publiés de 2004 à 2019. Nous avons constaté que la proportion de rapports contenant l’expression « pression sur les marges » est désormais inférieure à sa moyenne historique, même si la proportion de documents mentionnant l’expression « marché du travail serré » est à son plus haut niveau (voir le tableau ci-dessus). Comment expliquer cette apparente disjonction ? Les entreprises ont eu recours à la technologie pour accroître leur efficacité et ainsi réduire leurs coûts, diminuer leurs besoins de main-d’œuvre et contribuer à la stabilité de leurs marges bénéficiaires (voir la courbe « automatisation » du graphique, qui reflète cette tendance). Certes, la pression sur les résultats devrait s’intensifier en cette fin de cycle, à mesure que l’inflation salariale s’accroît et que la croissance de la productivité ralentit. Pourtant, pour le moment, les entreprises prennent des mesures pour atténuer la baisse, et beaucoup d’entre elles reversent également du capital à leurs actionnaires par le biais de rachats d’actions.

Des résultats meilleurs mais pas exceptionnels

La croissance des résultats des entreprises américaines a fortement ralenti par rapport à son rythme à deux chiffres de 2018. Les résultats du premier trimestre n’ont augmenté que de 2,3 % par rapport à l’année précédente, si on se fie aux entreprises ayant déjà publié leurs chiffres et qui représentent 80 % de la capitalisation boursière du S&P 500. Pourtant, les attentes des analystes avaient été révisées à la baisse. Avant que ne débute cette période de résultats, les estimations du consensus laissaient présager une contraction modeste par rapport à l’année précédente, soit le pire trimestre qu’aurait connu la croissance des bénéfices du S&P 500 depuis le deuxième trimestre de 2016. Les résultats semblent par ailleurs demeurer solides dans un contexte de ralentissement de la croissance économique mondiale et d’atténuation des effets de la relance budgétaire américaine. Cependant, nous prévoyons toujours que les analystes abaisseront plus qu’ils ne relèveront leurs prévisions de résultats ce trimestre, même si le rythme des prévisions à la baisse s’est ralenti au cours des quatre dernières semaines. Si les anticipations de résultats touchent le fond, cela pourrait soutenir un marché qui s’est déjà fortement redressé cette année.

Certains des principaux obstacles à la croissance des résultats semblent être levés pour les secteurs cycliques et des ressources naturelles. L’économie chinoise connaît en effet une embellie et les négociations commerciales entre les États-Unis et la Chine avancent petit à petit dans le bon sens. Ces dernières, associées aux perspectives accommodantes de la Réserve fédérale américaine (Fed), ont contribué aux niveaux records qu’ont atteints récemment les marchés. Cependant, le sentiment du marché ne semble pas exubérant et la capacité des entreprises à générer une croissance décente de leurs résultats, malgré le ralentissement économique, témoigne de leur capacité à créer des gains d’efficacité. En attendant, la Chine pourrait représenter un avantage supplémentaire pour la croissance des bénéfices. Nous prévoyons en effet que la croissance chinoise prendra un virage positif à partir du deuxième trimestre.

Nos perspectives ne sont pas exemptes de risques. Les tensions commerciales pourraient à nouveau s’intensifier. Et les attentes du marché relatives aux baisses de taux de la Fed sont selon nous trop enthousiastes : il est en fait peu probable que la Fed contribue à soutenir encore les actions. Tous les secteurs ne sont pas égaux. Les analystes anticipent pour cette année une augmentation des marges dans les secteurs des technologies, de la santé et de la consommation discrétionnaire, tandis qu’ils prévoient une situation plus difficile pour les marges des secteurs défensifs. Enfin, la sanction du marché pour les entreprises n’ayant pas répondu aux attentes a été plus sévère que lors des trimestres précédents, avec une tolérance très limitée pour les résultats médiocres en cette phase de fin de cycle. Notre conclusion est néanmoins la suivante : les chiffres du premier trimestre confirment un contexte de résultats meilleur que prévu, confortant ainsi notre préférence à court terme pour les actions américaines.