Les dix thèmes d’investissement pour le second semestre 2019

Stéphane Monier, Responsable des investissements – Lombard Odier

À la mi-2019, nous actualisons notre stratégie d’investissement et présentons les dix thèmes majeurs qui orienteront les marchés financiers pour le reste de l’année.

Deux tendances principales ont guidé les actifs financiers au cours du premier semestre.

Tout d’abord, la Réserve fédérale américaine (Fed) a annoncé qu’elle allait suspendre ses hausses de taux, s’engageant ensuite à faire preuve de patience, puis se déclarant prête en juin à baisser ses taux. Cette évolution a aidé les marchés à recouvrer les pertes qu’ils avaient subies à la fin de 2018. Depuis, d’autres banques centrales ont emboîté le pas à la Fed, notamment la Banque centrale européenne (BCE) qui a écarté toute perspective de hausse des taux avant la mi-2020. De son côté, la Banque populaire de Chine a également indiqué qu’elle se tenait prête à stimuler la croissance économique.

Les marchés ont ensuite accusé un recul en mai, lorsque le président Donald Trump a augmenté les droits de douane sur les importations chinoises et menacé de taxer les importations mexicaines, avant de se hisser à des niveaux historiques en juin et début juillet, les États-Unis et la Chine semblant alors vouloir apaiser les tensions commerciales.

Si l’on considère les six mois à venir, l’incertitude majeure demeure liée aux échanges commerciaux. Bien que l’impact des hausses des droits de douane du premier semestre 2019 ait été déjà largement pris en compte, les marchés n’anticipent pas une éventuelle nouvelle escalade. Cependant, il convient de rappeler que le différend commercial a fortement perturbé les chaînes d’approvisionnement, sapant la confiance des investisseurs et la croissance des entreprises. Par ailleurs, le contexte est devenu encore plus complexe le mois dernier avec l’aggravation des tensions américano-iraniennes.

Dans ces circonstances, les investisseurs doivent s’assurer d’une exposition au risque équilibrée au sein de leurs portefeuilles. Les mesures prises par les banques centrales devraient sans aucun doute soutenir les valorisations et la confiance à court terme. Néanmoins, des stratégies de couverture, telles que des expositions à l’or et au yen, sont nécessaires à ce stade du cycle économique afin de pouvoir amortir les regains de volatilité et les turbulences occasionnées par les incertitudes macroéconomiques. Nous restons par conséquent convaincus de la pertinence de notre choix d’une exposition équilibrée aux actifs risqués dans un contexte où la croissance bénéficiaire dépend fortement des perspectives du commerce international.

- Surveiller les regains de volatilité

Si les politiques monétaires accommodantes des principales banques centrales ont certes tendance à réduire la volatilité de marché, nous sommes entrés dans la dernière phase du cycle économique et les tensions commerciales assombrissent les perspectives. Pour cette raison, nous avons opté pour un biais défensif dans nos portefeuilles. Nous avons également déployé plusieurs stratégies de couverture car la probabilité d’un accident économique demeure élevée.

- Détenir un niveau adéquat de liquidité et de trésorerie

Nous maintenons notre exposition aux actifs liquides afin de pouvoir faire face aux pics de volatilité éventuels et tirer parti des opportunités qui se présenteront. Dans un environnement où nous ne prévoyons pas de hausse des taux d’intérêt, nous avons réduit notre exposition aux liquidités au profit de stratégies de portage, qui offrent un profil risque/rendement intéressant.

- Privilégier les obligations par rapport aux actions

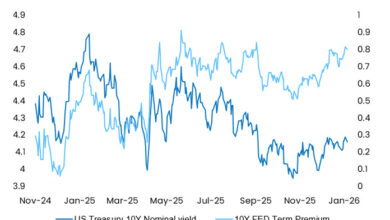

Nous nous attendons toujours à une croissance bénéficiaire d’environ 5% en 2019, proche de la moyenne à long terme, et continuons à surveiller de près l’impact des incertitudes commerciales sur les dépenses d’investissement des entreprises. Nous privilégions les obligations liquides, telles que la dette émergente libellée en devises locales (voir ci-après), qui offrent également un bêta élevé et des opportunités de portage. Privées de soutien additionnel des taux d’intérêt (les attentes de baisses de taux de la Fed nous paraissent trop optimistes), les actions ne disposent que d’un potentiel de hausse limité, qui reste tributaire de la dynamique bénéficiaire et des perspectives du commerce mondial (graphique 1).

- La performance des actions dépendra du secteur technologique, le secteur bancaire requerra de la patience

Les marges bénéficiaires des entreprises sont probablement proches de leurs niveaux record et les prévisions du marché affichent une dépendance accrue aux perspectives du commerce mondial. Dans ce contexte, les entreprises dont les bilans ne seraient pas irréprochables pourraient se voir sanctionnées par les marchés. Même si les actions bancaires américaines et européennes ont moins bien progressé que le reste du marché et que les valorisations restent attrayantes, la stabilisation des taux d’intérêt devrait entraîner une reprise de la performance. Les valeurs technologiques en général, et celles liées aux semi-conducteurs en particulier, ont été secouées par les incertitudes pesant sur le commerce mondial. Pour cette raison, le secteur technologique demeure un marché beaucoup moins saturé qu’en 2018. Pour que les marchés actions au sens large atteignent de nouveaux sommets cette année, il faudra que les États-Unis et la Chine réalisent des progrès significatifs dans leurs négociations commerciales.

5.Les devises et la dette des marchés émergents surperformeront les actions émergentes

Compte tenu de l’incertitude ambiante, du contexte de taux bas et du changement de posture de la Fed, nous nous attendons à une surperformance des devises émergentes et de la dette émergente libellée en devises locales par rapport aux actions émergentes. Aujourd’hui, nous avons une vue neutre sur les actifs émergents, tout en privilégiant la dette locale, qui offre des opportunités de portage et une liquidité plus importante par rapport aux actions ; ces dernières restent pour leur part très sensibles à l’évolution du commerce mondial.

- L’attrait de l’or comme valeur refuge

L’or a atteint son plus haut niveau en six ans à la fin du mois de juin, en raison d’anticipations d’un assouplissement de la part de la Fed et d’un affaiblissement de l’USD d’une part, et de l’effet des tensions américano-chinoises et américano-iraniennes d’autre part. Les arguments en faveur de la détention d’or dans un portefeuille multi-actifs demeurent valables aujourd’hui : les investisseurs sont toujours à la recherche de rendement et le risque de perte est limité car l’or offre une protection efficace contre les turbulences du marché. De plus, le manque de solutions alternatives pour diversifier les portefeuilles alimente également la demande financière, alors que les rendements des emprunts d’État non libellés en USD se situent désormais en territoire négatif.

- L’affaiblissement de l’USD s’accélèrera

En décembre, nous soutenions qu’une dépréciation générale de l’USD surviendrait en 2019. Cela a été le cas, mais dans une moindre mesure que prévu. Cependant, cette déprécation devrait s’accélérer au deuxième semestre, sous l’effet des mesures accommodantes de la Fed et du ralentissement de la croissance américaine, alors que le stimulus fiscal s’atténue et que le problème des déficits jumeaux devient plus prégnant. Le différentiel de taux d’intérêt entre les États-Unis et le reste du monde s’est déjà réduit, ce qui suggère que l’USD est surévalué d’environ 5 %. Si l’on suppose une nouvelle compression des taux, l’USD devrait se rapprocher de niveaux plus cohérents avec les spreads de rendement. Cela dit, nous ne prévoyons pas une dépréciation de l’USD pondéré des échanges supérieure à 2,0 % par rapport à l’ensemble des devises du G10, car l’avantage de l’USD en termes de rendement offre un soutien, même s’il a diminué.

- Le JPY engrangera des gains supplémentaires

En début d’année, nous avons opté pour l’achat de JPY contre l’EUR et l’USD afin de disposer d’une couverture de portefeuille durant les épisodes de volatilité et en raison de la sous-évaluation du JPY. Au cours du premier semestre, l’USD/JPY s’est déprécié de 1,6 %, et l’EUR/JPY de 2,5 %. Nous continuons de défendre une exposition longue au JPY par rapport à l’USD, au CHF et à la GBP, dans les portefeuilles respectifs. En effet, le JPY restera la meilleure couverture de change contre l’aversion au risque, le CHF ayant beaucoup perdu de son statut de valeur refuge en raison de taux fortement négatifs. De surcroît, le JPY surperforme généralement lorsque le cycle économique américain est très mature et, bien que les mesures d’assouplissement de la Fed et les craintes autour du Brexit aient en partie réduit la sous-évaluation de la devise japonaise, elles continuent d’appuyer sa progression.

- Les devises émergentes seront soutenues par les stratégies de portage

En décembre, nous nous montrions optimistes vis-à-vis de la GBP car nous pensions que le Royaume-Uni approuverait un accord de retrait de l’UE. Cela n’a pas été le cas et la GBP clôturait en baisse de 0,5 % par rapport à l’USD au moment de la rédaction. Les mois à venir devraient être caractérisés par une volatilité accrue et par une pression importante exercée sur la GBP. Les devises émergentes pourraient dès lors offrir des performances plus intéressantes. La politique accommodante des grandes banques centrales et l’absence de signes d’une récession mondiale stimuleront considérablement les opérations de portage. Les rendements américains actuels devraient soutenir la dette émergente libellée en devises locales ainsi que les devises émergentes (graphique 2) et, grâce à des valorisations plus attractives à ce stade du cycle, ces actifs devraient préserver leurs gains récents et générer davantage de flux dans les obligations émergentes.

- L’immobilier aura un plus grand rôle à jouer

Nous sommes convaincus de l’utilité d’une exposition à l’immobilier coté au sein des portefeuilles multi-actifs en CHF et en EUR. Les valorisations paraissent raisonnables dans cet environnement de faibles rendements, avec un rendement du dividende largement supérieur aux rendements des obligations d’entreprise. Grâce à une orientation accommodante de la BCE et de la Banque nationale suisse jusqu’en 2020 et tant que l’activité économique européenne restera saine, l’immobilier européen représentera un placement intéressant. De par sa nature, l’immobilier est corrélé à l’activité économique, même s’il est à noter que cette corrélation diminue dans les environnements où les rendements sont faibles et / ou les récessions sont modérées, comme cela a été le cas en 2001.