Le faux visage de l’inflation

Par Ben Laidler, Global Markets Strategist pour eToro

L’inflation américaine reste le chiffre le plus important sur les marchés mondiaux et demeure la principale préoccupation des investisseurs, avant la récession ou la géopolitique. La baisse continue de l’inflation alimente la perspective de six réductions agressives des taux d’intérêt américains cette année, ce qui pousse également à une rotation de la croissance défensive des grandes valeurs technologiques gagnantes de l’année dernière vers les valeurs moins chères et sensibles aux taux d’intérêt, des valeurs financières à l’immobilier. Les baisses de taux d’intérêt, ainsi que la hausse des bénéfices qu’elles soutiendraient, sont les deux piliers de nos perspectives haussières mais différentes pour le marché en 2024. L’inflation publiée aujourd’hui pour le mois de décembre pourrait être une fausse tête, avec une hausse de l’inflation globale due à un effet de base, masquant une baisse bienvenue de l’inflation de base sous-jacente, qui est passée pour la première fois sous la barre des 4 %.

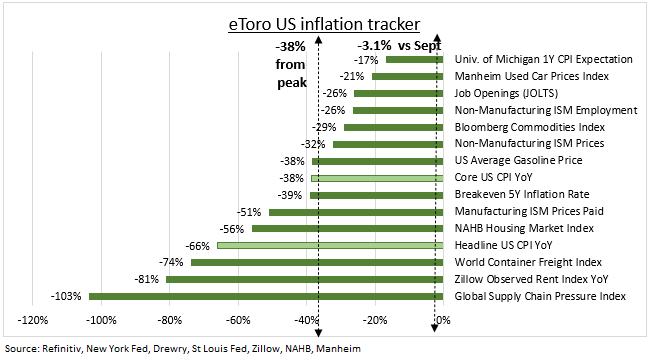

Le NOWCast de la Fed de Cleveland prévoit une hausse temporaire de l’inflation globale, comme on l’a également vu en Europe, à 3,3 %, mais en grande partie grâce à l’effet de base de la forte baisse de l’énergie de l’année dernière. L’inflation sous-jacente continue de baisser, estimée à 3,9%. C’est ce que confirment notre indicateur d’inflation américain eToro (voir ci-dessous) et les mesures de la « truflation ». Les marchés ont historiquement réagi fortement à ce rapport, ce qui se traduit par le fait que l’inflation reste la principale préoccupation des investisseurs, malgré sa forte baisse l’année dernière.

Notre tracker des données principales et coïncidentes soutient l’assouplissement des pressions sur les prix, avec 60 % des constituants ayant constaté un assouplissement des pressions au cours du dernier trimestre. Cette tendance est tirée par le logement, l’emploi, les voitures d’occasion et l’essence, avec des hausses sur les chaînes d’approvisionnement, étant donné les tensions au Moyen-Orient, et les attentes d’inflation des consommateurs. Nous suivons l’évolution de l’emploi (ISM, JOLTS), du logement (Zillow rent, NAHB index), des biens (voitures d’occasion, Manufacturing ISM prices), des matières premières (Gasoline, broad commodities), des chaînes d’approvisionnement (GSCP index, container rates), et des attentes (Michigan survey, Break-evens).