Macroéconomie : Jusqu’ici tout va bien

Par Lucas MERIC, Investment Strategist – Indosuez Wealth Management

Le marché semble avoir trouvé davantage de confort dans une inflation revenue autour des 3 %. Cela dit, la croissance américaine continue de surperformer, dans un contexte où la rigidité de l’inflation des services et la solidité du marché de l’emploi mettent en exergue les risques subsistant dans une ré-accélération de l’économie américaine. Cette robustesse ne devrait cependant pas entraver la poursuite du mouvement de désinflation.

L’ATTERRISSAGE PEUT ATTENDRE…

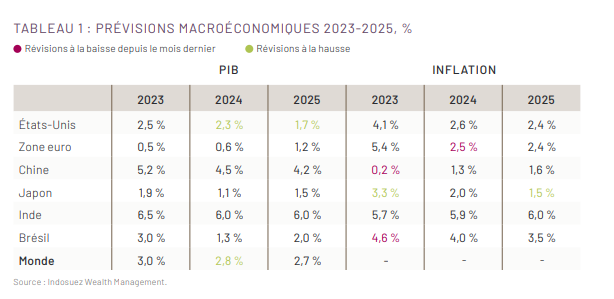

Comme nous l’écrivions dans notre Global Outlook 2024, nous anticipons un atterrissage en douceur sans récession de l’économie américaine en 2024. Cependant, celle-ci a surpassé toutes les attentes au second semestre 2023 avec une croissance annualisée de 4,1 %, alors même que l’inflation sous-jacente PCE trônait à 1,9 % sur six mois annualisés en décembre 2023. Moteur principal de cette croissance tonitruante, la consommation a accéléré de près de 3 % (annualisés) au deuxième semestre 2023 et pour cause ; le consommateur américain a bénéficié depuis 2019 d’une grande amélioration de son pouvoir d’achat et de son patrimoine net sous l’impulsion d’effets de richesses importants sur les marchés financiers et l’immobilier. Dans le même temps, le marché de l’emploi demeure extrêmement résilient et les conditions financières n’ont jamais été aussi souples depuis la mi-2022. Ce dynamisme du consommateur nous amène à adopter une vue encore plus positive sur la croissance américaine et revoir nos anticipations de croissance à 2,3 % en moyenne annuelle (+90 pb) en 2024. Une anticipation solide qui reflète également un acquis de croissance important en 2024 : une croissance nulle du PIB américain lors des quatre prochains trimestres verrait quand même la moyenne annuelle trôner à 1,3 % en 2024.

…MAIS L’OMBRE DE LA RÉ-ACCÉLÉRATION PLANE

L’économie américaine devrait ainsi continuer à être robuste dans les trimestres à venir, une dynamique qui interroge forcément sur l’émergence d’un possible risque de ré-accélération à l’heure où le marché de l’emploi demeure encore historiquement tendu et les dernières données de créations d’emploi, de salaires et d’inflation ont fortement surpris les attentes à la hausse. Notamment, là où la majeure partie des composantes de l’inflation a fortement décéléré depuis le pic d’inflation en 2022 grâce à la résorption des grands déséquilibres post-pandémie, l’inflation des services trônait encore à 5,4 % en glissement annuel en janvier 2024.

Plus particulièrement, l’inflation des services excluant la composante logement (qui demeure retardée et ne reflète pas encore la baisse des loyers observée depuis plusieurs mois aux États-Unis) demeure relativement rigide à 3,6 % (en glissement annuel). Dans un contexte de croissance robuste et de marché de l’emploi résilient, les risques haussiers sur l’inflation des salaires subsistent et pourraient freiner la poursuite de la désinflation dans le secteur des services où la masse salariale représente entre 30 % et 50 % des revenus des entreprises. Dans ce cas, le dernier pas vers la cible de 2 % pourrait s’avérer plus laborieux et pousser la Fed à adopter une attitude plus restrictive, malgré un pivot enclenché fin 2023 et ce alors que les marchés ont depuis le début de l’année semblé donner peu de crédibilité à un scénario sans baisses de taux en 2024.

UNE POURSUITE DE LA DÉSINFLATION TOUJOURS EN LIGNE DE MIRE

Cependant, malgré ces signaux de risque, nous continuons de penser que l’inflation devrait poursuivre sa décélération au cours de l’année tout en restant supérieure à la cible de la Fed, avec une inflation en moyenne annuelle de 2,6 % en 2024 et 2,4 % en 2025. Une désinflation que la Fed devrait accompagner à partir du deuxième trimestre 2024 afin de ne pas accroître le caractère restrictif de sa politique monétaire en raison de taux corrigés de l’inflation mécaniquement plus élevés, justifiant ainsi d’un scénario de 100 points de base (pb) de baisses de taux en 2024.

Notamment, nous nous attendons à ce que l’inflation des services supporte une partie importante de la désinflation en 2024. En effet, dans un premier temps, la composante logement de l’inflation des services (dont le poids représente un tiers de l’inflation totale) tend à suivre avec un décalage d’un an les prix des loyers qui avaient grimpé de près de 16 % (en glissement annuel) en 2022 avant de décélérer autour de 3,5 % (en glissement annuel) depuis. Une dynamique reflétée avec retard qui devrait apporter la première jambe de désinflation.

Dans un second temps, les créations d’emplois ont fortement surpris à la hausse en janvier, sous l’effet notamment d’effets saisonniers, mais la tendance reste claire : depuis plusieurs mois, les créations d’emplois ont surtout été portées par des secteurs non-cycliques (gouvernement et santé) et les entreprises continuent de réduire le nombre d’heures travaillées (une dynamique qui tend à précéder les coupes d’effectifs).

Ainsi, nous nous attendons à ce que la tendance de décélération du marché de l’emploi continue en 2024, d’autant que celui-ci apparaît comme beaucoup moins tendu par rapport à 2022 lorsqu’il subsistait encore près de deux postes ouverts par personne sans emploi, ce chiffre se porte aujourd’hui à 1,5. Un marché moins tendu qui se reflète notamment dans la forte baisse du taux de démissions dans le secteur privé et la normalisation des écarts d’augmentations de salaire entre les personnes changeant d’emploi et celles restant au sein du même poste. Un rééquilibrage du marché qui devrait permettre d’atténuer la pression sur les salaires qui demeurent par ailleurs également une fonction de l’inflation réalisée et anticipée qui ont fortement décéléré lors des derniers trimestres, ce qui devrait également atténuer les pressions haussières.

Ainsi, nous nous attendons à ce que la dynamique de salaires poursuive la tendance de ralentissement observée dans la mesure de salaires privilégiée par la Fed (Employment Cost Index) qui s’est établie à 4,3 % (en glissement annuel) et 3,6 % (en variation trimestrielle annualisée) au quatrième trimestre 2023, juste au-dessus des 3,5 % considérés par Jerome Powell comme un niveau d’équilibre pour maintenir l’inflation américaine dans la cible des 2 %. D’autant qu’avec la productivité soutenue qui caractérise l’économie américaine, les coûts unitaires du travail restent relativement contenus (ceux-ci ont même stagné au second semestre 2023), permettant ainsi aux entreprises de maintenir leurs profits sans nécessairement répercuter la hausse des salaires dans les prix, limitant ainsi les pressions inflationnistes.