Le « mystérieux » rallye du cours de l’or de mars 2024…

Par Nicolas Perrin – loretlargent.info

Ces dernières semaines, le cours de l’or en dollars a enregistré une soudaine hausse de plus de 10% que les experts sont bien en peine de justifier. Essayons de voir ce qui pourrait expliquer cette percée au-dessus de la barre des 2000 $ l’once…

La tendance à la hausse se poursuit : nouveau record historique du cours de l’or en dollars et en euros ! (Etats-Unis et France)

Le cours de l’or est passé d’un creux à 1985 $ (1852 €) le 14 février, à 2180 $ (1996 €) en clôture le 11 mars, soit une augmentation de 9,82% en dollars et de 7,78% en euros en à peine 1 mois. L’essentiel de cette hausse s’est déroulé à partir du 4 mars.

Cours de l’or en euros (14/03/2023 – 14/03/2024)

Source : TradingView

À cette occasion, le cours de l’or en dollars a dépassé son plus haut historique du 6 août 2020 à 2067 $ l’once. En euros, de nouveaux records historiques avaient déjà été établis en début d’année.

2 choses frappent les experts :

- Le cours de l’or pourrait (enfin) avoir définitivement franchi la barre des 2000 $ ;

- Les facteurs qui ont conduit à cette hausse sont « mystérieux », pour reprendre le terme choisi par le Financial Times dans un article du 12 mars.

« Le mystérieux rallye de l’or déconcerte les analystes »

En effet, le cours de l’or a réalisé cette percée en dépit de deux divergences béantes qui jouent en sa défaveur depuis fin 2020, et qui exercent encore une très forte pression à la baisse sur son prix.

L’évolution du cours du gold face à la décollecte sur les ETF

La première est la baisse quasi continue de l’encours géré par les ETF or (représenté en bleu sur le graphique ci-dessous) depuis le plus haut du 6 novembre 2020 à 3929 tonnes, alors que ce stock est généralement fortement corrélé au cours de l’or (représenté en orange).

Encours des ETF or et cours de l’or (2004 – 05/03/2024)

Source : Bianco Research

Le prix du métal s’est ainsi maintenu à un niveau élevé alors même que l’Occident, qui est en général le principal faiseur de prix à la hausse, et qui représente l’essentiel de la demande d’ETF or, était globalement vendeur.

Et depuis octobre 2023, le cours de l’or augmente même très fortement, alors que les investisseurs occidentaux vendent du métal – une première, depuis très longtemps !

Cela indique que la demande ne provient pas des investisseurs privés ou institutionnels occidentaux, mais que d’autres acteurs s’approvisionnent en or…

Le passage à des taux d’intérêt réels en augmentation, puis positifs et élevés

Notre seconde divergence concerne le passage à des taux d’intérêt réels en augmentation (à partir de février 2022) puis positifs (en avril 2022) et élevés sur la dette américaine à long terme.

Sur le graphique suivant, on voit en effet que jusqu’en février 2022, le cours de l’or (représenté en jaune) et le niveau des taux d’intérêt réels américains à 10 ans (représenté en noir, mais sur une échelle inversée de haut en bas) évoluaient de concert.

Cours de l’or (en doré, $, échelle de gauche) et taux des TIPS à 10 ans (en noir, %, échelle de droite, inversée) (2006 – 14/03/2024)

Source : Longtermtrends

Depuis février 2022, c’est terminé.

En dépit de la hausse des taux d’intérêt réels (matérialisée par la baisse de la courbe noire sur son échelle inversée), le cours de l’or augmente, créant ainsi une divergence béante entre les deux courbes. Ce modèle, qui était valable depuis 2006, indique que le cours de l’or aurait dû s’effondrer aux environs de 800 $ l’once.

Il n’en n’a rien été : le cours de l’or affiche aujourd’hui environ 2160 $ et 1980 €.

Cela est d’autant plus spectaculaire que la résistance du cours de l’or et son ascension récente ont eu lieu dans un contexte particulier : un nouveau concurrent a en effet émergé le 12 janvier, avec les ETF spot bitcoin !

Ce qui pose la question suivante…

Pourquoi le cours de l’or augmente-t-il ?

La demande asiatique deviendrait-elle procyclique ?

En 2022, la demande asiatique d’investissement et de bijoux, en particulier en provenance de Chine, a augmenté alors que le cours de l’or était lui aussi en hausse, et que les investisseurs occidentaux déstockaient : le monde à l’envers !

Cette tendance semble se poursuivre en ce début d’année.

Le Conseil mondial de l’or relève en effet qu’il y a eu « une forte demande chinoise [d’or physique] pendant la fête du Printemps. »

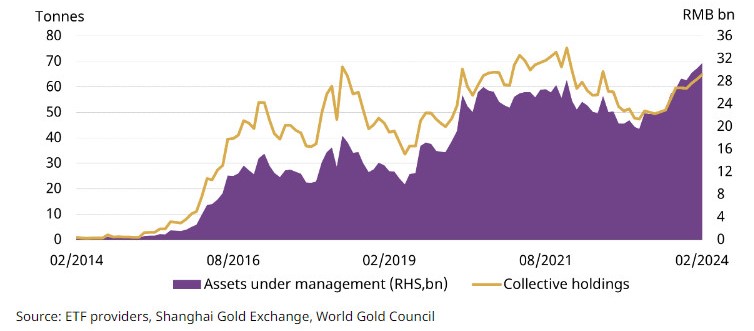

Ce n’est pas tout, puisque la demande d’ETF or depuis la Chine est elle aussi en forte progression en ce début d’année, et a atteint un nouveau record en février.

Flux mensuels (en violet) et actifs sous gestion des ETF or chinois (en jaune) (02/2014 – 02/2024)

Source : Conseil mondial de l’or

Les achats, secrets ou non, des banques centrales essentiellement non-occidentales

J’ai détaillé ce point dans mon debriefing des “Gold Demand Trends Full year and Q4 2023” du Conseil mondial de l’or.

L’année dernière, les banques centrales sont passées à 44,6 tonnes d’un nouveau record : elles ont accumulé 1 037,4 tonnes de métal jaune, soit -4% de moins qu’en 2022.

Voilà 2 ans au moins que certaines banques centrales accumulent de l’or de manière massive… et ce dans une grande opacité, puisque seulement 61,8% de ces achats ont été déclarés au FMI en 2023 !

Je vois deux hypothèses possibles :

- Soit les banques centrales en question ont un beaucoup de retard administratif ;

- Soit elles préfèrent garder ces achats secrets – une hypothèse qui me semble bien plus probable.

D’ailleurs, ces derniers temps, Washington n’a pas vraiment œuvré à empêcher le grand retour de l’or dans le bilan des banques centrales…

Quand Washington exhorte le reste du monde à s’accaparer les avoirs gelés de la Russie

Le 27 février, Janet Yellen a déclaré à la presse comment les Etats-Unis imaginent l’avenir des 300 Mds$ de devises de la Banque centrale de la fédération de Russie gelés par le camp occidental suite à l’invasion de l’Ukraine le 24 février 2022.

Comme le résume Reuters, la secrétaire au Trésor américaine a indiqué « qu’il existait « de solides arguments économiques, moraux et de droit international » en faveur de la valorisation des actifs russes, que ce soit en les saisissant ou en les utilisant comme garantie, et que la « théorie des contre-mesures » justifiait une telle action en vertu du droit international.

« La réunion des ministres des finances du G7 est entachée par des divisions sur la saisie des actifs russes »

Mme Yellen a évoqué le besoin urgent d’aider l’Ukraine après les revers militaires subis au cours des deux années de lutte contre l’invasion russe. […]

La Russie a menacé de prendre d’importantes mesures de rétorsion si l’Occident procédait à la saisie de ces actifs. […]

Mardi [27 février], Mme Yellen a reconnu qu’il existait des risques, mais elle a minimisé les inquiétudes exprimées par certains Européens, qui craignent que la saisie des actifs russes ne compromette le rôle du dollar américain, de l’euro ou du yen japonais en tant qu’importantes monnaies de réserve mondiales. »

Sans faire quelque considération que ce soit sur l’opportunité politique d’une telle action, je n’ai aucun problème à me mettre dans la tête des États ne faisant pas partie du camps occidental. À quoi bon en effet accumuler des avoirs en dollar, en euro, en yen ou encore en livre sterling si les États qui émettent ces monnaies se réservent le droit de les saisir ? Mieux vaut en effet dédollariser, « déeuroiser », etc. les réserves de change et le règlement des échanges commerciaux !

Ce n’est pas tout.

Vers une 2ème vague d’inflation aux Etats-Unis, comme dans les 1970 ?

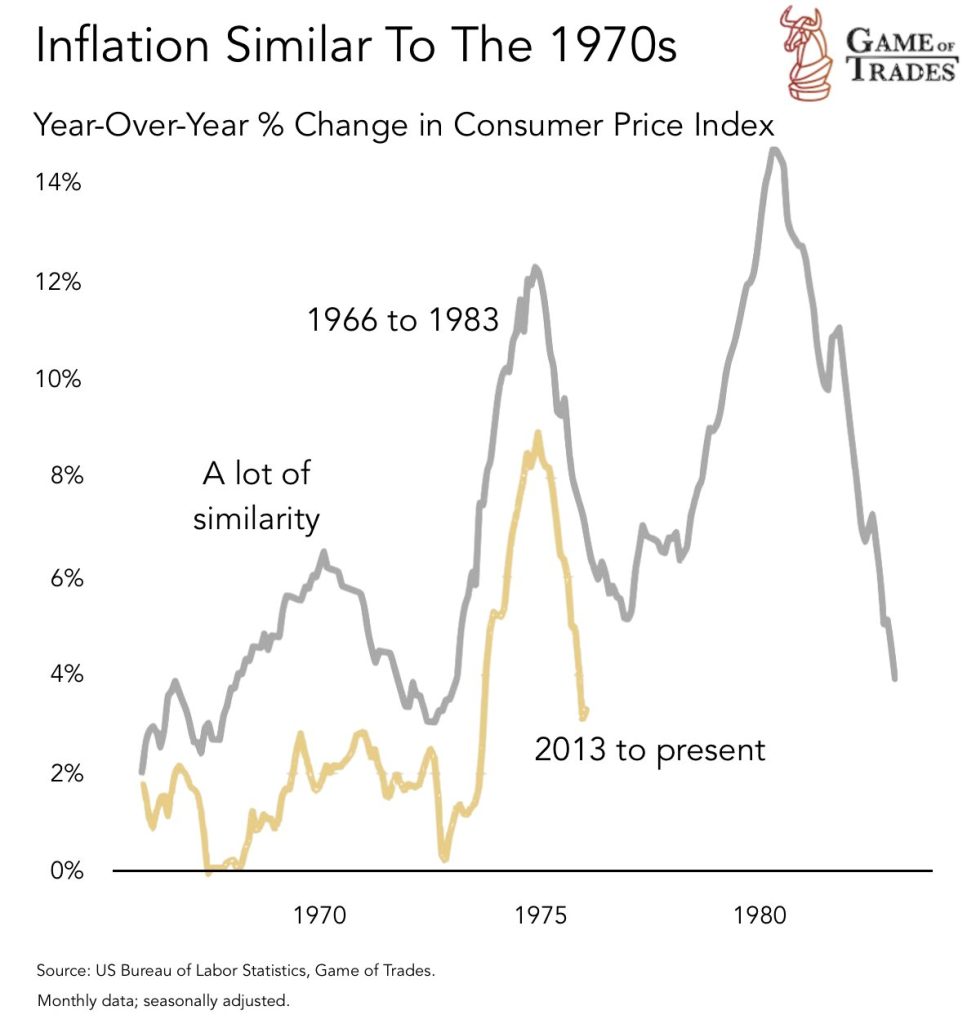

Pour le moment, la question qui se pose dans les cercles financiers est de savoir si les Etats-Unis et l’Europe vont connaître :

- Un “soft landing” : ce terme désigne une baisse du niveau de l’inflation jusqu’à l’objectif officiel de la banque centrale, et ce sans entraîner un ralentissement important de la croissance ;

- Ou plusieurs vagues d’inflation successives, comme cela s’est produit dans les années 1960 et 1970.

Pour le moment, aux Etats-Unis, la situation actuelle se calque bien sur le scénario des années 1960 et 1970.

Inflation aux Etats-Unis (1966-1983, en gris, 2013-01/2024, en jaune)

La première vague d’inflation a été déclenchée par la combinaison d’une réponse budgétaire sans précédent suite aux confinements consécutifs à la pandémie de Covid-19, et à des perturbations sans précédent de la chaîne d’approvisionnement.

Qu’est-ce qui pourrait déclencher une deuxième vague d’inflation bien plus importante ?

Albert Edwards, le célèbre analyste de la Société générale, s’attend à ce que la Fed pivote (c’est-à-dire enclenche un cycle de baisse de ses taux directeurs) après que l’économie américaine n’entre en récession/déflation, déclenchant ainsi une deuxième poussée d’inflation.

L’économie américaine entrerait alors dans une période de stagflation, soit le scénario idéal pour que le cours de l’or se déchaîne.

D’autres scénarios sont bien sûr envisageables.

Ce qui est sûr, c’est que si l’inflation repart, ce sera à nouveau la panique au niveau de la Fed, qu’on imagine très mal remonter ses taux directeurs après avoir ouvert la porte le 6 mars 2024 à une possible baisse des taux en 2024. Et qui dit panique à la Fed dit bien sûr panique sur les marchés, un scénario dont le cours de l’or finit toujours à terme par profiter.

Mais comme l’a dit Powell, la poursuite de la baisse de l’inflation « n’est pas assurée », d’où le fait que la Fed temporise.

Affaire à suivre, donc.

Déficit budgétaire américain : le marché anticiperait-il une spirale de la dette ?

C’est la question que l’on peut se poser lorsqu’on observe la divergence au niveau du modèle or-TIPS.

Comme l’indiquait Luke Gromen sur X le 5 mars : « Lorsque l’or augmente dans votre monnaie MALGRÉ des taux réels positifs, le marché de l’or dit ‘Votre gouvernement aura une spirale de la dette si les taux réels restent positifs‘ », écrit le fondateur et président de la lettre de conseils en investissement Forest for the Trees (FFTT).

Un simple coup d’œil sur l’évolution du déficit budgétaire américain suffit à comprendre ce dont il retourne.

12 mars : « Le gouvernement américain continue de dépenser de l’argent comme un marin ivre, avec un déficit budgétaire de 1 800 Mds$. Et ce, alors même que l’économie est toujours en expansion et que les prix de l’immobilier et des actions atteignent des sommets. Qu’adviendra-t-il du déficit en cas de récession ? »

3 mars 2024 : « Les paiements d’intérêts sur la dette du gouvernement fédéral représentaient 3,7% du PIB au 4ème trimestre, le pourcentage le plus élevé depuis le 2ème trimestre 1999. L’augmentation de 120 points de base de ce pourcentage au cours des 2 dernières années (de 2,5 % à 3,7 %) est la plus forte augmentation sur 2 ans jamais enregistrée. L’augmentation devrait se poursuivre au cours de la prochaine décennie. »

Enfin le grand « décollage » du cours de l’or ? (prévision pour le prix de l’or après 2023)

Est-ce que le cours de l’or va monter en 2024… ou redescendre ? Quel est l’avenir de l’or ?

Assisterions-nous enfin au grand « décollage » du cours de l’or, comme l’indiquait ZeroHedge le 5 mars ?

Deux phénomènes semblent être anticipées :

- Du côté du secteur privé : une trappe à dette dans les économies développées ;

- Du coté des banques centrales des BRICS : la poursuite de la dédollarisation comme impératif de survie.

D’où le rallye de début mars.