DE NOUVEAUX RECORDS ATTEINTS PAR LES MARCHÉS ACTIONS AMÉRICAINS

Par Laura Corrieras, Equity Portfolio Manager – Indosuez Wealth management

Les espoirs d’une coupe de taux de la Fed en mars s’éloignent, mais cela ne freine pas les marchés américains qui affichent de nouveaux records historiques. Ces derniers sont notamment soutenus notamment par des craintes de récession qui s’essoufflent et une saison de publications des résultats des entreprises pour le quatrième trimestre 2023 plutôt résiliente.

DES PUBLICATIONS DE RÉSULTATS HÉTÉROGÈNES SELON LES ZONES ET LES SECTEURS

Aux États-Unis, la saison a été globalement favorable : 75 % des entreprises ont publié des bénéfices-par-action (BPA) supérieurs aux estimations (au-dessus de la moyenne sur 10 ans). Les sociétés ont démontré leur capacité à préserver leurs marges dans un environnement de désinflation, et certaines ont relancé des programmes d’investissement massif, notamment parmi les sociétés technologiques (en tête de liste les « 7 Fantastiques »).

En Europe, la saison de publications apparait plus mitigée. Le secteur bancaire a subi des prises de profits en raison d’un ralentissement des bénéfices dans un contexte de taux plus bas. À contrario, certaines sociétés ont surpris positivement, comme les « GRANOLAS6 », qui affichent une croissance des résultats supérieure au marché, des marges élevées et stables, et prévoient également d’augmenter leurs investissements grâce à leur génération de cash.

EUROPE

Après un début d’année poussif, les marchés européens reprennent des couleurs tirés par le secteur technologique et de la consommation discrétionnaire. D’un point de vue géographique, le marché de la zone euro affiche une performance nettement supérieure depuis le début d’année face aux autres pays Européens, porté notamment par de bonnes publications de résultats d’entreprises françaises (notamment dans le luxe) et italiennes (automobile).

Les valorisations sont légèrement en hausse mais restent toujours en deçà de leur moyenne de long terme pour les indices de la zone euro, et affichent surtout une forte décote par rapport aux États-Unis même si l’on ajuste des secteurs.

ÉTATS-UNIS

La surperformance des marchés américains s’est poursuivie en ce début d’année 2024, permettant aux indices d’établir de nouveaux plus hauts historiques (le S&P 500 a récemment dépassé les 5 000 points bien au-delà de ses précédents records de janvier 2022).

Le marché est à nouveau animé par les mêmes thèmes que l’année passée, les valeurs de croissance et technologiques continuent de tirer le marché vers le haut. Et la saison de publications a conforté les investisseurs dans ce sens : le secteur technologique affiche la croissance des bénéfices la plus élevée et les commentaires des entreprises mentionnent des intentions de dépenses dans la technologie très importantes, tout particulièrement dans la Cybersécurité, l’Intelligence Artificielle (IA) et le Cloud.

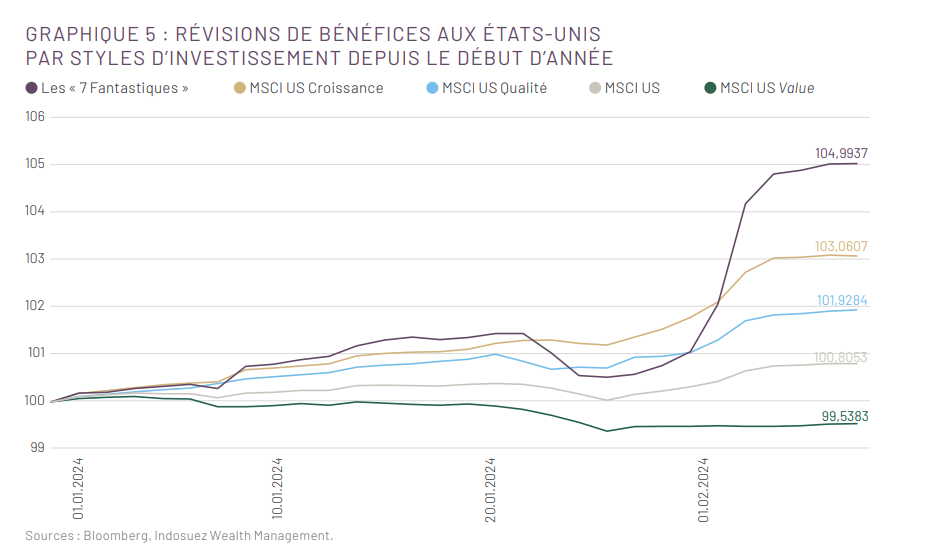

Certes les niveaux de valorisation des actions américaines sont relativement élevés en relatif aux autres zones géographiques mais ils sont soutenus par de solides perspectives de bénéfices, notamment sur le segment technologique, moteur de la hausse (graphique 5). Rappelons que les entreprises américaines profitent de leur domination technologique mais investissent massivement pour la maintenir.

ASIE

Bien que le sentiment reste négatif à l’égard de la Chine, la perception est différente pour le reste de l’Asie. Des messages encourageants de la part d’acteurs majeurs de la chaîne d’approvisionnement de semi-conducteurs/serveurs à Taïwan. En Corée du Sud, une réforme de la gouvernance d’entreprise «value-up», similaire à celle mise en place au Japon pourrait être un fort catalyseur pour les valeurs domestiques Coréennes. Enfin, la dynamique boursière et bénéficiaire en Inde reste forte malgré des valorisations élevées dans certains secteurs.

Nous restons prudents à court/moyen terme sur la Chine, certaines entreprises de croissance présentent actuellement des propositions de valeur attrayantes. Dernièrement, la dynamique des mesures de soutien a été forte.

L’« équipe nationale chinoise » a acheté massivement des actions nationales via des ETF locaux au cours des dernières semaines. Cela a envoyé un signal plutôt positif dans un marché des actions globalement tendu. Cependant, certains défis restent à relever.

STYLE D’INVESTISSEMENT

Les valeurs Qualité/Croissance continuent de surperformer le reste du marché, tant aux États-Unis qu’en Europe. Dans l’expectative d’une baisse des taux de la part des banques centrales, attendue au deuxième trimestre de 2024, nous maintenons une exposition aux entreprises avec des business modèles résilients, qui ont démontré une capacité à délivrer des résultats et marges consistantes dans un environnement de taux élevés et inflationniste.

De même, nous conservons une exposition aux valeurs de croissance exposées à l’IA qui continuent d’être portées par une croissance des bénéfices supérieure au reste du marché.

Enfin, si le pivot de la Fed se confirme dans un scénario de « Goldilocks », il pourrait être opportun de revenir sur les petites et moyennes capitalisations qui bénéficient d’une forte décote de valorisation et sur les secteurs cycliques (industrie, ressources de base, etc.) plus tard dans l’année, après l’inflexion des PMI.