Garder la tête froide face au regain d’appétit pour le risque

Par Isabelle Mateos y Lago Directrice générale au BlackRock Investment Institute – Cheffe Stratège Gestion diversifiée

Par Isabelle Mateos y Lago Directrice générale au BlackRock Investment Institute – Cheffe Stratège Gestion diversifiée

L’appétit pour le risque a fait son retour en 2019. Les actions et les autres actifs risqués enregistrent de bonnes performances depuis le début de l’année ; divers indicateurs témoignent également d’une amélioration de la confiance sur les marchés. Nous maintenons notre surpondération modérée et sélective sur les actions – et, globalement, notre position modérément pro risque -, mais nous demeurons prudents face aux anticipations d’une poursuite effrénée de la tendance haussière observée début 2019.

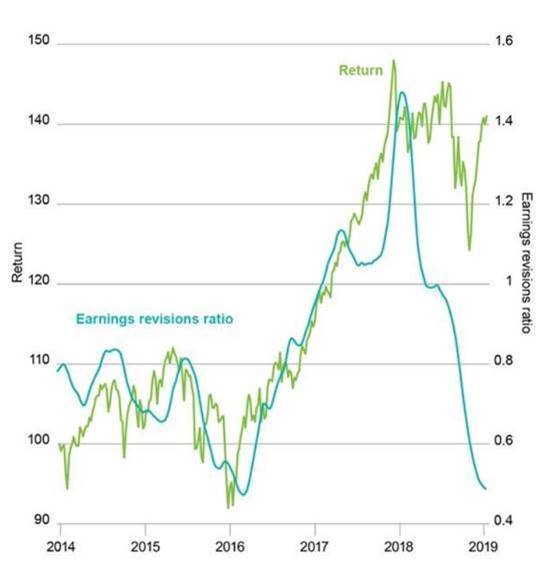

Graph: Rendement des actions mondiales et ratio de révision des bénéfices, 2014-2019

La performance passée n’est pas un indicateur fiable de la performance actuelle ou future. Il n’est pas possible d’investir directement dans un indice.

Sources : BlackRock Investment Institute, avec des données de MSCI et Thomson Reuters, mars 2019. Notes : Nous utilisons l’indice MSCI ACWI pour représenter les actions mondiales. Le rendement fait référence au rendement total de l’indice en dollars américains, rebasé à 100 au début de 2014 ; le ratio des bénéfices fait référence à une moyenne mobile sur trois mois du nombre de hausses des bénéfices des analystes par rapport au nombre de baisses de notation sur un mois.

Notre scénario de base pour 2019 prévoit un ralentissement de l’économie mondiale et des bénéfices des entreprises, qui continueront néanmoins de croître, et ce alors que nous approchons d’une phase de fin de cycle. Nous considérons que le risque d’une récession à court terme est faible, mais d’autre part que l’incertitude sur la durée du cycle reste élevée. Les marchés actions mondiaux se sont effectivement repris, malgré un environnement économique peu favorable et des bénéfices plus faibles. Depuis la mi-2018, les prévisions de résultats des analystes ont été revues bien plus souvent à la baisse qu’à la hausse (voir le tableau ci-dessus). Nous prévoyons que de futures révisions à la baisse auraient une incidence négative sur les performances des actions, même si les actifs risqués affichent en général de bonnes performances en fin de cycle. Le rebond qui s’est manifesté depuis le début de l’année s’avère être en partie le résultat d’un rééquilibrage après les inquiétudes exagérées du dernier trimestre de 2018 concernant le ralentissement économique. L’évaluation des perspectives de croissance faite par le marché est selon nous aujourd’hui plus raisonnable. Nous pouvons d’ailleurs observer un signe d’accalmie : l’indice VIX de la volatilité des marchés actions a diminué de plus de moitié par rapport à son pic de décembre.

Les causes du regain d’appétit pour le risque

La perception d’un risque géopolitique qui diminue, en particulier en lien avec les relations commerciales américano-chinoises, a contribué à créer un environnement plus favorable aux actifs risqués au début de 2019. Notre indicateur de l’inquiétude du marché relative au conflit américano-chinois a chuté depuis le pic enregistré l’été dernier, et le marché porte aujourd’hui une attention moindre au risque engendré par les tensions commerciales mondiales. Le risque immédiat lié à la guerre commerciale que se livrent les États-Unis et la Chine a certes diminué, mais la confrontation stratégique de long terme entre les deux pays, au sujet de la technologie, demeurera selon nous une caractéristique persistante des marchés. Cela peut faire craindre que les investisseurs fassent preuve d’un peu trop de légèreté vis-à-vis de ces risques et que de mauvaises surprises viennent troubler les marchés. D’autres risques géopolitiques pourraient également émerger en 2019. Nous sommes particulièrement méfiants quant à la possibilité d’une rupture des négociations commerciales entre les États-Unis et l’Union européenne, par exemple.

La perception d’une politique monétaire mondiale plus accommodante renforce l’appétit des investisseurs pour le risque. Les marchés pensent aujourd’hui que la Réserve fédérale américaine (Fed) observera une pause sur l’ensemble de l’année 2019. Ils ont également repoussé à plus tard leurs perspectives d’une hausse des taux d’intérêt dans la zone euro après que la Banque Centrale Européenne ait déclaré qu’elle n’augmenterait pas ses taux avant au moins 2020. Nous ne prévoyons aucun changement du taux de la Fed au premier semestre ; la Fed pourrait toutefois relever ses taux à la fin de 2019 si la croissance se stabilisait au-dessus de la tendance et si des signes de pression inflationniste s’installaient progressivement. Il se pourrait bien que les marchés sous-estiment cette possibilité. Ces derniers s’attendent également à une stabilisation de la croissance tant en Chine qu’en Europe, et pourraient ainsi subir des revers si la reprise se révélait inférieure à leurs attentes.

Quelles implications cela a-t-il sur l’investissement ? Bien que les valorisations de la plupart des actifs ne semblent pas exagérées, l’anticipation d’une poursuite de ce début d’année vigoureux sur l’ensemble de l’année 2019 nous semble déraisonnable. L’appétit pour les actifs risqués pourrait se confirmer à court terme ; nous préconisons cependant de mieux équilibrer risque et performance dans les portefeuilles. Afin de renforcer la résilience de ces derniers, nous privilégions des allocations substantielles en obligations d’État, accompagnées d’une prise de risque sélective dans des actifs tels que les actions américaines et émergentes.