Les marchés dopés par la fin du cycle de hausse des taux directeurs

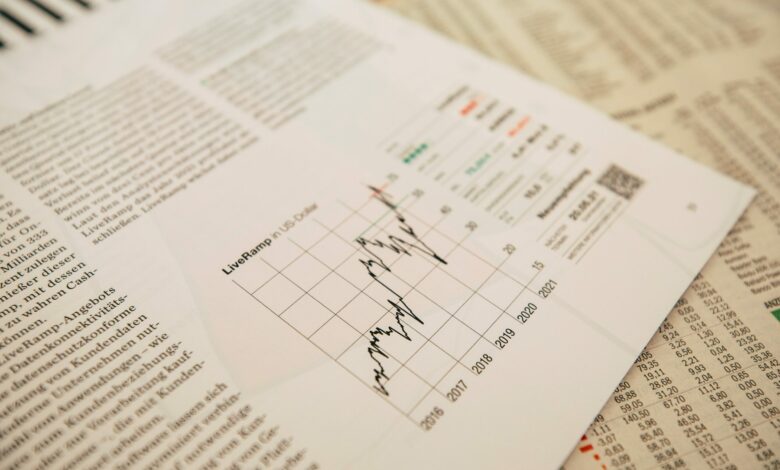

Cette semaine, des records sont tombés pour les indices « actions ». Les investisseurs ont salué la fin probable du cycle de hausse des taux directeurs, rendue possible par la désinflation qui s’installe. De Paris à New York, des records sont tombés. Le mardi 12 décembre, le CAC 40 a ba u son plus haut datant du 21 avril 2023 (7 582,47 points). Elle a terminé la semaine à 7 607 points, un nouveau record et a signé une cinquième semaine consécu ve de progression, un record depuis le mois d’avril. À Wall Street, les indices étaient également en hausse. Le Dow Jones a terminé la semaine au-delà 37 300 points en hause de plus de 12 % depuis le 1er janvier. L’indice S&P 500 a retrouvé son niveau de janvier 2022. Depuis le 1er janvier, cet indice a progressé de plus de 22 %. Le Nasdaq, l’indice des valeurs technologiques est en hausse depuis le 1er janvier de plus de 44 %.

Les investisseurs sont confiants pour les prochains mois, optant pour le scénario d’un atterrissage en douceur de l’économie, avec le maintien des profits des entreprises à des niveaux historiquement élevés. Pour 2024, l’optimisme prédomine en ce qui concerne la progression possible des indices « actions ». La baisse des taux d’intérêt devrait, en effet, soutenir les valeurs « actions ». Il n’est néanmoins pas impossible que les investisseurs aient déjà fortement anticipé cette baisse des taux. Certains investisseurs rappellent toutefois l’existence de nombreuses incertitudes macroéconomiques et géopolitiques. La FED appelle à la raison des investisseurs afin d’éviter des désillusions. La croissance demeure atone dans de nombreux pays et la Chine reste confrontée à une crise immobilière.

La FED et la BCE à l’unisson

Les deux plus grandes banques centrales mondiales ont opté cette semaine pour un statu quo sur le front des taux directeurs en lien avec les résultats encourageants en matière d’inflation.

Sans surprise, mercredi 13 décembre, la Réserve fédérale a maintenu ses taux d’intérêt inchangés à l’issue de la réunion de son comité de politique monétaire (FOMC). Les membres du comité de politique monétaire anticipent désormais trois baisses de taux l’an prochain, soit 0,75 point de pourcentage de baisse. Les marchés estiment que l’assouplissement monétaire pourrait être plus rapide. Les contrats à terme reflètent des attentes de six baisses de taux en 2024, soit 1,5 point de pourcentage de baisse sur l’année avec un taux directeur qui repasserait en-dessous des 4 %.

Les derniers chiffres sur l’inflation de novembre ont conforté la FED dans sa décision de ne pas relever ses taux. Les prix à la consommation n’ont, en effet, augmenté que de 0,1 % sur un mois et de 3,1 % sur un an. Certes, l’objectif des 2 % n’est pas encore respecté mais l’amélioration est sensible. Hors alimentation et énergie, deux postes aux évolutions volatiles, les prix sont en hausse de 4 % sur un an. L’indice privilégié de la Fed (« core PCE ») affiche de son côté une progression de 3,5 % en octobre, en recul de 0,8 point en trois mois.

Le Président de la FED, Jerome Powell, a indiqué que le cycle de hausse des taux « est à son pic ou proche de son pic » tout en soulignant que le travail n’était pas terminé pour ramener l’inflation autour de 2 %. La dernière hausse ayant porté les taux directeurs dans une fourchette de 5,25 % à 5,50 %, remonte désormais à juillet dernier. La question à la mode sur les marchés est de pronostiquer la date de la première baisse de ces taux, certains misant désormais sur le premier trimestre quand il y a peu elle était prévue seulement pour le troisième. Les investisseurs s’attendent à trois baisses en 2024 avec à moyen terme, des taux d’intérêt évoluant autour de 2,5 %.

La BCE a lors de sa réunion du jeudi 14 décembre dernier, opté également pour le statu quo. Le taux de dépôt reste à 4 %, le taux de refinancement à 4,5 % et celui de la facilité de prêt marginal à 4,75 %. Ce statu quo est le deuxième après celui intervenu en octobre, le dernier relèvement d’une série de onze datant de septembre. La décision de la BCE s’appuie sur le recul de l’inflation qui qui est, en novembre, au sein de la zone euro redescendue à 2,4 %, contre 2,9 % en octobre. Christine Lagarde, la Présidente de la BCE, ne s’est engagée sur aucun calendrier de baisse de taux. Les investisseurs parient malgré tout sur une première baisse des taux directeurs européens à l’été voire au printemps. La prudence de Christine Lagarde sur la question de la baisse des taux s’explique par le fait que la lutte contre l’inflation constitue la première des priorités pour la BCE. Par ailleurs, celle-ci a commencé à relever ses taux directeurs après la FED, le décalage de calendrier se fait encore ressentir.

Sur le marché obligataire, les taux obligataires ont fortement baissé en lien avec les espoirs de diminution des taux directeurs. Le taux de l’obligation de l’Etat fédéral américain à 10 ans est repassé en-dessous de 4 %.

Le taux du Plan d’Épargne Logement en légère hausse à compter du 1er janvier 2024

Tous les Plans d’Épargne Logement (PEL) ouverts à compter du 1er janvier 2024 bénéficieront d’un taux de rémunération de 2,25 %, contre 2 % actuellement. Le taux net d’impôt sera de 1,575 % contre 1,4 % actuellement. À 2,25 %, le PEL reste moins attractif que le Livret A ou le LDDS. Il l’est également moins que les dépôts à terme ou les fonds euros des contrats d’assurance vie.

Le PEL ouvre droit à des prêts pour le logement dont le montant dépend des intérêts accumulés. Leur taux sera de 3,45 % à compter du 1er janvier 2024, contre 3,20 % actuellement. Au vu des taux de marché, celui du PEL est attractif. Le PEL n’est en l’état intéressant que pour l’obtention de prêts.

Immobilier, la première baisse depuis 2015

Pour la première fois depuis 2015, sur une base annuelle, les prix de l’immobilier sont, en France, en baisse.

Selon le Conseil supérieur du notariat, en 2023, les prix des logements devraient baisser sur l’ensemble de la France. La baisse serait de de 3 % pour les appartements et de 3,4 % pour les maisons. En Île-de-France, elle atteindrait 6 % pour les appartements et 6,9 % pour les maisons. En régions, elle serait plus limitée, et ne serait respectivement que de 0,7 % et 2,8 %. Au regard des hausses passées (+30 % depuis 2015) cette diminution peu apparaître faible. L’augmentation des taux n’a pas provoqué d’ajustement réel des prix en raison d’un déficit d’offres. Sur cinq ans, l’augmentation des prix reste importante +8 % à Bordeaux, +9 % à Paris, +21 % à Grenoble, +23 % à Reims, +26 % à Toulouse et à Lyon, +27 % à Toulon et à Lille et +28 % à Nice. Neuf villes ont enregistré sur cette période des hausses supérieures à 30 % : Montpellier (+32 %), Strasbourg, Nantes et Dijon (+33 %), Le Havre (+34 %), Marseille (+37 %), Orléans (+38 %), Saint-Étienne (+41 %) et Rennes (+49 %). En France, une seule grande ville – Saint-Étienne – a des prix inférieurs à 2 000 euros du mètre carré, quand quatre – Bordeaux, Nice, Lyon et Paris – ont des prix supérieurs à 4 500 euros.

Moyens de paiement, les cartes bancaires et les virements en pointe

En 2022, , la carte bancaire était, le premier moyen de paiement en France (hors espèces), en nombre de transactions, quand les virements occupent la première place en volume. Les paiements en espèces continuent d’être largement utilisés par les ménages en représentant la moitié

des transactions au point de vente. Elles permettent de régler un peu plus d’un cinquième des dépenses.

29,5 milliards de transactions, représentant environ 42 500 milliards d’euros échangés ont donné lieu à des paiements par des moyens scripturaux en 2022. Depuis dix ans, la part des paiements effectués par carte progresse en lien avec le développement du ecommerce et du paiement sans contact. Elle représente dorénavant plus de 60 % du nombre des paiements scripturaux, contre 46 % en 2012. Pour les ménages l’usage des virements et des prélèvements est stable quand le recours aux chèques décline. Le nombre de paiements par chèque a baissé de 64 % depuis 2012. Plus de six paiements par carte de proximité sur dix sont réalisés en mode sans contact, pour des montants moyens inférieurs à 20 euros. Le sans contact occupe désormais une place importante dans le paysage des moyens de paiement des ménages et réduit le recours aux espèces. Le paiement par carte à partir d’un téléphone mobile augmente également (+ 177 % en 2021 et + 137 % en 2022), pour atteindre une part de près de 6 % des paiements par carte de proximité, et un peu moins d’un paiement sans contact sur dix. Du fait de l’essor des paiements par carte ou par mobile, les commerçants s’équipent de plus en plus. Le nombre de terminaux de point de vente a ainsi augmenté de 27 % entre 2020 et 2022.

En prenant en compte le volume des paiements, le virement demeure le premier moyen de paiement notamment en raison de son utilisation professionnelle. Sur les trois dernières années, le virement a représenté plus de 90 % des montants échangés avec des moyens de paiement scripturaux. L’usage du chèque continue de diminuer, avec un recul de 9 % du nombre de transactions et de 8 % des montants échangés en 2022. Le chèque est remplacé par les moyens de paiement électroniques, et notamment les virements qui sont de plus en plus accessibles depuis les espaces de banque en ligne ou les applications de paiement. Malgré tout, la France fait figure d’exception en matière d’utilisation des chèques comme moyens de paiement. 88 % du nombre de chèques de l’Union européenne sont émis en France, loin devant l’Italie (6 %), deuxième utilisateur en volume. Les virements instantanés connaissent un rapide développement depuis leur lancement en 2018. Si leur part de marché reste modeste (4 % du nombre de virements en 2022, contre 2 % en 2021) leur poids devrait se renforcer rapidement, l’Union européenne ayant décidé d’encourager ce mode de paiement. Un alignement de sa facturation sur celle du virement SEPA devrait en pratique conduire à une gratuité d’usage pour les consommateurs français.

Vers une nouvelle crise des dettes publiques des pays pauvres

En 2022, les pays en développement ont remboursé pour 450 milliards de dollars de dettes. Ce montant devrait dépasser 500 milliards de dollar en 2023, soit une hausse de 10 % sur un an. Pour certains pays à faibles revenus, la progression a pu atteindre 40 %. Avec la hausse des taux d’intérêt, le coût de de la dette des pays pauvres a augmenté lors de ces deux dernières années. De nombreux pays pauvres rencontrent de plus en plus de problèmes pour faire face à leurs échéances. La Banque mondiale s’attend à une augmentation des incidents de paiement. La Grenade et le Laos sont avec l’Afrique subsaharienne fortement exposés. La République du Congo, le Ghana, le Malawi, Sao Tomé, la Somalie, le Soudan, la Zambie ou encore le Zimbabwe sont également en situation de surendettement. Les petits États insulaires comme les Îles Marshall, les Maldives, Kiribati, Tuvalu, les Tonga sont également en grandes difficultés. Parmi les pays émergents, notamment ceux qui sont présents sur les marchés financiers, l’Argentine, le Sri Lanka et le Liban sont déjà en difficulté. La Tunisie et le Pakistan pourraient rejoindre cette liste.

La Banque mondiale est amenée à intervenir de plus en plus fréquemment pour aider des pays en difficulté. En 2022, l’organisation internationale a fourni aux pays pauvres 17 milliards de dollars de plus que ce qu’ils ont dû rembourser. Elle a également accordé 6 milliards de dollars de dons, soit trois fois le montant d’il y a 10 ans.

La résolution du surendettement des pays pauvres est plus complexe à élaborer en 2023 qu’il y a vingt ou trente ans. Ces pays se sont endettés auprès d’États dont la Chine qui ne participe pas au Club de Paris, structure réunissant les créanciers publics occidentaux. Les pays africains ou d’Amérique latine ont eu recours, ces dernières années, à des financements privés ou en provenance de Chine et de Russie. 80 % de la dette des pays en développement sont désormais détenus par des entités qui ne sont pas membres du Club de Paris. Les processus d’étalement ou de restructuration sont de ce fait plus complexes à mettre en place en raison de la multiplicité des acteurs qui n’ont pas obligatoirement des intérêts convergents.

Par le Cercle de l’Epargne