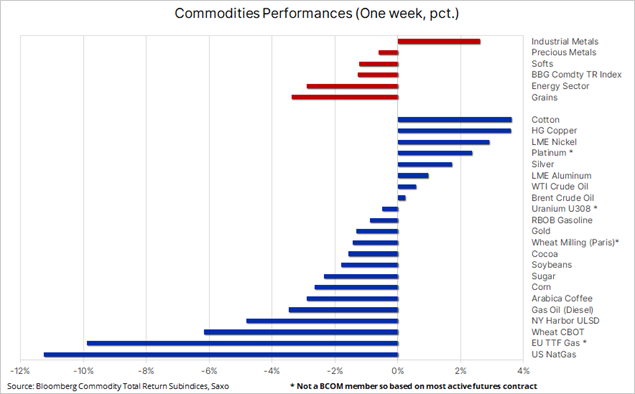

OR & MINES – Début des grandes manoeuvres ?

Par Arnaud Du Plessis, Gérant actions thématiques spécialisé sur l’or et les ressources naturelles chez CPR AM

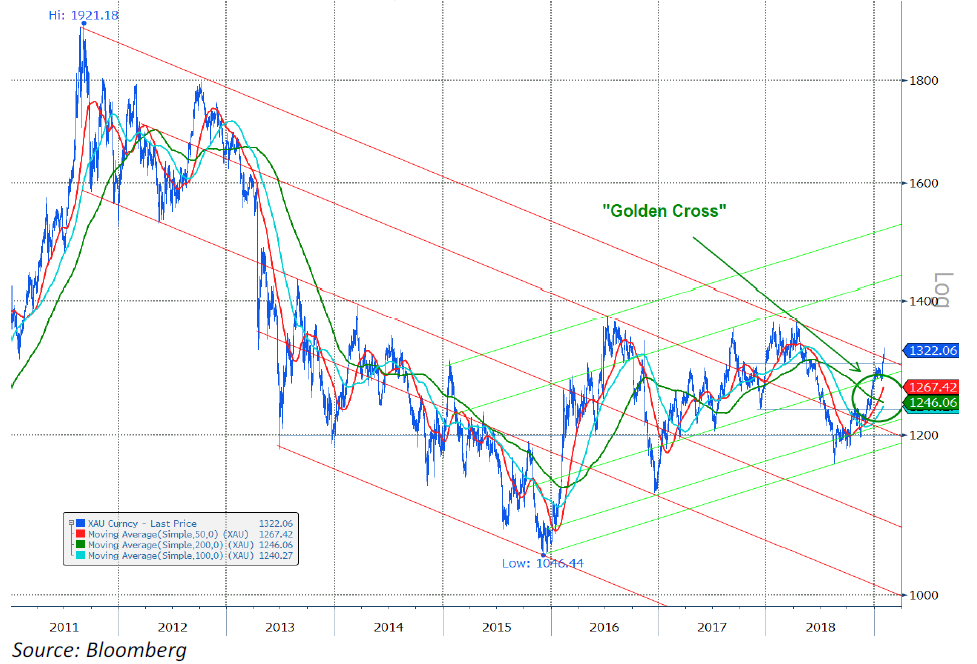

Début d’année très encourageant pour la thématique de l’or et des mines. La zone des $1300/oz a été allègrement franchie et l’apparition d’un « golden cross » – croisement haussier – des moyennes 50j et 200j a donné du baume au coeur des traders sur le métal jaune. La configuration du marché se rapproche de plus en plus de celle observée début 2016. Le franchissement de la zone $1365/$1388/oz, sommets des années 2014, 2016 et 2018 donnerait une nouvelle indication très positive.

Evolution des cours de l’or ($/oz) depuis janvier 2011

L’environnement du marché de l’or demeure très accommodant et continue même de s’améliorer. La Fed, en déclarant à l’occasion du dernier FOMC pouvoir faire montre de patience, et ne faisant plus mention à un resserrement graduel de sa politique monétaire, a donné une nouvelle impulsion très positive au marché. Son approche plus constructive quant à la normalisation de son bilan a fini d’enfoncer le clou. L’affaiblissement du dollar et des taux réels US qui a suivi, a permis à l’or d’établir un plus haut depuis mai 2018 ($1326/oz).

Cours de l’or ($/oz) vs Dollar Index & Dollar/Yen –3 ans

Cours de l’or ($/oz) vs Taux US 10 ans réels & US Break Even 10Y – 3 ans

L’intérêt pour le « physique » ne faiblit pas avec déjà l’équivalent de près de 71 tonnes accumulées depuis le début de l’année sur les ETPs investis en or, dont les encours recouvrent leur niveau d’avril 2013.

Evolution des cours le de l’or ($/oz) et encours d’ETPs investis en or physique Gold (t) depuis 2013

Les banques centrales n’ont pas été en reste, avec des achats nets dépassant 650 tonnes en 2018 (651.7t exactement), les plus importants depuis 1967, et en progression de 74% par rapport à 2017 !

La Russie (274.3t), la Turquie, le Kazakhstan, et la Chine ont été sans surprise particulièrement actifs. A noter un intérêt important de la Pologne. Face à eux, l’Australie, l’Allemagne, le Sri Lanka, l’Indonésie et l’Ukraine ont vendu 15.6t.

Globalement, la demande d’or s’est établi à 4345.1 tonnes en 2018 contre 4159.9 tonnes l’année précédente. Dans le détail, la demande bijoutière, 2200t, est restée stable, l’augmentation observée en Chine, Russie et US compensant le déclin de l’Inde et du Moyen-Orient. Les achats en lingots et pièces, ont progressé de 4% à 1090.2t (vs 1045.2t en 2017). En revanche, et bien que positive, la collecte des ETPs investis en or, n’a été que de 61t, en recul de 73.5% par rapport à 2017 (230t).

Autres métaux précieux

Ruée des investisseurs sur le palladium, dont les cours ont établi un nouveau record historique à $1439/oz, dépassant nettement ceux de l’or. La chute de la part de marchés des véhicules à moteur diésel au profit des véhicules à moteur essence (en attendant les véhicules électriques) a soutenu cette tendance. Plus de 80% de la « consommation » de palladium est liée aux systèmes d’échappement catalytiques pour moteur « essence ».

Ventes de voitures & part de marché (%) diesel et Consommation Pt/Pd (Autocatalyses) – Ratio Pt/Pd

En hausse continue depuis 2016, la consommation de palladium excède largement la production, amplifiant par la même le déficit du marché. Près de 1Moz manqueront à l’appel en 2018 ! De fait, les stocks ne cessent de se réduire, tant sur les marchés à terme que sur celui des ETPs.

Inventaires palladium (CME) et Encours ETPs investis en palladium

Le platine, dont l’utilisation est moins « industrielle » (~50%/60%), et qui est utilisé dans la fabrication des systèmes d’échappement catalytiques pour moteurs « diesel » voit sa performance se dégrader, non seulement par rapport au palladium, dont les cours relatifs se rapprochent du sommet de janvier 2001 (1.81x), mais aussi par rapport à l’or, avec un cours relatif proche du plus bas historique (0.62x) touché fin décembre.

Cours du platine et du palladium – Ratio Platinum / Gold & Palladium / Platinum depuis 2000

Légère surperformance de l’argent métal, qui a tendance à amplifier les tendances de l’or. La valorisation relative de « l’or du pauvre » par rapport au « métal jaune » poursuit son ajustement avec un « Mint

Ratio » (ratio or/argent) revenant à 82.35x contre un point haut à 86.25x fin novembre. Cependant, la valorisation relative de l’or par rapport à l’argent demeure très au-dessus des moyennes observées depuis 10 ans, 20 ans et 30 ans, respectivement à 65.7x, 63x et 67x.

Cours de l’or et de l’argent métal – Ratio Gold / Silver (Mint Ratio) depuis 1990 – (weekly)

Quid des mines d’or ?

Le renforcement par Barrick Gold de son statut de n°1 mondial, après la consolidation le 1er janvier de Randgold Resources aura fait long feu. Dès le 14 janvier, Newmont Mining annonçait son intention de se rapprocher de Goldcorp, coupant par la même l’herbe sous les pieds de Newcrest Mining. In fine, la capitalisation pro-forma de Newmont Goldcorp serait de ~$28Mds vs ~ $23Mds pour le nouveau Barrick ! Est-ce le retour des grandes manoeuvres, à l’image de ce que l’on a pu observer il y a une dizaine d’années ?

Force est de constater, qu’avec la chute des cours du secteur depuis, la physionomie du marché à clairement changé. La concentration des producteurs est bien moindre aujourd’hui. En 2010, 27 compagnies aurifères avaient une capitalisation supérieure à $1Mds, dont 14 supérieures à $5Mds et 10 supérieures à $10Mds. Aujourd’hui, avec une capitalisation globale inférieure de 60% par rapport à 2010, si le nombre de compagnies milliardaires (capitalisation > $1Md) est plus important : 35 vs 27, les compagnies aurifères dont la capitalisation est supérieure à $10Mds ne sont plus qu’au nombre de 3. La baisse des cours, associée à la vague de désinvestissements de la part des grandes compagnies pour sauver leur bilan d’une part, et les nombreuses opérations de croissance externes opérées par les compagnies de taille moyenne d’autre part, explique en grande partie cette situation.

Evolution du nombre des compagnies aurifères (capitalisation > $1Md) et capitalisation globale

Concentration du secteur aurifères (producteurs) – 2018 vs 2010

Les grandes compagnies aurifères sont aujourd’hui face à un dilemme. Les restructurations menées, dans l’urgence pour certaines, ont eu pour conséquences une contraction accélérée de leurs réserves et une détérioration de leur profil de production. Leurs bilans maintenant restaurés, elles n’ont d’autres alternatives que de réinvestir, pour ne pas disparaitre dans 10 ans (durée de vie moyenne des réserves)

Depuis le creux de marché observé en septembre dernier, et dans un contexte plutôt haussier de la thématique, la performance des mines aurifères a nettement dépassé celle de l’or (+26% vs +9.6% – $). Depuis le point bas de fin décembre 2015, les mines ont regagné ~66% ($) vs ~23% ($) pour l’or, soit un levier de performance de ~2.85x, cohérent avec celui observé sur longue période. Cependant, après l’atypique année 2016, durant laquelle les mines avaient rebondi de ~150% ($) au 1er semestre, après la débâcle des 5 années précédentes (~-80% ($), pour clôturer l’exercice en hausse de « seulement » 55% ($), les mines peinent à recouvrer leur souffle. Depuis fin 2016, et en dépit d’une appréciation des cours de l‘or de ~13.7% ($), les mines d’or (NYSE Arca Gold Miners TR index) n’ont progressé que de ~4.5%, illustrant bien la préoccupation des investisseurs quant à la problématique du renouvellement des réserves et par conséquent des perspectives de production.

Alors que l’horizon s’éclaircit, l’earning momentum 12 mois forward des mines d’or (NYSE Arca Gold Miners) poursuit son redressement, mais demeure néanmoins en net retrait par rapport à son niveau de l’année dernière à la même époque. Cela est cohérent avec l’anticipation du consensus quant au prix de l’or attendu pour l’ensemble de l’année 2019, s’établissant aujourd’hui à $1282/oz vs $1305/oz fin janvier 2018, mais en nette progression par rapport au niveau attendu en début d’année ($1250/oz). A suivre…

Belle configuration des aurifères qui semblent sortir positivement de la grande tendance baissière observée depuis le sommet de 2011. Un retour de l’or vers la zone $1365/$1388/oz soutiendrait une poursuite du rallye de l’ordre de ~10% ($) dans un 1er temps avant d’envisager un retour vers le sommet de 2016 (+40%).

NYSE Arca Gold Miners – depuis janvier 2011

Valorisation de l’industrie aurifère.

A ~1.1x P/NAV, la valorisation moyenne des mines d’or ne prend en considération aucune découverte ni développement supplémentaire par rapport à l’existant, et se situe sous la moyenne observée depuis 10 ans.

Mines d’or – Evolution P/NAV (Senior, Intermediate & Junior Gold Miners) – 10 ans – depuis janvier 2009

L’analyse des P/CF corrobore cette approche – proche des 6x P/CF, la valorisation du secteur aurifère se situe un écart-type en deçà de la moyenne observée ces 10 dernières (~9.5x).

Mines d’or – Evolution P/CF – (Tier 1 & Tier 2 producers) – 10 ans – depuis janvier 2009