Relations sino-américaines, shutdown, indicateurs conjoncturels

Par Hervé Goulletquer – LBPAM

Complexité, interrogations et vigilance

L’actualité immédiate est faite d’éléments sur lesquels il est difficile de se prononcer (relations sino-américaines, shutdown à Washington et confiance des manufacturiers en recul).

La vigilance est de rigueur ; mais sans tomber dans la sinistrose.

Le marché contemple son environnement et a du mal à y trouver des éléments à même de justifier un retour à plus de confiance. Est-ce fondé ?

Prenons trois évènements et essayons de leur donner du sens.

Il y a d’abord cette annonce faite par Apple hier au soir. Du fait d’un ralentissement des ventes dans le monde émergent, surtout en Chine, l’objectif de profit pour le premier trimestre ne sera pas atteint.

L’information remet sur le devant de la scène le débat sur qui de Pékin ou de Washington peut sortir vainqueur de l’épisode de tensions commerciales entre les deux pays. Chaque camp considère qu’il est le mieux placé et les marchés ont plutôt « acheté » l’idée que les Etats-Unis étaient mieux positionnés pour l’emporter. La communication d’Apple sème le doute.

De plus il ne s’agit pas de la première alerte. Les chiffres du commerce bilatéral, au moins ceux produits par l’appareil statistique pékinois (en dollar), envoient le message de ventes, en direction du partenaire, faisant preuve de davantage de résistance côté chinois qu’américain.

Faut-il alors considérer que les anticipations de croissance économique et/ou de profits des entreprises aux Etats-Unis doivent être revues à la baisse ? A un niveau agrégé sans doute pas. En revanche, des signaux de ce genre interrogent sur la capacité d’USA Inc. à supporter le coût immédiat de la politique, vis-à-vis de la Chine, initiée par la Maison Blanche. Une raison pour considérer que l’Administration Trump n’a pas envie, au moins pas à court terme, d’« aller au clash » avec Pékin. Des compromis « vendables » auprès de l’opinion américaine devraient être recherchés. Le plus probable est que le gouvernement chinois soit sur une ligne politique similaire.

Ensuite, l’Administration fédérale américaine est fermée de façon partielle depuis le 22 décembre. 13 jours de fermeture à aujourd’hui ; l’expérience en cours apparaît déjà assez longue au regard des 21 épisodes passées de shutdown. En sachant que la plus longue a duré 21 jours en 1995 – 1996.

Faut-il craindre un impact négatif sur l’économie ? Vraisemblablement pas. Le Président Trump fait de la politique à bon compte, en envoyant à sa base électorale un message de fermeté sur le sujet de l’immigration illégale (dont il faut se prémunir en construisant un mur à la frontière avec le Mexique). On peut estimer que seulement 10% des dépenses fédérales hors charge d’intérêt sont concernés par le shutdown actuel. Ce qui suggère qu’autour de 200 000 fonctionnaires, payés en moyenne 50 000 USD par an, seraient en inactivité professionnelle forcée. En sachant que l’usage veut qu’in fine les arriérés de salaire soient versés. Bien sûr, le plus tôt le blocage actuel s’arrête, le mieux pour à-peu-près tout le monde. L’initiative est à la main du Président. Il sait qu’il porte le blâme auprès de l’opinion. De plus il n’a pas intérêt à envenimer de suite les relations avec la nouvelle majorité démocrate de la Chambre des représentants. Surtout s’il veut lancer un plan de relance des investissements en infrastructure.

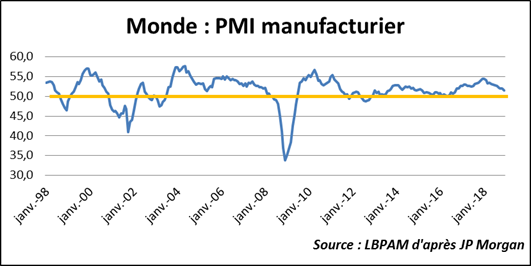

Enfin, les indicateurs conjoncturels se dégradent un peu partout. Ainsi JP Morgan a publié hier son estimation du PMI manufacturier mondial pour décembre. A 51,5, il est en baisse de 0,5 point sur un mois et retrouve ainsi les niveaux constatés à la mi-2016.

Rappelons que cette année fût la plus médiocre de toutes celles qui ont suivi la sortie de la « grande récession » de 2008.

Ajoutons que nombre de pays ont enregistré le mois dernier un niveau de PMI manufacturier inférieur à 50 ; dont la Chine, la France, l’Italie, la Corée, Taïwan et le Mexique. Si la situation d’ensemble reste satisfaisante, la vigilance s’impose.

On en est là ; le marché est confronté à un environnement immédiat compliqué dont on se demande de quel côté il va basculer. Il n’empêche que la baisse des cours du pétrole, le bas niveau des taux longs, une Fed plus prudente, un gouvernement italien qui « rentre dans le rang » et des valorisations boursières plus « abordables » sont aussi des éléments à intégrer au diagnostic. Avec à contrario l’inconnue du Brexit.