Marché obligataire du T1 2024

Par Par Matthieu Bailly, directeur général délégué et gérant obligataire – Octo AM

S’il y a bien un enseignement que nous pourrons tirer de ce premier trimestre 2024, c’est que l’humeur des marchés financiers est totalement décorrélée de la météo… Pour le reste, bien malin saurait avoir plus de visibilité sur les questionnements de début d’année après ces trois mois :

- les statistiques économiques sont toujours aussi variables dans l’espace et le temps et les dernières parues ont douché les espoirs de baisses de taux rapides de part et d’autre de l’Atlantique

- les banques centrales ont conservé un discours très attentiste en se gardant bien de donner des lignes de conduite claires pour les mois à venir, hormis de rester dépendantes des actualités et des statistiques (ce que nous sommes tous…)

- les entreprises ont souvent encore raccourci et élargi leurs prévisions en termes de fourchettes de chiffre d’affaires et de résultat et montrent de plus en plus d’hétérogénéité dans leurs publications, ce qui ne facilite guère la tâche pour déceler des tendances

- les sujets politiques et géopolitiques n’ont trouvé aucun signe de résolution, bien au contraire

Et pourtant, l’optimisme est resté de mise sur les marchés, qui ont gardé le pied enfoncé sur l’accélérateur des actifs risqués et n’ont résolu aucun des dilemmes, voire des paradoxes, qui entravent la (ou du moins notre) compréhension des valorisations depuis plusieurs mois maintenant… au contraire, ils les ont parfois même accentués…

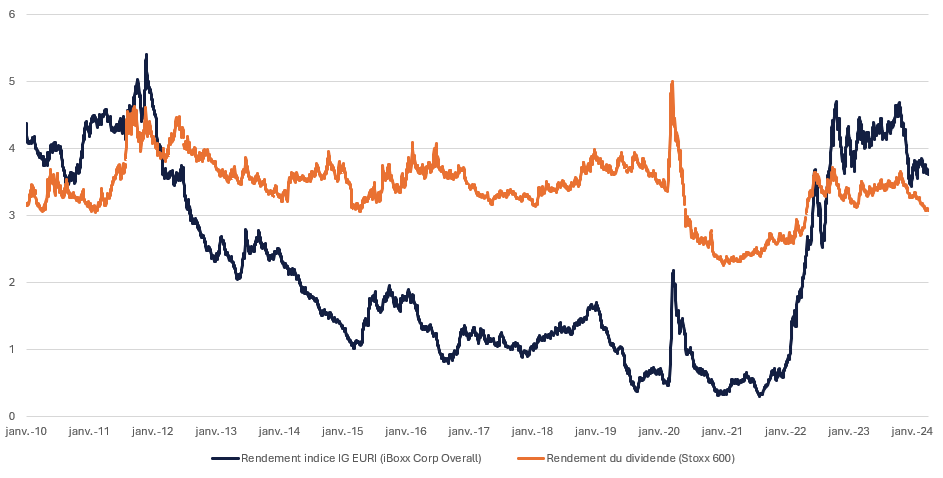

- Le créancier gagne toujours – légèrement- plus de coupon que l’actionnaire ne gagne de dividende

Point besoin de longue explication pour affirmer que l’actionnaire devrait, dans la logique du risque pris, obtenir une plus grande rémunération que le créancier hormis dans deux types de phases de marché :

- un stress majeur sur les taux ou le crédit au cours, par exemple, d’une phase de grande inflation ou de crise de liquidité

- lors de bulles sur le marché des actions comme durant la phase de la bulle internet du début des années 2000

Il ne nous semble pas que nous soyons dans ce type de situation aujourd’hui en Europe et la rémunération devrait se hiérarchiser entre les deux catégories d’actifs. Depuis plusieurs mois, le marché anticipait plutôt une baisse des taux et conservait donc une valorisation identique pour les actions. Etrangement, les anticipations de baisses de taux ont été massivement revues (2 à 3 baisses de taux pour 2024 au lieu de 6 à 7) et pourtant aucune correction n’est intervenue sur les actifs risqués, qui ont au contraire poursuivi leur rally… A moins que la BCE rattrape le temps perdu et baisse rapidement son taux directeur autour de 2%, il est probable que les trimestres prochains ne soient pas aussi porteurs…

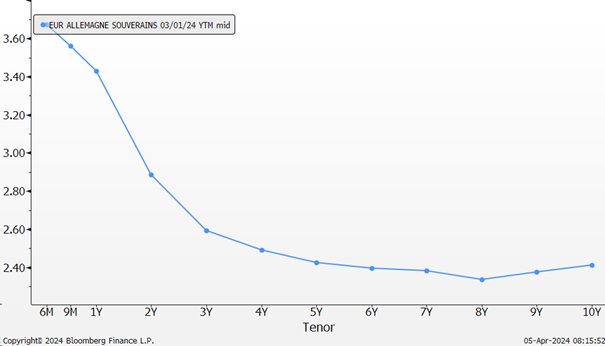

2. Le créancier à 1 mois gagne toujours plus que le créancier à 10 ans

« Vu que la BCE baissera ses taux bientôt, il faut dès à présent investir sur des maturités longues pour fixer un rendement avant qu’il ne baisse ». Nous avons entendu ou lu cette phrase depuis plusieurs mois maintenant et elle continue de faire florès dans beaucoup d’articles d’allocation. Tant et si bien que, comme sur le marché des actions, malgré des soi-disant révisions de baisses de taux directeurs massives de la part des investisseurs, les taux longs n’ont finalement pas tant repricé que cela. Le Bund 10 ans est par exemple passé de 2% en fin d’année à 2.4%… Ce qui reste 200 points de base en deçà du taux BCE et ne suffit clairement pas à normaliser la courbe des taux d’intérêts. Sur les corporates, les courbes sont encore inversées jusqu’au BBB, puis plates sur le segment high yield, tant les investisseurs ont voulu capter les taux d’intérêts sur de longues maturités par peur de revenir rapidement sur les taux zéro qu’ils avaient connu pendant plusieurs années auparavant… La correction entamée sur les taux longs pour prendre en compte les données économiques, monétaires et budgétaires (n’oublions pas le déficit massif des Etats, en particulier la France, à 5.5%) n’est clairement pas suffisante et, même une baisse des taux directeurs de la BCE autour de 2.5 à 3% ne devrait pas avoir d’impact sur les taux longs, qui devraient rester a minima stables, ou plutôt – et c’est notre scenario continuer – de grimper autour de 3% sur le taux allemand 10 ans. (soit 3.5 à 4% sur le taux français).

Pas d’urgence donc à rallonger ses maturités…

3. Le créancier ou l’actionnaire de titres liquides et cessibles à tout moment gagne toujours plus que celui qui s’engage sur 5 ou 10 ans sans possibilité de sortie

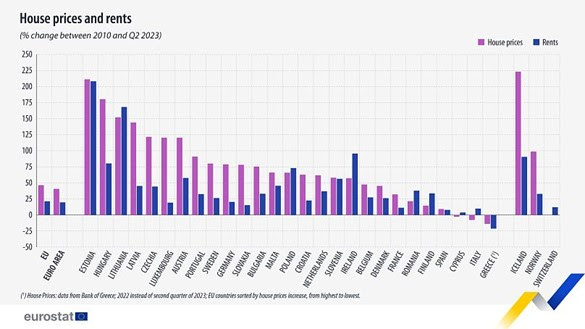

Par définition, il est difficile d’obtenir des graphiques sur les actifs privés mais il est plus aisé de lire les performances affichées des fonds de dette privée ou de private equity qui n’ont, pour beaucoup, ni connu la chute de valorisation massive de 2022 commune à tous les marchés liquides, ni de correction plus récente, le consensus de marché plaidant, dès le début 2023 pour une baisse forte des taux d’intérêt. La patience était donc de mise, comme ce qu’on a pu voir sur l’immobilier, et beaucoup de fonds et d’investisseurs ont préféré conserver leurs positions ou rouler leur dette sur de nouvelles échéances, pas forcément assez rémunératrices par rapport aux marchés liquides mais permettant au moins d’éviter la crise de liquidité pour leur débiteur…

De même sur le secteur immobilier, on notera que le prix des biens est toujours entre 40 et 50% plus élevé qu’en 2010 en moyenne en Europe, tandis que les loyers n’ont grimpé que de 20% environ. Ceci montre bien que les investisseurs acceptent environ deux fois moins de rentabilité qu’à l’époque, alors même que les taux de rendements à long terme sont approximativement sur les mêmes niveaux… L’un ou l’autre doit corriger…

Si la patience est une vertu sur les marchés financiers, elle reste généralement liée aux nécessités économiques des acteurs, souvent plus contraignantes que celles de l’économie elle-même ou des banques centrales. Or, à moins qu’on parvienne à sauter d’un cycle de taux bas à un autre cycle de taux bas suffisamment rapidement pour que les effets puissent être « invisibles » pour les investisseurs en actifs privés (simplement parce que l’absence de transactions évitera de revaloriser au juste prix), cette patience que nous observons depuis 2023 pourrait bien être mise à rude épreuve en 2024-25, entre besoins de récupérer des capitaux, coût de la dette, ralentissement économique et donc de la croissance des participations, déséquilibre entre offre et demande devenu insoutenable…

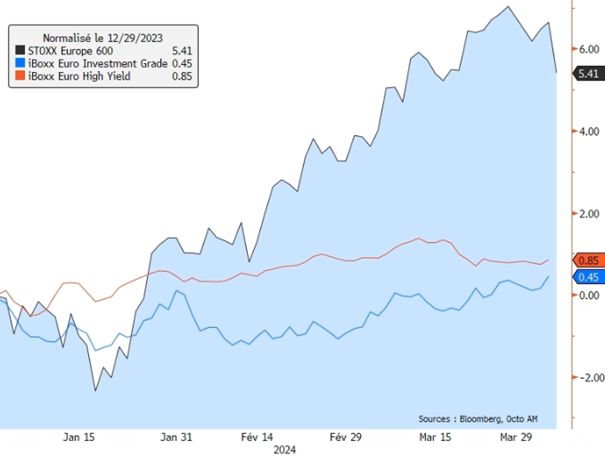

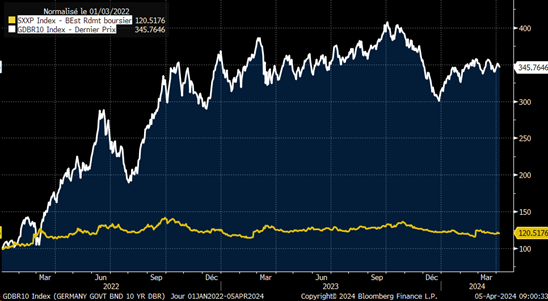

Ces trois paradoxes ne nous semblent pas avoir été suffisamment corrigés par les marchés pour le moment et les performances sur les actions ou les obligations longues sur ce premier trimestre n’ont rien fait pour, comme en témoigne le graphique ci-dessous :

On dit souvent que les marchés de taux et de crédit offrent quelques signes avant-coureurs aux autres marchés et ce trimestre a montré deux enseignements pour la suite de l’année 2024 :

- Les mauvaises surprises ont surpassé les bonnes en nombre et en effet : si nous avons souvent dit, dans nos hebdos et présentations précédentes que les entreprises compensaient l’incertitude ambiante par une grande prudence qui permettait de compenser hausse de taux et ralentissement économique, les dernières publications ont montré une inflexion plutôt négative. La prudence ne suffit plus et l’effet conjugué de l’inflation, du ralentissement économique, de la concentration de la croissance sur quelques secteurs de l’économie, des taux plus élevés finissent par peser aussi sur le crédit et nous devrions voir au cours des prochains mois plus de dégradations de rating ou de perspectives de ratings, à l’instar du fournisseur d’eau potable, SAUR, de la holding de Auchan (Elo) ou de Valeo ce mois-ci. Au bout du spectre, l’annonce de restructuration d’Altice, après des années de refinancement plutôt aisé auprès des marchés, ou d’Intrum sur le recouvrement de créances, sont aussi des signes que le marché est moins tolérant qu’il ne l’était et n’a plus besoin de se positionner sur les entreprises les plus endettées pour avoir le rendement qu’il souhaite. Ces dégradations de notations ou évènements de crédit ne se voient pour le moment pas dans les spreads de crédit vu l’appétit toujours important des investisseurs pour le rendement mais devraient avoir un impact dans les mois à venir, au gré du marché primaire et des réallocations d’indices. On est donc passé d’une phase où l’investisseur obligataire pouvait faire totalement confiance à la prudence des entreprises, à une phase de marché où c’est bel et bien à lui d’être prudent et d’être beaucoup plus sélectif sur ses dossiers en portefeuille. Une plus grande diversification pourra également permettre de limiter l’impact d’une dégradation ou d’une mauvaise surprise, toujours très pénalisante sur le marché obligataire. En ce sens, nous avons par exemple passé, sur notre fonds flexible Octo Crédit Value, le nombre de positions d’environ 80 à une centaine sur les premiers mois de l’année, tout en cédant entre 5 et 10% des positions au rapport rendement/risque les plus défavorables, comme CABBCO dans la chimie.

- Les taux ont connu la plus forte volatilité du marché

Les taux directeurs puis long terme sont le driver du marché pour deux raisons essentielles :

- Du point de vue de l’investisseur, ils représentent le minimum qu’un investisseur peut obtenir en plaçant son argent sur des actifs peu ou très peu risqués.

- Du point de vue de l’économie, ils sont le minimum de rentabilité que les entreprises devront atteindre à moyen terme pour que leur capital soit suffisamment rémunéré et leurs emprunts utiles et remboursables

Il y a donc généralement une certaine logique à ce que les actifs divers s’ajustent après les taux comme ce fut quasi systématiquement le cas, à la hausse ou à la baisse. Les années 90 ou 2010, dans deux sens opposés, ont bien montré que ces ajustements peuvent être longs mais que les signes précurseurs doivent être pris au sérieux par les investisseurs. Ainsi, lorsque la BCE annonçait ses taux négatifs en 2016, tirant les taux longs vers zéro, beaucoup d’investisseurs, dont nous faisions partie, restaient incrédules, considérant que cette phase ne pourrait pas durer et pouvait créer des corrections massives de marché. Pendant près de six ans ensuite, les autres actifs se sont renchéris, s’ajustant progressivement sur la référence des taux avec de moins en moins de volatilité… (graphique 6) Il a fallu près de six ans pour voir le mouvement de taux s’inverser et le monde financier est aussi incrédule qu’en 2016, arguant que cela ne devrait pas durer… Alors ce sont les taux d’intérêts, pourtant le socle et donc théoriquement le plus stable, qui fluctuent le plus tandis que les actifs les plus risqués sont eux restés proches des valorisations pré-hausse de taux… Si le nouveau cycle de cinq à dix ans a pour standard des taux directeurs entre 2 et 3%, alors la volatilité sur les taux que nous observons actuellement se répercutera, à l’inverse des effets observés entre 2016 et 2021, sur les autres classes d’actifs.

Graphique 6

Graphe 7: rendement boursier du Stoxx 600 versus rendement du Bund 10 ans en base 100 au 01/01/2022.

Pour un investisseur final, on peut noter que les deux cas futurs qui se présentent militent tous deux pour détenir des obligations en portefeuille :

- Si les taux baissent car la BCE ne souhaite pas tenir une position qu’elle juge trop dangereuse pour l’économie et les budgets publics, l’effet conjugué « portage + resserrement » pourrait apporter des performances entre 5 et 10% à horizon 12-18 mois.

- Si les taux ne baissent pas car la BCE les maintient (car il est à peu près acté qu’elle ne poursuivra pas sa hausse), alors les autres actifs sont soumis à un risque de chute importante, tandis que les obligations de maturités courtes et intermédiaires, étant elles déjà au niveau adéquat de rendement de la BCE et bénéficiant d’un portage significatif, offriront simplement leur portage, actuellement entre 4% et 6% en fonction des maturités et du crédit.