Une inflation persistante et des conditions météorologiques défavorables

Par Ole S. Hansen – Head of Commodity Strategy – Saxo Bank

| Un cinquième gain hebdomadaire consécutif propulse le secteur des matières premières à un plus haut de sept moisLe secteur des céréales, fortement décoté, reprend vie sous l’impulsion du bléLe cuivre se redresse grâce à une méga-fusion qui met en évidence son potentiel d’avenirL’or est soutenu par l’inflation stagnante et l’augmentation de l’endettement |

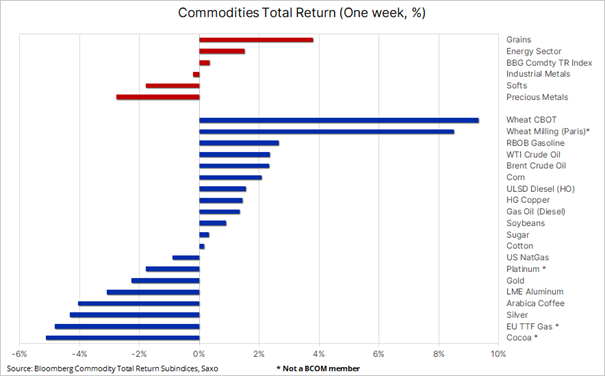

| Le secteur des matières premières est en hausse pour la cinquième semaine, l’indice Bloomberg Commodity Total Return se dirigeant vers sa plus haute clôture hebdomadaire depuis sept mois. Alors que les métaux précieux et les produits de base ont marqué une pause après des semaines de forte hausse, le secteur des céréales a pris le relais, sous l’impulsion du blé, qui a connu sa meilleure semaine depuis juin dernier en raison de conditions météorologiques défavorables dans les principales régions productrices de l’hémisphère nord. Dans le secteur des métaux, l’or a subi un revers longtemps attendu, mais jusqu’à présent modeste, les traders ayant plutôt porté leur attention sur le cuivre qui a atteint un nouveau sommet de cycle, au cours d’une semaine dominée par la tentative de rachat d’Anglo American par BHP afin de mettre la main sur l’écurie de cuivre du plus petit rival en Amérique du Sud. Cette opération souligne l’importance du cuivre dans les années à venir, à mesure que l’électrification du monde prend de l’ampleur. Sur le plan macroéconomique, les données du PIB américain pour le premier trimestre ont suscité des craintes de stagflation en raison d’un ralentissement de la croissance, plus faible que prévu à 1,6 % contre 3,4 %, tandis que les mesures de l’indice des prix se sont accélérées, les prix PCE de base pour le premier trimestre passant de 2,0 % à 3,7 %, supérieur aux prévisions de 3,4 %. Le dollar continue de fluctuer, se dirigeant vers une légère perte hebdomadaire, les gains de la plupart des devises du G8 étant partiellement compensés par le yen japonais qui a atteint un niveau record après que la Banque du Japon ait surpris par son attitude dovish, à la fois dans l’action et dans le langage. Les rendements obligataires ont quant à eux poursuivi leur récente ascension, tandis que la perspective d’une inflation américaine vigoureuse a encore réduit les attentes en matière de réduction des taux américains cette année, avec une seule réduction de 25 points de base en décembre, contre sept au début de l’année. |

L’essor du blé permet au secteur des céréales d’occuper le haut du pavé

Le secteur des céréales a été le plus performant la semaine dernière, la hausse des prix du blé ayant permis à l’indice BCOM Grains d’enregistrer un gain de près de 4 %, sa meilleure semaine depuis deux mois. Les contrats à terme sur le blé du CBOT ont augmenté de plus de 9 %, atteignant des sommets inégalés depuis janvier, en raison de la persistance de conditions météorologiques sèches en Russie, principal exportateur, et, depuis peu, dans certaines régions des plaines américaines. Avec un temps plus froid que la normale en Europe de l’Ouest et des prévisions indiquant une diminution des pluies dans le sud de la Russie au moins jusqu’au début du mois de mai, la saison végétative de l’hémisphère nord a connu un début mouvementé.

Jusqu’à présent, l’impact sur le maïs et le soja, les deux principales cultures américaines, a été limité car la saison des semis ne fait que commencer. Toutefois, la pluie et les températures plus froides dans le Midwest pourraient ralentir le processus de plantation, ce qui pourrait soutenir les prix, à ce stade principalement par le biais de fonds encouragés à couvrir certaines de leurs positions courtes presque record détenues dans les six principaux contrats à terme sur les céréales et le soja négociés aux États-Unis.

Le contrat à terme sur le blé du CBOT a atteint un niveau record de 1 363 USD en mars 2022 à la suite de l’attaque russe contre l’Ukraine, deux grands producteurs de blé, avant que les années de forte production n’entraînent une chute de 61 % sur plus de deux ans. Depuis le début de l’année, et avant la reprise de la semaine dernière, le contrat a montré des signes de stabilisation, et la combinaison d’un double plancher autour de 5,25 USD le boisseau suivi d’une rupture de la tendance à la baisse, actuellement à 6,10 USD le boisseau, pourrait indiquer une poursuite de la hausse. Au cours de la semaine qui s’est achevée le 16 avril, les fonds spéculatifs et autres spéculateurs détenaient une position courte quasi record de 544 000 contrats, répartis entre le soja (-168 000), le maïs (-280 000) et le blé CBOT (96 000).

L’or soutenu par l’inflation et l’augmentation de la dette

Le rallye agressif de l’or depuis le creux de la mi-février est actuellement remis en question, le lingot subissant une correction attendue depuis longtemps et relativement agressive, mais saine, qui aidera à déterminer le niveau réel de la demande sous-jacente, en plus du momentum et des comptes d’argent géré qui négocient normalement dans une optique à court terme et réduiront les positions longues si la situation technique et/ou fondamentale évolue.

Après un rebond de près de 450 USD depuis le creux de la mi-février, la correction en cours n’a pas encore été suffisamment forte pour remettre en question la conviction générale des opérateurs quant à la hausse des prix. D’un point de vue technique, la principale zone de soutien utilisant les niveaux de retracement de Fibonacci se trouve dans la zone des 2 255-60 USD, où l’on trouve 61,8 % de l’extension de mars à avril et 38,2 % de l’ensemble du mouvement depuis le plus bas de la mi-février. Un maintien au-dessus de ce niveau indiquera au marché que le retracement n’est rien d’autre qu’une faible correction au sein d’une forte tendance haussière.

Nous maintenons nos perspectives positives pour les métaux d’investissement, les indicateurs ci-dessous restant au centre des préoccupations une fois la correction passée :

- Les risques géopolitiques liés à un monde de plus en plus fragmenté, avec une attention particulière pour la Russie/Ukraine et le Moyen-Orient.

- Une forte demande de la part des particuliers en Chine, qui souhaitent placer leur argent dans un secteur considéré comme relativement à l’abri d’une économie en difficulté, dans un contexte d’aggravation des problèmes immobiliers et de risque de dévaluation du yuan.

- La demande continue des banques centrales dans un contexte d’incertitude géopolitique et de dédollarisation, sans oublier la capacité de l’or à offrir un niveau de sécurité et de stabilité que d’autres actifs ne peuvent pas fournir.

- L’augmentation des ratios dette/PIB dans les principales économies, notamment aux États-Unis, qui suscite des inquiétudes quant à la qualité de la dette. En d’autres termes, la hausse des rendements des bons du Trésor n’est pas nécessairement négative pour l’or, car elle met l’accent sur les niveaux d’endettement globaux et leur viabilité.

- En outre, l’accent n’est plus mis sur l’impact négatif des prévisions de réduction des taux, mais sur le soutien apporté par des perspectives d’accélération de l’inflation.

Là où l’or va, l’argent va plus vite

Tout comme l’or, l’argent a également subi une correction relativement agressive, la vente étant amplifiée par son récent échec à dépasser les 30 USD l’once, les sommets de 2020 et 2021. Ayant surpassé l’or au cours de la récente hausse, l’argent a d’abord chuté plus rapidement que l’or avant que la reprise continue du cuivre n’aide à amortir la chute, ce qui a permis de trouver un soutien dans la zone des 27 USD. Le ratio or-argent, qui a atteint à un moment donné 86 onces d’argent pour une once d’or, après un creux de 81,3 le mois dernier, a depuis baissé jusqu’au niveau actuel de 85, toujours bien au-dessus de sa moyenne à long terme, qui se situe autour de 79.

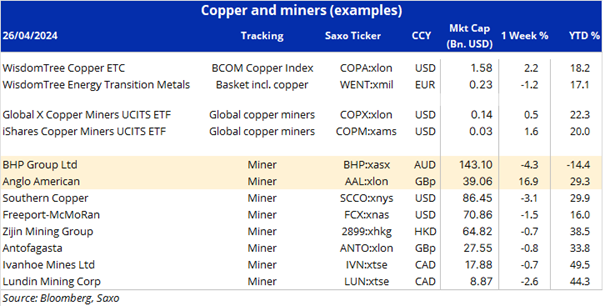

Le cuivre atteint un nouveau sommet cyclique et les haussiers contrôlent la situation, pour l’instant…

Les prix à terme à New York et à Londres ont atteint des niveaux qui n’avaient plus été négociés depuis avril 2022. Au cours des deux dernières années, le cuivre, alias le roi des métaux verts, a évolué de façon plutôt latérale, naviguant relativement indemne dans les eaux agitées créées par des coûts de financement nettement plus élevés, les banques centrales du monde entier ayant relevé leurs taux d’intérêt pour lutter contre l’inflation, sans oublier le ralentissement en Chine, le principal consommateur de cuivre au monde.

Au cours des deux derniers mois, le métal n’a cessé de grimper, porté par la croissance mondiale et l’optimisme de la demande, ainsi que par les réductions de l’offre minière pour 2024, qui resserrent de plus en plus les conditions du marché. Plusieurs sociétés minières ont annoncé des baisses de production en raison de facteurs tels que l’augmentation des coûts des intrants, la baisse des teneurs en minerai, l’augmentation des dépenses réglementaires et les perturbations liées aux conditions météorologiques.

En outre, la transformation verte en cours et l’utilisation accrue des applications d’intelligence artificielle augmentent la demande des secteurs traditionnels tels que le logement et la construction, et avec la transformation verte, nous maintenons notre position haussière de longue date sur le cuivre et les mineurs de cuivre. Cependant, bien que nous ayons mis et continuions de mettre en avant des perspectives favorables à moyen et long terme pour la demande de cuivre conduisant à des prix plus élevés, certains craignent que les traders aient sauté le pas à un moment où les fondamentaux sous-jacents ne sont pas encore assez forts pour soutenir un rallye vers le record de mars 2022, un niveau que nous voyons être atteint, mais potentiellement pas avant la fin de l’année.

La reprise du cacao marque une pause, mais le stress sous-jacent persiste

Les contrats à terme sur le cacao à New York se sont négociés à la baisse sur la semaine après avoir atteint un nouveau record proche de 12 000 USD la tonne. Si la hausse rapide observée au premier trimestre s’est ralentie, les inquiétudes concernant la diminution des récoltes en Afrique de l’Ouest, l’un des principaux fournisseurs d’ingrédients pour le chocolat, persistent. Des conditions météorologiques défavorables, le vieillissement des arbres et les maladies des cultures au Ghana et en Côte d’Ivoire ont fait plus que doubler les prix du cacao au cours de l’année écoulée. La production devrait être inférieure à la consommation pour la troisième saison consécutive, ce qui laisse présager un déclin à long terme de la production de cacao dans la région.

Pour compliquer les choses, un virus très répandu menace la santé des cacaoyers, en particulier au Ghana, où la maladie du virus de la pousse de cacao gonflée (CSSVD), véhiculée par des cochenilles farineuses, a entraîné des pertes de récolte allant de 15 à 50 %. Bien que les vaccins pour les arbres puissent combattre le virus, leur coût est prohibitif pour de nombreux agriculteurs à bas salaires qui luttent pour joindre les deux bouts après des années de faibles prix du cacao et d’augmentation des coûts. De plus, les arbres vaccinés produisent des récoltes de cacao moins importantes, ce qui aggrave l’impact du virus.

Ces facteurs ont entraîné une hausse significative des prix, non seulement au cours du cycle actuel, mais aussi l’année prochaine, comme le montre le contrat à terme de mai 2025, qui se négocie à près de 8 000 USD la tonne. La volatilité du marché, qui n’a pas atteint un tel niveau depuis les années 1970, a freiné l’activité commerciale, exacerbant les fluctuations de prix.