Identifier les risques liés au changement climatique

Par Isabelle Mateos y Lago – Directrice générale au BlackRock Investment Institute – Cheffe Stratège Gestion diversifiée.

Récemment, la série de phénomènes météorologiques extrêmes (ouragans, incendies de forêt aux États-Unis, vagues de chaleur en Europe) a mis en lumière les risques dûs au changement climatique. Pourtant, les risques liés au climat qui affectent les portefeuilles se sont avérés difficiles à identifier, tout du moins jusqu’à récemment. Les progrès de la climatologie et de la science des données nous permettent maintenant d’évaluer ces risques financiers, et ceci à un niveau localisé.

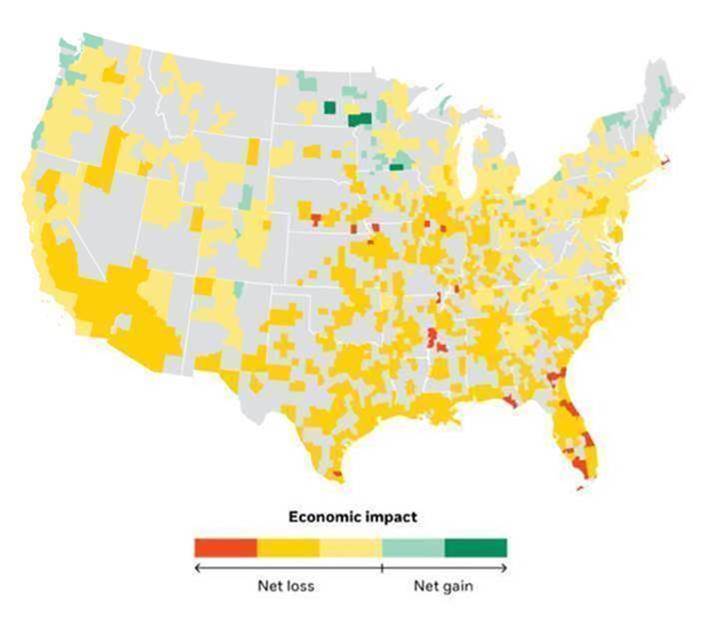

Graphe de la semaine: Estimation de l’impact sur le PIB entre 2060 et 2080, dans le cadre d’un scénario « d’absence d’action climatique »

Sources : BlackRock Investment Institute, données du Groupe Rhodium, mars 2019.

Notes : la carte montre l’impact prévu sur le PIB entre 2060-2080 sur les aires métropolitaines américaines dans le cadre d’un scénario « d’absence d’action climatique ». Les changements climatiques sont mesurés par rapport à une base de référence de 1980. L’analyse comprend l’effet des changements sur les taux de criminalité et de mortalité, la productivité du travail, la demande de chauffage et de refroidissement, la productivité agricole pour les cultures en vrac et les pertes annuelles prévues en raison des tempêtes côtières. Il tient compte des corrélations entre ces variables et dans le temps – et exclut un certain nombre de variables difficiles à mesurer telles que la migration et les inondations intérieures. Voir le document du Groupe Rhodium de mars 2019, Clear Present and Underpriced : The Physical Risks of Climate Change pour plus de détails sur sa méthodologie. Il se peut que les estimations prospectives ne se concrétisent pas.

Il est aujourd’hui possible d’analyser les risques physiques directs tels que les probabilités d’inondations et d’ouragans aux États-Unis, à un niveau granulaire. Des chercheurs de BlackRock ont ainsi utilisé des données du groupe Rhodium pour évaluer les potentiels dommages financiers directs de ces risques, ainsi que les effets indirects tels que les conséquences de la hausse des températures moyennes sur les rendements des cultures ou sur la productivité du travail. La carte thermique ci-dessus montre les évolutions projetées de l’activité économique régionale dans un scenario où aucune action ne serait entreprise en faveur du climat, avec une utilisation continue des énergies fossiles. Les risques sont asymétriques : selon nos estimations, environ 58% des régions continentales américaines subiraient des pertes probables équivalant à 1% ou plus de leur produit intérieur brut d’ici 2080, alors que moins de 1% d’entre elles bénéficieraient de gains d’ampleur similaire. Les zones qui auraient le plus à perdre seraient l’Arizona, la région du golfe du Mexique et la côte de la Floride.

Quelles conséquences pour l’investissement ?

Les pertes potentielles dues au changement climatique ne sont toujours pas prises en compte, comme le souligne notre récente publication Getting Physical. Des actions décisives visant à réduire les émissions de carbone pourraient limiter les dommages. Cependant, les vulnérabilités qu’a révélées notre recherche évolutive, conduite par les équipes mondiales d’investissement durable et de titres obligataires de BlackRock, peuvent aider les investisseurs à mieux maîtriser les risques physiques liés au climat. Ces risques sont particulièrement pertinents pour les actifs physiques ayant une longue durée de vie. C’est la raison pour laquelle la recherche menée par BlackRock s’est d’abord concentrée sur trois secteurs dotés d’actifs de long terme, pouvant être localisés avec précision : les obligations municipales, les titres adossés à des créances hypothécaires commerciales (CMBS) et les compagnies d’électricité aux États-Unis.

Nos premières conclusions indiquent que les investisseurs doivent revoir leur façon d’évaluer les vulnérabilités. En effet, les risques liés au climat menacent déjà les portefeuilles et ils sont voués à croître. Prenons l’exemple de leur impact potentiel sur la solvabilité des émetteurs d’obligations municipales américaines : nos recherches montrent qu’une part croissante des émissions sur ce marché, qui représente 3 800 Md USD, devrait provenir de régions confrontées à des pertes économiques liées au climat. D’ici dix ans, plus de 15% en valeur de marché de l’indice actuel S&P National Municipal Bond Index pourrait ainsi provenir de régions américaines qui subiront potentiellement des pertes annualisées moyennes dues au changement climatique de l’ordre de 0,5% – 1% de leur PIB. Le risque climatique est également une préoccupation croissante pour les détenteurs de CMBS. À titre d’illustration, nous avons superposé la modélisation des ouragans réalisée par Rhodium aux quelque 60 000 biens commerciaux présents dans la base de données exclusive CMBS de BlackRock. Nous avons alors constaté que le risque médian qu’un ouragan de catégorie 4 ou 5 s’abatte sur l’un de ces biens avait augmenté de 137% depuis 1980. Enfin, nous avons évalué l’exposition au risque climatique de 269 entreprises publiques américaines cotées en bourse, en fonction de l’emplacement de leurs usines, de leurs biens fonciers et de leurs équipements. Nous avons au total pu dresser un constat majeur : la vulnérabilité aux événements météorologiques des actions des compagnies publiques est sous-estimée aux États-Unis. Les détenteurs de ces titres sont donc exposés à des chocs temporaires de cours et de volatilité.

Au-delà des actifs américains, nous prévoyons d’étendre notre analyse à l’ensemble des marchés, des classes d’actifs et des secteurs mondiaux, à mesure que la disponibilité des données s’améliorera. Ce qu’il faut déjà en retenir, c’est que le changement climatique représente un risque que les investisseurs peuvent de moins en moins se permettre d’ignorer. Intégrer les connaissances existantes sur les risques liés au climat est important pour tous les investisseurs, quelles que soient les classes d’actifs ou les régions qu’ils aient choisies ; cela peut aussi contribuer selon nous à améliorer la résilience de leurs portefeuilles.